— Мы оцениваем потенциал роста акций Лукойла в 26%.

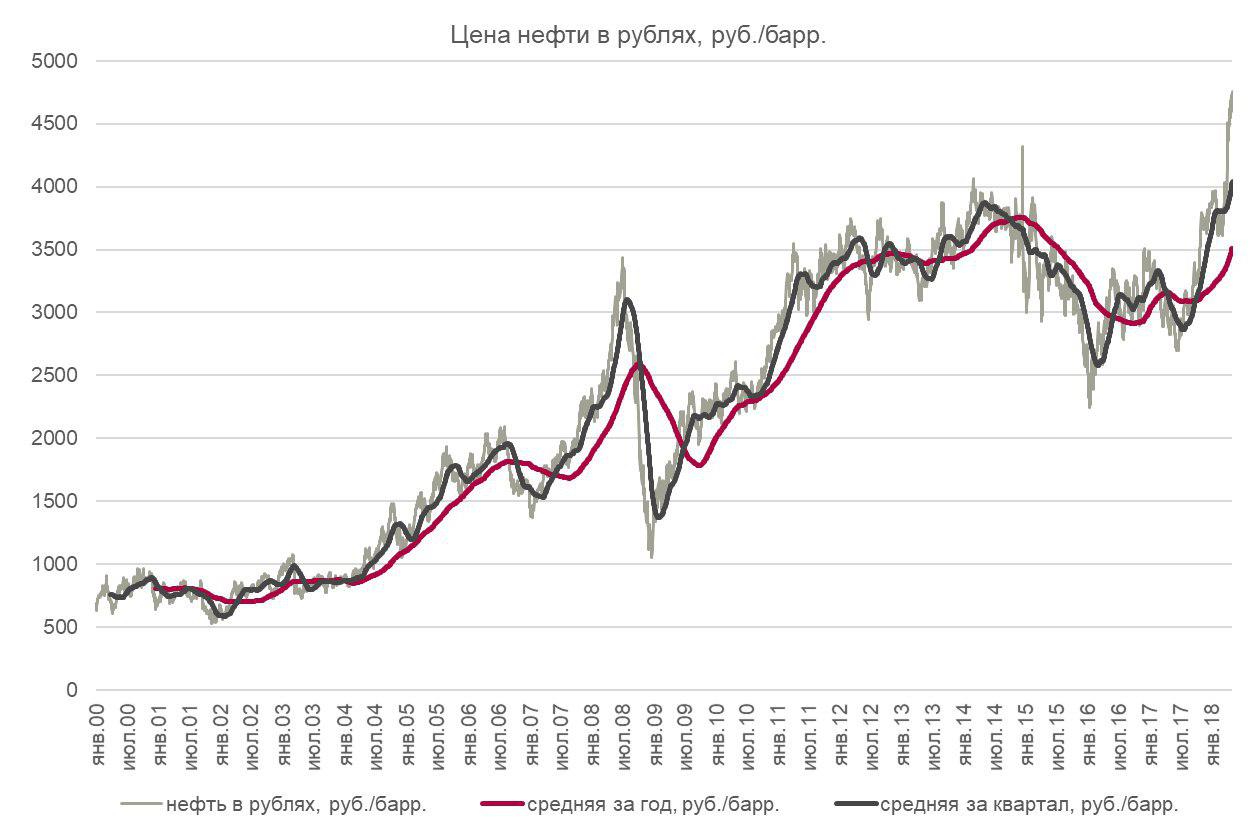

— Компания выигрывает от дешевого рубля и дорогой нефти — цена на нефть в рублях сейчас на историческом максимуме 4700 руб/баррель.

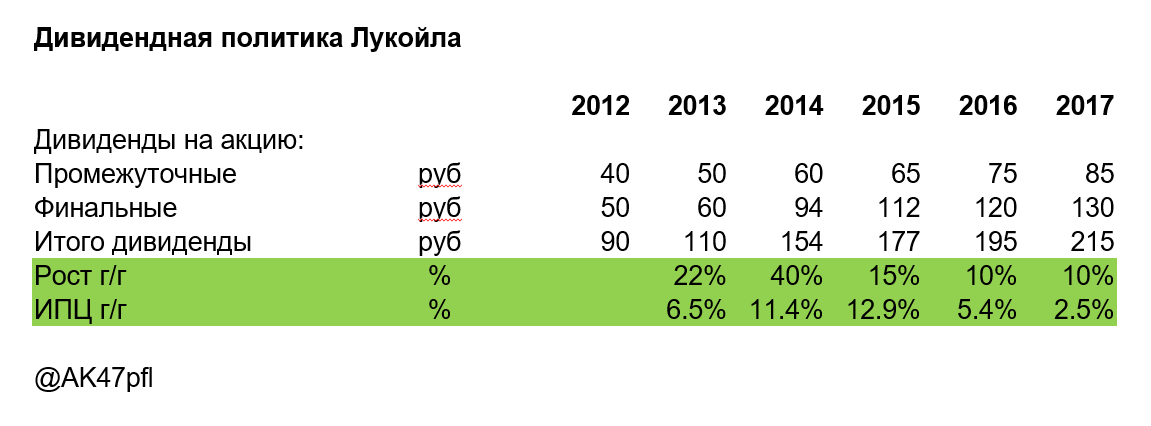

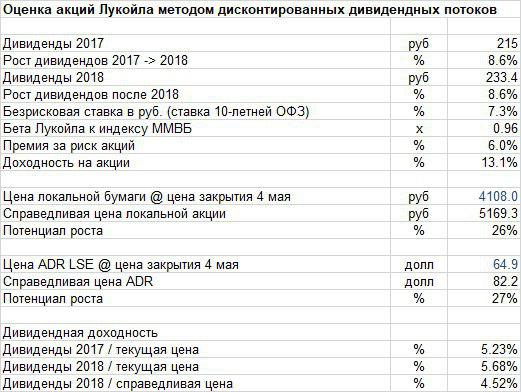

— Дивиденды компании стабильно растут быстрее инфляции, дивидендная доходность составляет 5.2% в 2017 году и 5.7% в 2018 году.

— Лукойл приступит к выкупу своих акций с рынка уже в текущем году, будет выкупать по 4% своих акций в год, тем самым поддержит цену акций и увеличит дивиденды на акцию.

Оказались в идеальных условиях

Как нефтяная компания Лукойл выигрывает от высокой цены на нефть. Как экспортёр с валютной выручкой компания выигрывает от дешёвого рубля. В 2018 году показатель стоимости нефти в рублях достиг исторического максимума — 4700 рублей за баррель.

Менеджмент может и хочет платить дивиденды при любой конъюнктуре рынка

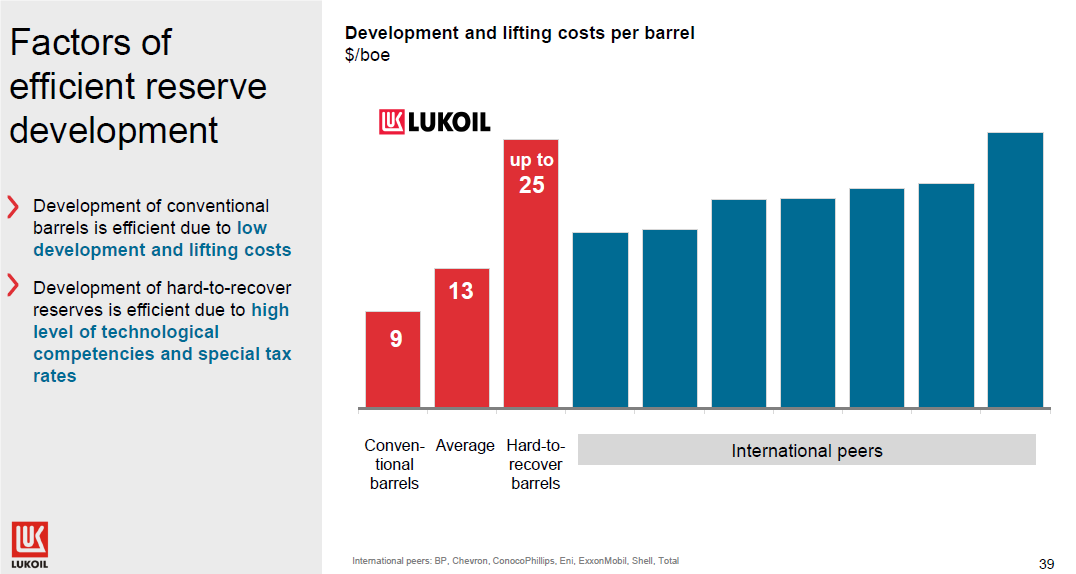

У Лукойла нефтегазовые активы с низкой себестоимостью добычи.

Долговая нагрузка близка к нулю — всего лишь 0.3х EBITDA. Поэтому Лукойл не просто платил, но даже наращивал дивиденды в трудных 2013-2014 годах. И продолжает это делать при текущей гораздо более благоприятной конъюнктуре.

Менеджмент, контролирующий 44% компании, ясно продемонстрировал свою заинтересованность в том, чтобы наращивать выплаты дивидендов и повышать стоимость акций.

Это значит, что инвесторы могут закладывать в свои модели дальнейший рост дивидендов при любых сценариях по рынку нефти, кроме катастрофических – падения цены нефти ниже $30/barr.

Продолжит наращивать дивиденды и приступит к выкупу собственных акций с рынка

По итогам 2017 года Лукойл заплатит 215 рублей дивидендов на акцию: 85 рублей промежуточных дивидендов компания уже заплатила в январе, а 130 рублей финальных дивидендов выплатит в июле этого года.

Дивидендная доходность составит 5.28% при текущей цене акции в 4068 рублей. Рост дивидендов по итогам 2017 года по сравнению с 2016-м составит 10%.

Компания взяла на себя обязательство, зафиксированное в дивидендной политике, ежегодно увеличивать дивиденды на акцию на величину не меньше, чем рублевая инфляция. По факту же как минимум с 2012 года дивиденды на акцию ежегодно росли гораздо быстрее инфляции.

На состоявшемся в марте этого года Дне инвестора Лукойл объявил о том, что продолжит исполнять текущую дивидендную политику.

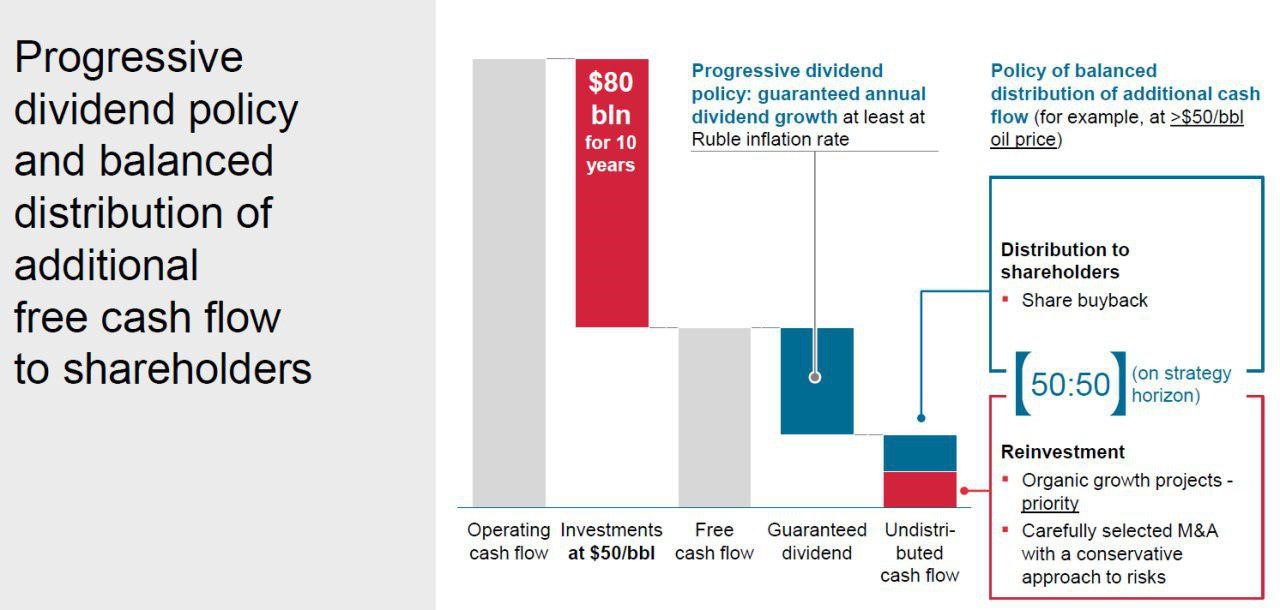

Но это ещё не всё. Помимо дивидендов компания будет выкупать собственные акции с рынка, что поддержит темпы роста дивидендов на акцию на текущем уровне. Далее поясним, как это будет работать.

Алгоритм определения величины выкупа акций будет следующим: если цена нефти по году будет превышать $50 за баррель (эта цена заложена в бюджет компании), то 50% от получаемых в этом случае дополнительных денежных потоков (сверх заложенных в бюджет) будет направляться на выкуп акций Лукойла с рынка.

Выкупленные с рынка акции будут погашаться. При этом, представители компании по связям с инвесторами сообщили нам, что в существующую дивидендную политику будут внесены изменения, согласно которым дивиденды на акцию будут индексироваться на величину инфляции ДО вычета погашаемых акций. То есть дивиденды на акцию будут расти и на величину инфляции, и за счёт сокращения числа акций в обращении.

Средняя цена нефти с начала года составляет 68 долл. за баррель. Согласно алгоритму выкупа, компания может начать выкуп акций уже в этом году. Представители компании, отвечающие за связи с инвесторами, говорят, что выкуп начнётся уже летом текущего года. Программа выкупа стартует с 3 млрд долл. (~6% от рыночной капитализации), которые должны быть потрачены на выкуп акций в течение 5 лет.

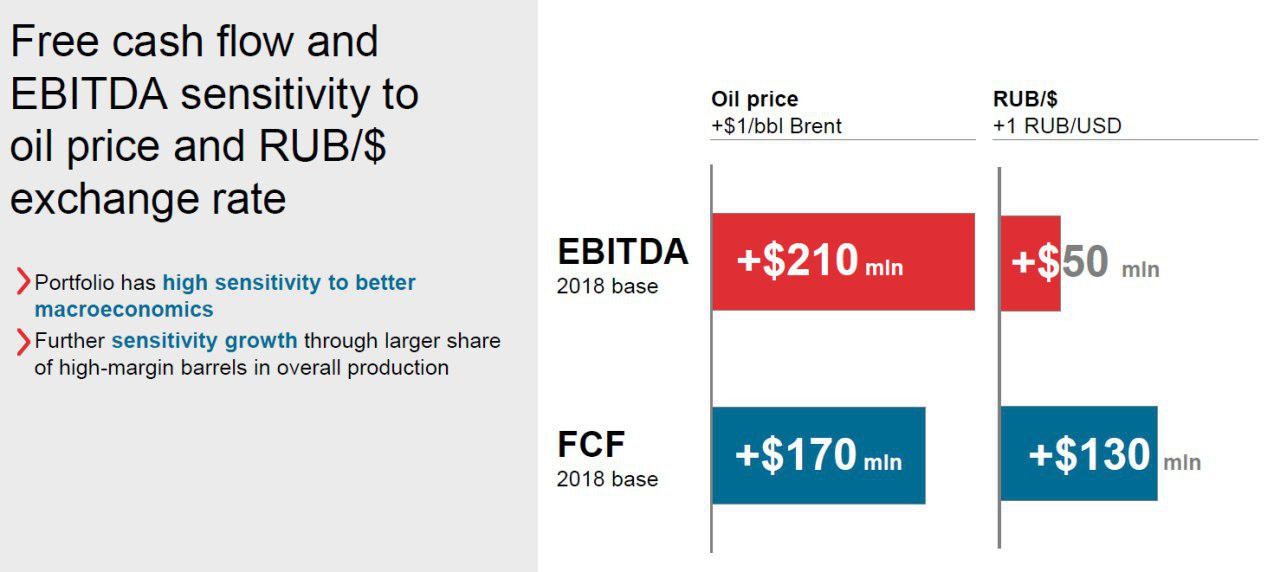

Однако, если цена нефти и курс рубля сохраняться на текущем уровне до конца года, то дополнительный (сверх заложенного в бюджет) денежный поток Лукойла составит, по нашим оценкам, 4 млрд долл. (по данным компании каждый дополнительный доллар за баррель увеличивает денежный поток компании на 170 млн долл., средняя цена нефти по году составит ~73 долл./баррель, 73 – 50 = 23, 23 * 170 млн долл. = ~4 млрд долл.).

На выкуп будет направлено 2 млрд долл., будут выкуплены 4% акций компании (то есть программа выкупа будет выполняться с существенным опережением графика).

С учётом выкупа акций, дивиденды будут расти и на величину рублевой инфляции, и за счёт уменьшения количества акций. При рублевой инфляции в 4% (целевой уровень Банка России) и из расчёта, что будут выкуплены 4% акций, прирост дивидендов на акцию составит не менее 8.2%. Дивиденды следующего года составят не менее 233 рублей на акцию – 5.5% текущей цены.

При сохранении цен на нефть и курс рубля около текущих уровней компании и далее будет наращивать дивиденды не менее чем на 8% ежегодно.

Потенциал роста 26%

Методом дисконтирования денежных потоков оцениваем справедливую стоимость акций Лукойла в 4938.70 рублей. Потенциал роста составляет 26% — без учёта дивидендов. Для ADR справедливая цена составляет 82.2 долл. за бумагу.

Защищен от санкций

Лукойл защищен от санкций, так как компания контролируется миноритарными акционерами. Сейчас доля акций в свободном обращении составляет 49%. После объявленного в начале этого года частичного погашения казначейских акций, имевшихся на балансе компании, доля акций в свободном обращении составит 56%. По словам самой компании, формальное погашение казначейского пакета состоится в декабре 2018 года. При этом две трети миноритарного пакета уже принадлежит американским и британским институциональным инвесторам, а среди миноритариев числятся даже физические лица — розничные инвесторы из США.