Никогда — слышите? — никогда не нужно слепо копировать чужую стратегию, не разобравшись, как именно она работает. Даже если вы копируете великого Уоррена Баффета.

Автор статьи — Фёдор Наумов, управляющий партнёр PFL Advisors (написать автору)

Мой друг — ярый последователь Баффета. Он покупает акции недооценённых американских компаний и держит их 3-5 лет. За последние 5 лет его портфель вырос значительно меньше, чем индекс S&P500.

Его ошибка в том, что он пытается копировать лишь часть стратегии Баффета. Именно ту часть, которая больше не работает. Но в стратегии легендарного Баффета есть элементы, которые до сих пор работают. Копировать можно — и нужно! — именно их.

Уоррен Баффет, безусловно, самый великий инвестор современности. Стратегия Баффета заключается в том, чтобы однажды купить акции хорошей компании по справедливой цене и очень долго их держать. С этой стратегией Баффет заработал миллиарды. За 40 лет он обогнал долларовый депозит на 17.6% годовых. А индекс S&P500 он обогнал на 10.6% годовых.

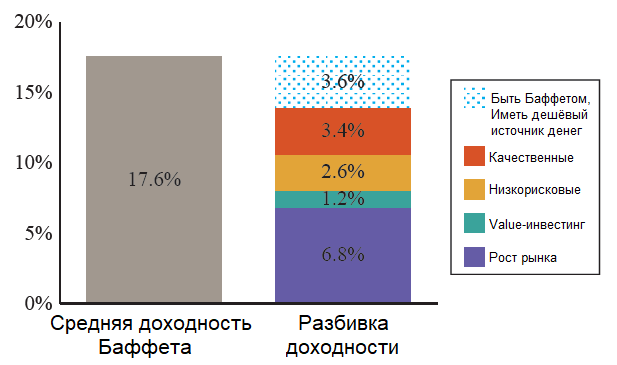

Математики разложили стратегию Баффета на 5 элементов. Они подсчитали, какой вклад в итоговый результат сделал каждый из этих элементов. Итак, стратегия Баффета с доходностью 17.6% годовых — это комбинация из 5 стратегий:

1. Расти вместе с рынком

2. Value-инвестинг (покупать недооценённое)

3. Покупать качество и низкий риск

4. Иметь дешёвый источник длинных денег

5. Быть Баффетом

Рассмотрим каждую из этих стратегий в отдельности.

1. Расти вместе с рынком

Стратегия работает, но не везде и не всегда.

В долгосрочной перспективе акции растут, хотя в 2019 году это утверждение кажется спорным. Из 17.6% результата Баффета, участие в общем росте рынка принесло 6.8%.

На инвестиционную жизнь Баффета выпало выдающееся ралли в американских акциях. Мало в каких странах мира акции выросли так сильно, как в США. А в последние 5 лет акции вообще мало где росли, кроме США. В Японии акции сегодня стоят в два раза дешевле, чем в конце 1980-х. Стратегия роста вместе с рынком сработала в определённом времени и в определённом месте, и её повторение не гарантирует результат.

Российские акции в долгосрочной перспективе не растут. За последний экономический цикл с 2008 по 2018 год, с учётом дивидендов, российский рынок потерял 52% в долларах. Отличная статья на эту тему есть здесь. Ещё со времён революции 1917 года у России не лучшая репутация в плане отношения к частной собственности. Сейчас покупать российские акции на долгосрок кажется опасной идеей.

2. Value-инвестинг (покупать недооценённое)

Стратегия сейчас не работает.

Стратегию value-инвестирования ещё называют «покупать дешёвое». Это стратегия великих учителей Баффета — Грэма и Додда. Инвестор покупает недооценённые компании. Недооценёнными инвесторы считают компании, которые стоят дешевле аналогов по различным мультипликаторам, например EV/EBITDA, P/E или P/B, а также компании с большим количеством кэша на балансе. Из 17.6% результата Баффета value-инвестирование принесло 1.2%.

Последние 5 лет эта стратегия не работает. Последователи Грэма и Додда значительно отстают от рынка на периодах 20 лет, 5 лет и 2 года. А в последние 5 лет и 2 года лучшей стратегией стало… покупать дорогие компании:

Дешёвые компании продолжают дешеветь — этот феномен назвали value trap. Возможно, причина в том, что в 21 веке все инвесторы знают об этой стратегии — и это нашло отражение в ценах.

Российские дешёвые акции — не исключение. Вообще, в России недооценёнными можно считать все компании. А самые недооценённые из них, даже с огромным балансом кэша — истинные value traps. Лучше купить облигации, чем запирать капитал в акциях дешёвых российских компаний в надежде на рост.

3. Покупать качество и низкий риск

Стратегия работает — и её нужно повторять!

Стратегия заключается в том, чтобы покупать низкорисковые акции надёжных компаний. «Низкорисковые» — значит, менее чувствительные к движениям рынка, чем остальные акции, с показателем Beta меньше единицы. «Надёжные» — значит, прибыльные и с растущей прибылью, без долга, с хорошей доходностью акционерного капитала и дивидендами. Эта стратегия — основной элемент превосходства Баффета. Из 17.6% доходности, покупка качественных и низкорисковых активов принесла 6%.

Эта стратегия работает и сегодня. Её эффективность подтверждена исследованиями. Одна из вариаций такой стратегии — покупать низкий риск и продавать высокий риск — отлично работает на рынках облигаций. С учётом заёмных средств, доходность по стратегии может стабильно переигрывать рынок.

Такая стратегия работает и в России. Причём, как в акциях, так и в облигациях.

4. Иметь дешёвый источник длинных денег

Стратегия доступна единицам и не гарантирует успеха.

Баффет использует плечо. Это плечо умножило его доходность. Среднее заёмное плечо у Баффета — 1.7 к 1. Это значит, что на 100 долларов собственных средств он привлекает 70 долларов заёмных. Процентная ставка, под которую Баффет привлекает финансирование ниже, чем у Минфина США. Дешевизна плеча добавляет к результатам Баффета минимум 1%.

Баффет известен инвестициями в страховые компании. Страховые резервы его компаний и есть источник финансирования. Но необходимо помнить, что плечо увеличивает не только прибыли, но и убытки. А в карьере Баффета случались провальные периоды — с 30 июня 1998 по 29 февраля 2000 Berkshire Hathaway потеряла 44% стоимости, в то время как рынок вырос на 32%. Но длинные и дешёвые пассивы позволили Баффету пересидеть сложный период.

В России есть похожие кейсы. Эти кейсы доказывают, что длинный источник дешёвых денег не гарантирует успеха. Самые яркие примеры — госбанки и пенсионные фонды, инвестиции которых не всегда растут быстрее рынка. Но в любом случае, абсолютному большинству участников рынка такая роскошь недоступна.

5. Быть Баффетом

Стратегия работает, если вы Уоррен Баффет.

Уоррен Баффет — национальный герой США и воплощение американской мечты. Простой американец из провинции, который стал миллиардером. Баффет больше идеолог, чем бизнесмен. Он всю жизнь говорит, что США — великая страна и рынок США будет всегда расти. Он зазывает на фондовый рынок простых американцев.

У популярности Баффета есть два эффекта.

Баффет влияет на цену акций. Ни один инвестор не обладает такой репутацией, как Баффет. Когда Баффет покупает долю в компании — это сигнал к покупке всему рынку. Сам факт покупки Баффетом акций любой компании приводит к росту котировок.

Баффет знает больше, чем остальные. В раздувании репутации Баффета заинтересованы все воротилы Wall Street. И они готовы предоставить Баффету любую информацию о компании, лишь бы он принял инвестиционное решение. Благодаря этому, Баффет узнаёт о компаниях больше, чем обычный инвестор.

Математики так и не смогли объяснить превосходство Баффета над рынком и всему его стратегиями на 3.6%. Может быть, это результат дешёвого плеча и тот факт, что Баффет — это Баффет. А может быть, просто удача.

Всё это не преуменьшает заслуг Уоррена Баффета как великого финансиста. Он первым заметил все особенности рынка и смело с плечом их применил. Это показатель великого управляющего активами. Баффет создал уникальную стратегию и придерживался её, несмотря ни на что.

В России подобных примеров инвесторов и бизнесменов нет. Вряд ли в России когда-либо появится бизнесмен, которого будут считать национальным героем.

Что в итоге

Мой друг копирует стратегию Баффета, но получает доход ниже рынка. Его пример доказывает: слепое копирование чужой стратегии не принесёт прибыли. Надо разобраться, из каких элементов состоит стратегия и как работает каждый из этих элементов.

Конкретно в стратегии Баффета, есть пять элементов: один из них работает, два не работают, и два работают только у Баффета

1. Стратегия «покупать качество и низкий риск» работает и её нужно копировать.

2. Стратегии «расти вместе с рынком» и «value-инвестинг» работали раньше, но могут не сработать в будущем.

3. Стратегии «иметь дешёвый источник длинных денег» и «быть Баффетом» работают только у Баффета.

- 1Share