Дороговизну рынка акций измеряют показателем P / E.

P / E рынка акций – это капитализация всех публичных компаний в стране / прибыль всех публичных компаний. Если по-простому, то P / E показывает, за сколько лет окупится инвестиция в рынок акции из прибыли компаний. Чем выше P / E – тем больше лет окупается инвестиция и тем дороже рынок.

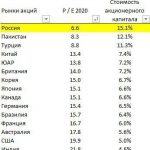

Российские акции торгуются по P / E 6.6.

Даже Турция и Пакистан (с девальвациями, переворотами, террористами) дороже России. Для сравнения, P / E коммунистического Китая 13.4, США – 19.9. P / E можно «перевернуть» и получить меру доходности инвестиций в акции для инвестора или стоимость привлечения акционерного капитала для компании.

Для России получим: 1 / 6.6 = 15.1%, для Китая: 7.4%, для США: 5.0%. То есть в России самый дорогой в мире акционерный капитал. Обратная сторона дешевизны рынка – высокая стоимость акционерного капитала. Для привлечения инвесторов акции российских компаний должны предлагать доходность в 2 раза выше, чем и китайские и в 3 раза выше, чем американские.

Почему дорогой рынок – это хорошо?

- Во-первых, рост рынка с текущего P / E в 6.6 до, скажем, китайского уровня увеличит капитализацию российских компаний на $760 млрд. Более 75% акций российских публичных компаний принадлежит российскому государству и обществу. То есть благосостояние России вырастет на $570 млрд долл. Это вдвое больше, чем ежегодные доходы России от нефти и газа.

- Во-вторых, на рынке с высоким P / E частные инвесторы и государство могут за большие деньги привлекать инвестиции или продавать активы ИЛИ отдавать меньшие доли (т.е. меньше контроля и меньшую долю будущих прибылей) внешним инвесторам. Возьмем две одинаковых по прибыли компании в России и Китае в $10 млрд. В России такая компания будет оцениваться в $66 млрд, а в Китае в $134 млрд. Чтобы привлечь $10 млрд на развитие, российской компании надо дать инвесторам долю в 13%, а китайской – менее 7%.

- В-третьих, в странах, имеющих рынок с высоким P / E, больше относительно экономики залоговая база. А значит можно привлечь больше ресурсов для финансирования инвестиций. В странах с высоким P / E владеющие рынком инвесторы, в том числе и частные, чувствуют себя богаче и более решительно тратят деньги на потребление.

А чем больше инвестиции и потребление – тем выше ВВП.

В России капитализация рынка к ВВП 45%, а в США 160%. Если бы наш рынок торговался хотя бы с китайским P / E 13.4, то залоговая база для финансирования инвестиций и потребления выросла бы на $760 млрд или 50% от текущего ВВП.

России нужен дорогой рынок акций

В России самый дорогой в мире акционерный капитал (или самый дешевый в мире рынок акций). Рост P / E российского рынка хотя бы до уровня коммунистического Китая (с 6.6 до 13.4) сделает российское общество и государство богаче на $570 млрд, снизит стоимость привлечения акционерного капитала для российских компаний в два раза: с 15.1% до 7.4%, позволит за ту же самую долю в акционерном капитале получать вдвое больше денег при ее продаже ИЛИ продавать вдвое меньшую долю за те же деньги, создаст залоговую базу в экономике в $760 млрд (почти в 50% ВВП). Результатом станет рост благосостояния общества и экономики страны.