Две важные и сложные для меня сделки за прошедший год: шорт рубля и лонг американских индексов. Я долго над ними думал – и решил не совершать ни одну из этих сделок. Ниже я расскажу, как именно я принял эти решения.

Автор статьи — Федор Наумов, управляющий партнёр PFL Advisors (написать автору)

В прошлой статье я рассказал о ветрах, которые либо помогают, либо мешают инвестору реализовывать свой план. Вот, как я использовал их, чтобы принимать решения по сделкам.

Если вы не читали предыдущую статью, настоятельно советую прочитать её здесь.

Если читали, вкратце напомню, о чём речь. Есть 5 «ветров», которые помогают мне принять решение о сделке:

Технический прогресс: невозможно противостоять экономическому и технологическому развитию.

Тренд: trend is your friend; нельзя торговать против тренда, лучше торговать по тренду.

Фундаментальная стоимость: если актив стоит дешевле фундаментальной стоимости – его нельзя шортить, его надо покупать.

«Короли»: у актива есть «короли», оказывающие решающее влияние на цену; надо знать позицию «королей» и зарабатывать вместе с ними.

Carry: если актив приносит постоянный высокий доход, его надо покупать и реинвестировать доход.

Идея трейда: шорт рубля

Шортить – не шортить

1-0

Технический прогресс. Технический прогресс и экономическое развитие играют против рубля. Рубль – валюта сырьевой страны. Спрос на рубль зависит от стоимости нефти. С начала ХХ века цена на нефть росла медленнее, чем мировая инфляция. Это значит, что в реальном выражении нефть дешевела. А в ХХI веке над нефтью нависли новые угрозы, через развитие альтернативной энергетики и методы добычи сланцевой нефти.

Шортить – не шортить

2-0

Тренд. 200-дневная средняя скользящая – один из самых популярных индикаторов тренда. Рубль сейчас крепче 200-дневней средней, поэтому локально тренд за укрепление рубля. Однако глобальный тренд против рубля: рубль обесценивается против доллара на промежутке с 1998 года.

Шортить – не шортить

2-1

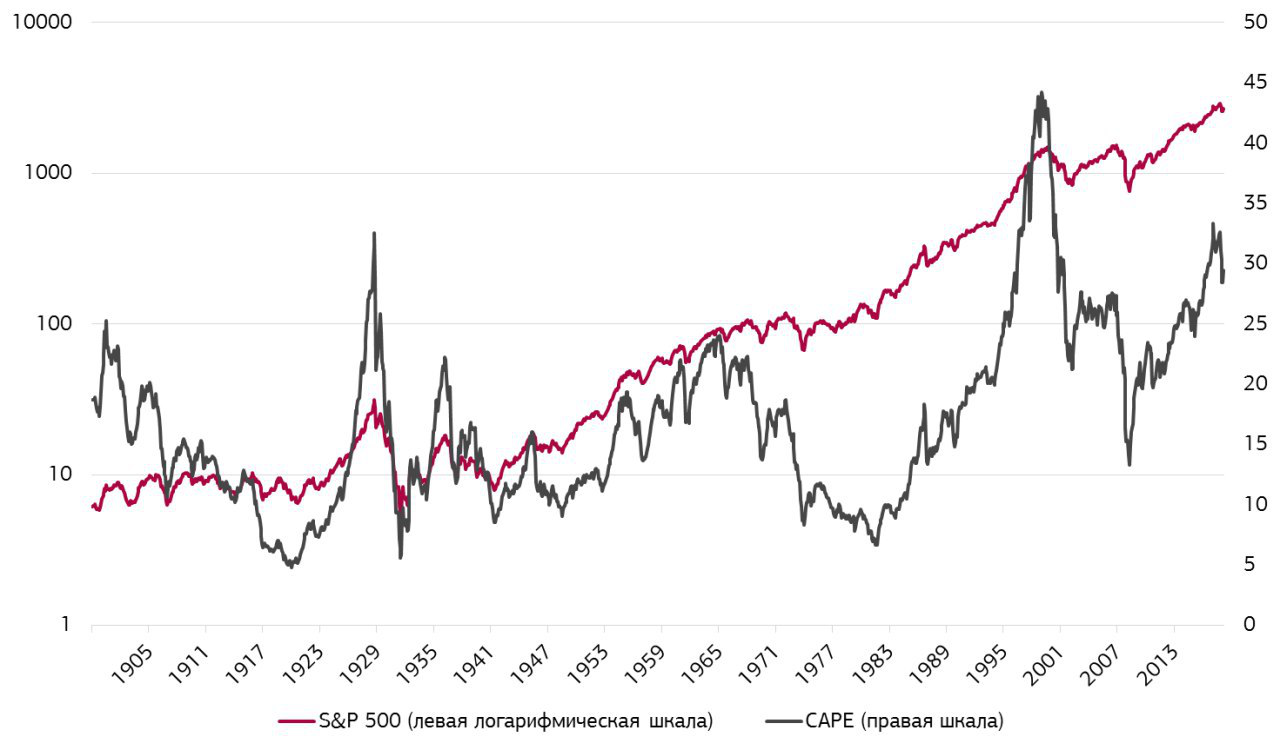

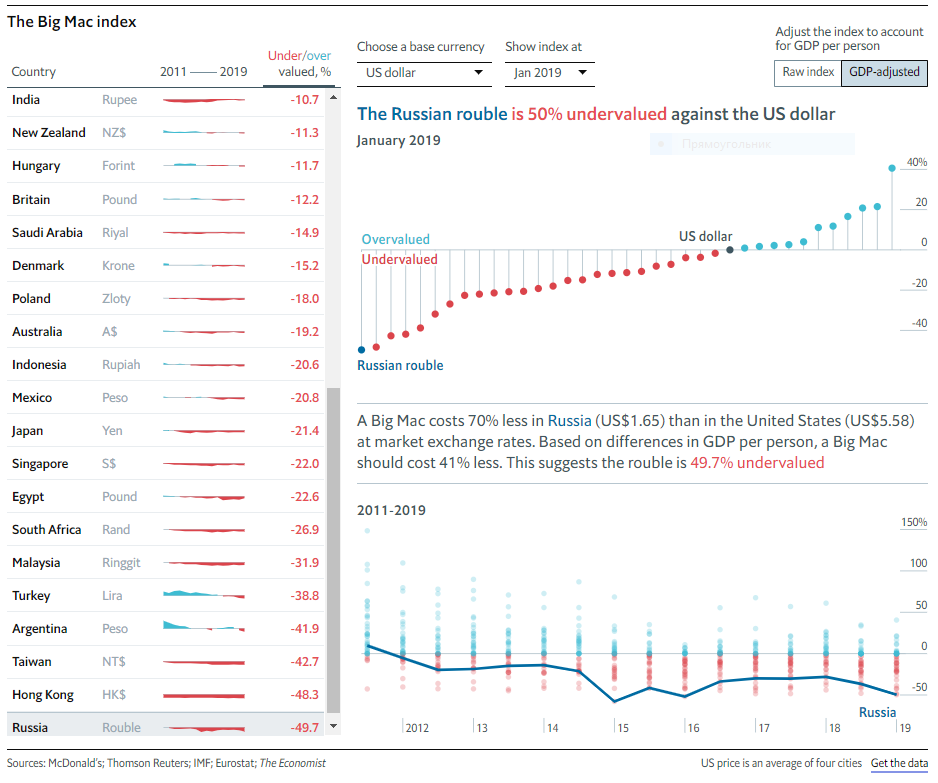

Фундаментальная стоимость. Фундаментально, рубль дёшев. И по индексу Big Mac (см. фото 1 внизу поста), и с точки зрения реального курса, который учитывает стоимость рубля не только против доллара, но и против остальных торговых партнёров РФ (см. фото 2 внизу поста). Поэтому фундаментальная стоимость — за рубль.

Шортить – не шортить

3-1

«Короли». Американские власти, который грозят стране новыми санкциями – за шорт. Минфин России, который скупает валюту в резервы – тоже. Против шорта – ОПЕК, которая поддерживает цены на нефть, и, косвенно, ФРС, которая отказалась от идеи повышать долларовые ставки. Санкции и Минфин всё-таки перевешивают, поэтому «короли», скорее, заинтересованы в падении рубля.

Шортить – не шортить

3-2

Carry. Carry определённо не в пользу шорта. За займ рублей трейдер платит 7.6%, а за размещение долларов получает 2.4%. Итого трейдер платить отрицательное carry в размере -5.1%. Учитывая смягчение риторики ФРС и нейтральную риторику ЦБ РФ, вряд ли керри существенно изменится в пользу короткой позиции.

Я принял решение не совершать сделку. 3 аргумента оказалось за трейд, но 2 очень сильных аргумента – фундаментальная стоимость и carry – против. Лучше не рисковать.

Идея трейда: длинная позиция по S&P500

Покупать – Не покупать

1-0

Технический прогресс. Технический прогресс и экономическое развитие однозначно работают за S&P500.

Покупать – Не покупать

1-1

Тренд. S&P500 выше 200-дневной средней скользящей, но по моим личным ощущениям, тренд на рост надломлен. Весь последний год индекс волатило около текущих уровней. Тренд не поддерживает идею покупки.

Покупать – Не покупать

1-2

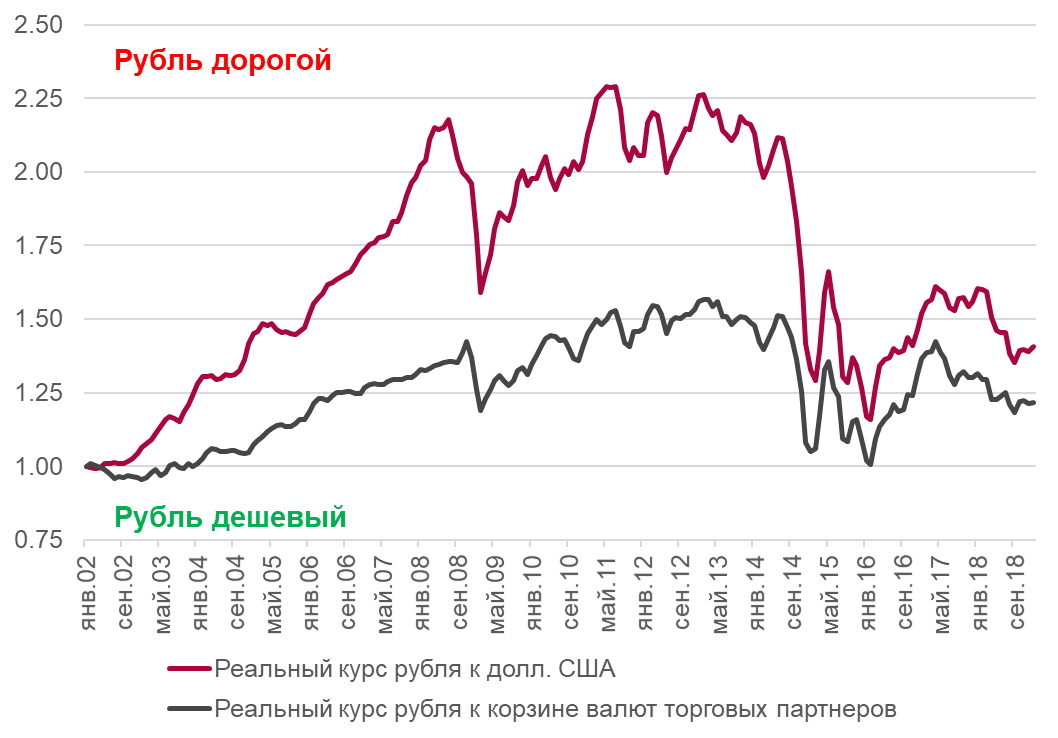

Фундаментальная стоимость. Я смотрю на мультипликатор CAPE – это традиционный показатель P/E, скорректированный на фазу экономического цикла. Выше, чем сейчас, CAPE был только в конце 1990-х годов благодаря пузырю дот-комов (см. фото 3 внизу поста). Акции стоят слишком дорого относительно фундаментальной стоимости – это аргумент против трейда.

Покупать – Не покупать

2-2

«Короли». За трейд – ФРС, президент США Трамп и американские корпорации. ФРС прервал цикл повышения ставок после первой же серьёзной коррекции американского рынка акций в декабре 2018 года. Трамп, который уже готовится к новым президентским выборам, выбрал рост акций в качестве меры своего успеха. Американские корпорации направляют на обратный выкуп акций больше средств, чем на инвестиции в развитие. «Короли» однозначно выступают за рост S&P500.

Покупать – Не покупать

2-3

Carry. Владение акциями компаний из S&P500 не приносит значительного дохода. Дивидендная доходность акций составляет всего лишь 2% – это даже ниже, чем по 2-летним US Treasuries.

Я принял решение не покупать S&P500 сейчас. За трейд оказались всего 2 аргумента, в то время, как 3 аргумента – против. Если на рынке случится масштабная коррекция, то стоимость акций сблизится с фундаментальной, а доходность вырастет. Тогда большинство аргументов будет за – и я смогу принять решение о покупке.

Фото 1

Фото 2

Фото 3