Вопрос об издержках при финансовом хеджировании уже поднимался в одном из наших материалов. Разобранные в нем простейшие алгоритмы снижения рисков, в частности через покупку опционов, имеют однозначно затратный характер. В этой статье мы расскажем вам, как захеджироваться бесплатно.

Вместе с тем, существуют более сложные опционные стратегии управления рисками, позволяющие свести к нулю расходы при использовании срочных инструментов. Таким образом, хедж, в отдельных случаях, вполне может быть формально бесплатным мероприятием.

Суть подобной процедуры заключается в возможности торговли опционными контрактами. При покупке опциона премию необходимо заплатить, а при его продаже — премия составит доход.

Приведенный ниже пример покажет, как набор опционов приводит к нулевым издержкам при хеджировании товарных рисков. Цифры — из реальных биржевых котировок.

Допустим, себестоимость добычи нефти у одной из нефтяных компаний составляет $40 долларов за баррель. Текущая рыночная цена установилась на уровне $68/баррель (кратко — $68). Для страховки от возможного падения курса, нефтяники покупают пакет опционов на продажу (put-опционов) со страйк-ценой $60.

Такой шаг позволит зафиксировать минимальный доход на уровне $20 на одном барреле. Уплаченная премия (цена) одного опционного контракта — $0,71. Для простоты расчета, предположим, что базовым активом опциона является один баррель сырой нефти.

Для сведения расходной части хеджирования рисков к нулю, хеджер предлагает следующую конструкцию: продажа опциона на покупку (call-опциона) со страйком $74 и одновременную покупку колла со страйком $78.

Что по деньгам?

Премия от продажи колла ($74) составила $1,74, премия при покупке колла ($78) — $1,03. Итак, приход = $1,74, расход — $1,03+$0,71=$1,74.

Общий итог — $0.

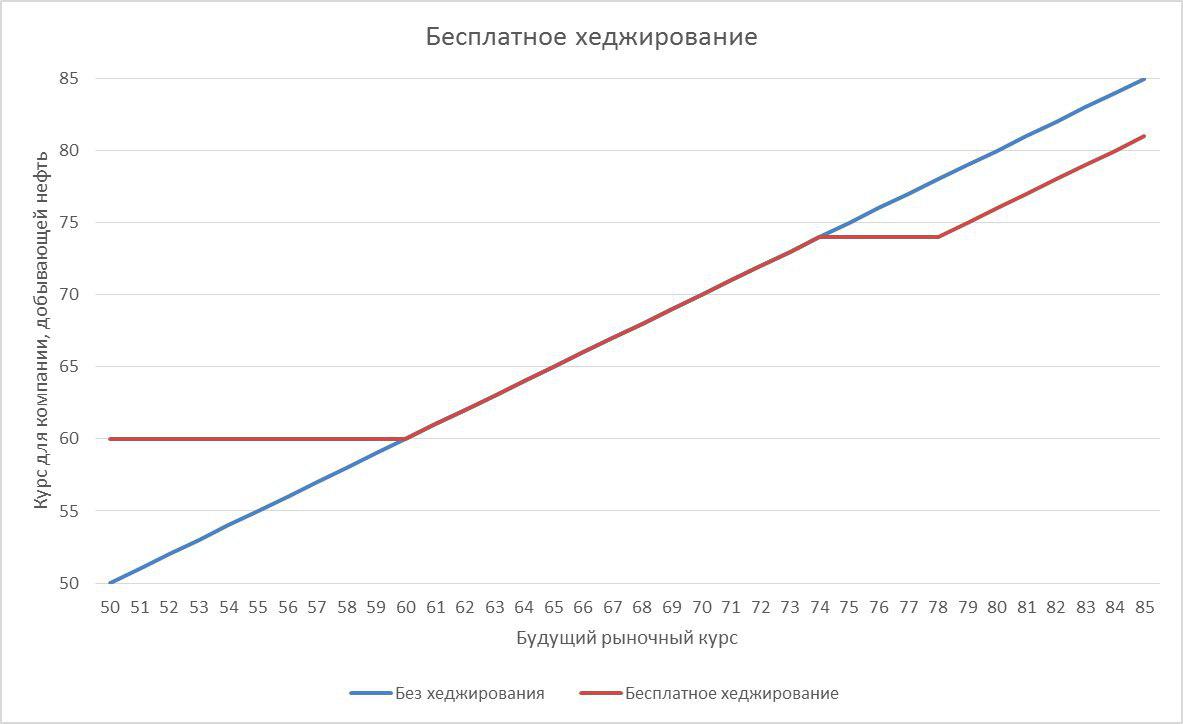

Как будет себя чувствовать нефтяная компания на разных ценах барреля черного золота?

1. Стоимость барреля ниже $60 — с помощью купленного пута фиксируется прибыль $20=$60-$40.

2. Курс входит в диапазон от $60 до $74. Продавец имеет прибыль «по рынку», пут-опцион не активируется. Например, при котировке в $70, доход составит $30=$70-$40.

3. Интервал $74-$78.

Пусть, допустим, текущая цена равна $76.

Владелец купленного у «нашей» компании колл-опциона покупает у нее нефть по $74 и имеет доход в два доллара на барреле. Нефтяная компания зарабатывает $34=$74-$40, теряя упомянутые два доллара текущей рыночной стоимости. Доход компании остается неизменным до достижения уровня в $78, все те же $34. Причина – обязательства по проданному колл-опциону.

На верхней границе диапазона ($78) недополученная прибыль увеличивается до четырех долларов на одном барреле.

4. Нефтяной тренд пробивает уровень $78 и уходит выше.

Примем цену в $80.

С одной стороны, нефтекомпания, по-прежнему, обязана удовлетворить собственника колла со страйком $74 и продавать ему нефть по этой цене. Доход от этой сделки все тот же — $34. Но теперь предприятие может ввести в действие собственный колл-опцион по цене $78 и получить доход в $2=$80-$78. Общий доход от такой опционной «архитектуры» равен $36=$34+$2.

Если бы компания захотела рисковать и не прибегла к методам хеджирования, то она получила бы доход «по рынку» $40=$80-$40. Но кто знает, как поведет себя нефтяной тренд и вообще, любой тренд…

В приведенном примере страхования бизнеса клиент хеджера утрачивает четыре доллара для любой котировки, превышающей $78. Но всегда будет в плюсе.

Что в «сухом остатке»?

Компания получила полную защиту от неблагоприятной конъюнктуры нефтяных цен, причем, бесплатно. Единственное, что она теряет, это четыре доллара на каждом барреле при росте курса выше $78.

С таким недостатком придется смириться.

Подобных схем профессионалы могут предложить достаточно много для каждого конкретного клиентского бизнеса.

Но пусть не обманывает кажущаяся простота и доступность подобных опционных стратегий. Они таят в себе не один подводный камень, и их исполнение следует поручить профильным специалистам с опытом анализа и оптимизации финансовых рисков.

Финансовые инженеры из PFL Advisors способны разработать хедж-конструкцию с оптимальным соотношением риск/цена под любой вид предпринимательской деятельности. Запишитесь к нам на консультацию.