Практика финансового хеджирования за рубежом насчитывает не один десяток лет. Разнообразие методов снижения рисков с использованием форвардов, фьючерсов, опционов и свопов обусловлено динамичным развитием мирового рынка срочных контрактов. По оценке экспертов (ист.1), его объем исчисляется сотнями триллионов долларов.

Минимизация рисков через финансовые инструменты не экзотика, а повседневная, будничная работа почти любой иностранной компании, от небольшой региональной фирмы до транснациональной топовой корпорации. Хеджируются все — нефтяники, аграрии, перевозчики, ритейлеры, производственники любого профиля и, в конечном итоге, сами финансовые институты.

Тема предлагаемого материала — отдельные аспекты международного опыта хеджирования рисков.

Нефть

Нефть. Сланец

Около 15 лет по планете шагает сланцевая революция. Ее эпицентр — Соединенные Штаты. Компании, добывающие сланцевые нефть и газ — серьезная головная боль для нефтяников и газовщиков, использующих традиционные методы. Секрет удачи сланцевиков —высокая активность по хеджированию товарных рисков при высокой стоимости добычи нефти.

Цель «сланцедобытчиков» — максимальная страховка от падения цен на черное золото. Главный инструментарий — продажа фьючерса (открытие короткой позиции) на нефть соответствующего сорта или покупка пут-опциона (опциона на продажу) с таким базовым активом.

Важен момент входа на срочный рынок. Оптимальными будут периоды, когда нефтяные цены не падают, имеют небольшой потенциал роста или корректируются после снижения. Тогда шорты по фьючерсам можно открывать от приемлемых уровней. Пиковыми месяцами активности американских сланцевиков в 2015 г., по информации Morgan Stanley (ист. 2), были май-июнь и сентябрь-октябрь. На стыке весны и лета компании защищали цену $60 за баррель WTI, осенью — $45-50.

Целый ряд сланцевых разработчиков застраховали свои контракты на десять лет вперед и будут вполне рентабельными даже при $40 за баррель сырой нефти, чего не скажешь о членах ОПЕК.

Нефть. Мексика

Южный сосед североамериканских штатов — Мексиканские Соединенные Штаты показали высший пилотаж по управлению рисками на уровне правительства.

Легендарный мексиканский хеджинг по нефти приходится на вторую половину 2008 г. (ист. 3). 22 июля, пробив уровень $140 за баррель Brent, нефтяные цены достигли многолетних максимумов.

Кто-то считал, что это не предел и котировки уйдут выше, кто-то думал иначе.

Мексиканские чиновники предпочли не гадать и не ждать.

В Deutsche Bank, Morgan Stanley, Goldman Sachs, Barclays ушли приказы на покупку пут-опционов на нефть. Диапазон цен исполнения (страйк-цен) — от $66 до $87 за баррель. Общий объем — 330 млн баррелей или $1,5 млрд долларов. На тот момент это был рекорд на срочном рынке нефти.

Ближайшие не месяцы, а недели и даже дни показали, насколько прозорливым было Мехико. Уже по итогам июля, нефтяной график нарисовал темную японскую свечу.

Кривая обрушилась вниз.

130, 120, 100, 80, 60 долларов за баррель.

К концу года она приземлилась в районе $35.

В декабре 2009 г. (ист. 4) инвестбанки, участники сделки, перечислили на счета Мексиканского госбанка «Национал-Финансиера» доход от опционной схемы — $5,084 млрд.

Авиаперевозки

У авиаперевозчиков отношение к черному золоту не такое как у сланцевиков и мексиканских министров.

Диаметрально противоположное.

Они ищут способы уменьшения рисков от подъема нефтяных цен и, как следствие, цен на авиатопливо. Задача актуальная на фоне общего роста котировок последних месяцев. С июня по ноябрь 2017 г. баррель Brent поднялся с $45 до $63.

Относительно вялые в период падения стоимости нефти, авиакомпании стали активно защищаться от растущего углеводородного тренда. По данным Reuters (ист. 5), несколько американских воздушных перевозчиков включились в масштабное хеджирование цен на топливо. В их числе, один из крупнейших игроков профильного рынка — компания Southwest Airlines. Ее менеджеры заявили, что они возобновляют хедж-программы, несмотря на потери от операций со срочными инструментами в размере $1,8 млрд, понесенные на начало текущего года.

Застрахованы существенные объемы до конца 2017-го, на 2018-ый и даже на 19-ый годы. В прошлом, уровень хеджирования по авиакомпаниям доходил до 40% от потребляемого горючего.

Сельское хозяйство

Чикагская товарная биржа, CME Group

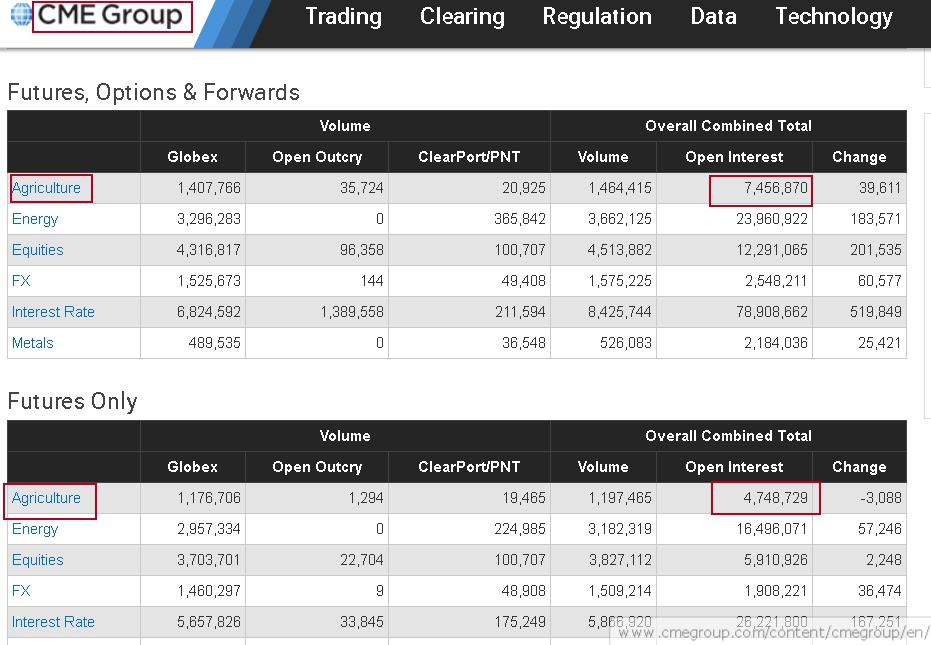

Масштабы зарубежного рынка хеджирования понятны при беглом взгляде на информацию о торгах одной из крупнейших срочных бирж — Чикагской товарной биржи, СМЕ (ист. 6).

Открытый интерес (количество контрактов в открытых позициях) по опционам и фьючерсам только по сельскохозяйственному направлению биржи исчисляется миллионами штук. На начало декабря 2017 г. — свыше 7 млн, в том числе, фьючерсов — почти 5 млн. Важно отметить, что основная цель покупки/продажи подобных инструментов не спекуляция, а хеджирование товарных рисков в аграрном секторе.

Биржевой список срочных «агроконтрактов» СМЕ насчитывает многие десятки позиций, приближаясь к сотне. В перечне можно найти практически все значимые с/х продукты (и не только продукты): от пшеницы и кукурузы, пальмового масла, сои, риса до поголовья живого скота.

Биржа EURONEXT

Не отстает и Западная Европа.

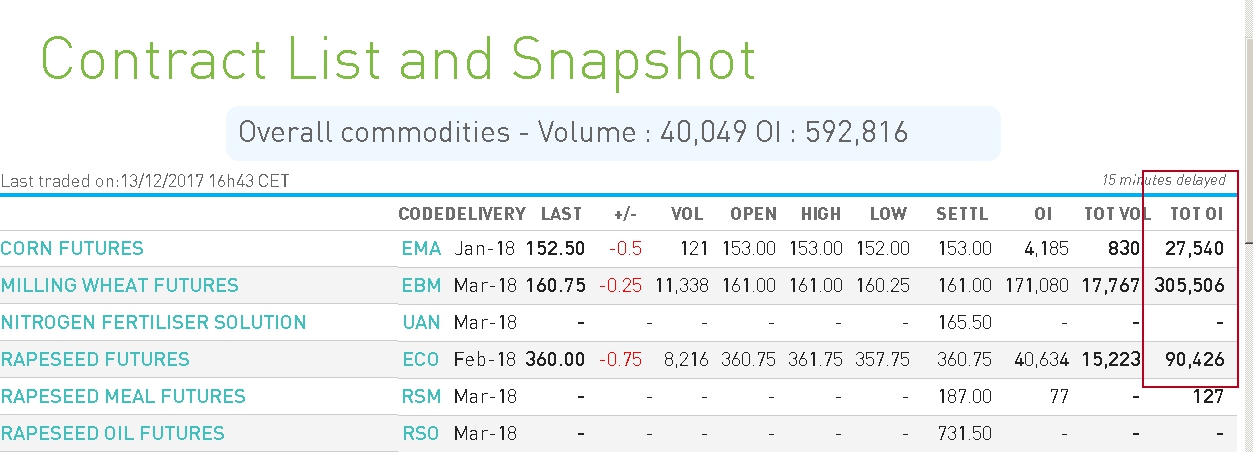

По другую сторону Атлантики, на панъевропейской бирже EURONEXT, также активно торгуются фьючерсы и опционы на с/х продукцию. Суммарный открытый интерес по кукурузе, пшенице и рапсу на середину декабря 2017 г. превышает 400 тыс. фьючерсных контрактов (ист. 7).

Слабая заинтересованность российского бизнеса в методах хеджирования – одна из причин того, что он часто уступает зарубежным конкурентам.

Как западным, так и восточным.

Грамотное управление финансовыми рисками с помощью хедж-инструментов позволит предприятию пройти периоды волатильности на валютно-товарных рынках с минимальными потерями, сгладить динамику доходной и расходной части.

Следствием вполне может стать и получение дополнительной прибыли.

Но главное – сберечь, а не потерять.