На валютном рынке временное затишье. Курс доллара замер у отметки в 68 рублей. Однако эксперты уверены, что в ближайшее время российскую валюту ждут новые испытания

Я нашёл надёжную альтернативу швейцарским банкам. Это электронные брокеры из США. Благодаря им, я экономлю на обслуживании $37’000 в год.

У меня достаточно большой портфель финансовых инструментов, который я формировал в течение нескольких лет. Сейчас у меня около $1’000’000.

Я не доверяю российским банкам и не вкладываю в недвижимость в Москве из-за постоянного обесценивания рубля. Иностранную недвижимость не покупаю, потому что там слишком много тонкостей. Портфелем инвестиций я управляю сам и инвестирую в акции и облигации на рынке США.

Раньше я пользовался услугами нескольких российских брокеров и меня это устраивало. Однако в 2014 году я решил окончательно отказаться от рубля в сбережениях и стал задумываться о переезде за рубеж. Встал вопрос, как инвестировать через иностранные банки.

Я рассматривал два варианта: инвестировать через швейцарские банки или через электронных брокеров — и выбрал второе.

Банки Швейцарии

Первым делом я заинтересовался европейскими банками. В частности, швейцарскими. Их хвалят за надёжность и неприкосновенность капитала. Я как раз хочу сохранить капитал для детей и внуков.

Я общался с представителями нескольких банков, среди них UBS и Credit Suisse. Меня интересовали торговые комиссии, начисление процентов на неиспользуемый остаток и стоимость заёмного финансирования.

Вот какие тарифы мне озвучили:

Торговая комиссия 0.2-1%

Минимальная доходность 0-0.5%

Стоимость заёмного финансирования 3.5-3.75%

Ещё оказалось, что в этих банках платное хранение активов. За него придётся платить 0.5% — $5000 в месяц.

Как я сказал раньше, я собирался размесить на счету $1 млн. Исходя из моих сделок в предыдущие годы, торговый оборот по счёту будет составлять в районе $6 млн в год.

По подсчётам, обслуживание в швейцарском банке стоило бы мне $40’000. Это 4% капитала. То есть, чтобы отработать год «в ноль», мои сделки должны приносить мне больше 4% — это очень много. Но такова стоимость надёжности швейцарского банка.

Электронные брокеры

Я раньше читал об американских электронных брокерах. Один из ярких примеров — Interactive Brokers. Мне казалось, что за подобными структурами будущее, но я всё не мог решиться перевести деньги на их счёт.

Оказалось, что я боялся зря. Кредитный рейтинг хранения активов у, например, Interactive Brokers — A+. Это выше, чем у большинства самых известных европейских банков. И значительно выше, чем у Сбербанка. Клиентские активы застрахованы страховой компании Lloyd’s, а сумма страхового покрытия составляет $30 млн — мой депозит значительно меньше. Деятельность американских брокеров контролируется Securities and Exchange Commission — этой организации лично я доверяю.

Вот какие тарифы в IB:

Торговая комиссия 0.0025-0.15%

Минимальная доходность 2.5% (облигации США)

Стоимость заёмного финансирования 2.7-3.2%

Обслуживание в Interactive Brokers должно было стоить всего $3’000. Это минимум в 6 раз дешевле, чем в швейцарском банке.

Что в итоге

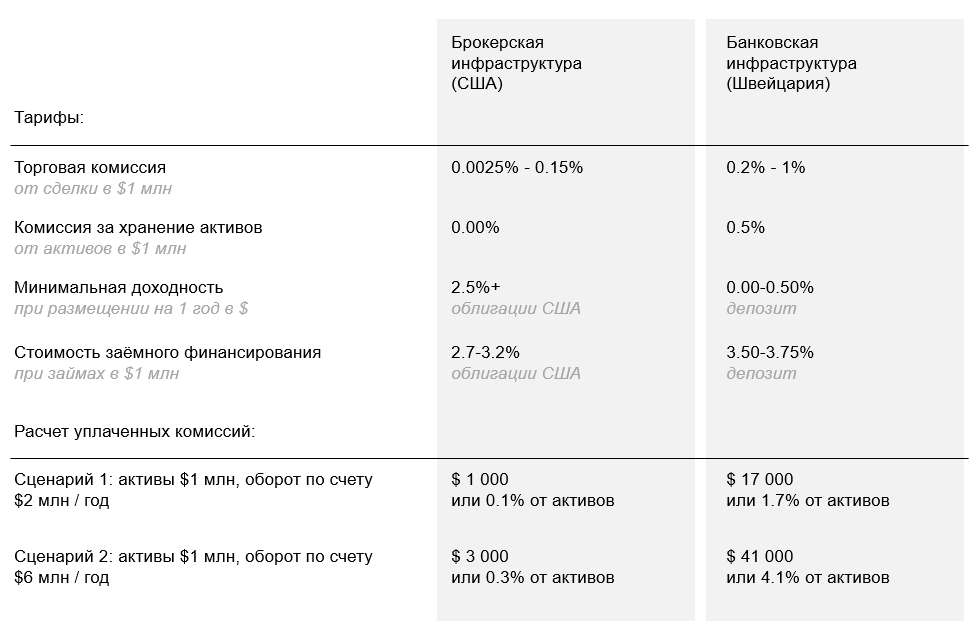

В течение года я перевёл весь портфель на счёт в Interactive Brokers. Обслуживание обходится мне примерно в ту сумму, на которую я изначально рассчитывал. При оценке стоимости обслуживания я также оценивал более пассивный сценарий управления деньгами — оборот по счёту $2 млн в год. Вот результаты моих поисков в виде таблицы:

1. Инвестировать через швейцарские банки — дорогое удовольствие.

2. Выгоднее инвестировать через электронного брокера.

Азбуку Вкуса на IPO могут оценить на 40% дороже, чем остальной российский ритейл. Однако для этого менеджменту нужно сегментировать покупателя, оптимизировать управление форматами — и расти в выбранных нишах, поддерживая устойчивую маржинальность. Так считает наш основатель и управляющий партнёр Владислав Пантелеев. Аналитики. Эти меры помогут увеличить капитализацию компании в 2 раза в течение 5 лет — до $1 млрд.

Как Вы оцениваете возможный интерес к IPO Азбуки Вкуса в текущей рыночной ситуации? В каком состоянии находится компания?

Владислав Пантелеев: Менеджмент Азбуки Вкуса провел огромную работу по стратегическому развитию и экспансии компании и весьма уверенно строит привлекательный с инвестиционной точки зрения бизнес. Я считаю, что сделано 90% работы – однако остаются еще 10%, которые окажутся, вероятно, более сложными в реализации. Но совершенно точно Азбука Вкуса может быть оценена высоко при должной подготовке, и ее акции будут пользоваться спросом.

В каких сегментах в рамках ритейла присутствует Азбука, и как Вы оцениваете качество развития каждого сегмента?

ВП: Супермаркеты Азбуки – основной формат – хорошо охватывает премиальный и бизнес-сегмент. Благодаря своему платежеспособному покупателю, Азбука Вкуса получает максимальную валовую маржу на рынке. Особенно сильной темой мне кажется онлайн-доставка продуктов – новейший тренд, крайне перспективный сегмент, развитию которого нужно уделить максимальное внимание. Сейчас это 2-4% рынка ритейла, которые к 2025 году превратятся в 20%. Что касается гипермаркетов – на их перспективность надо смотреть отдельно. Из самых успешных форматов я бы выделил экспресс-точки AB Daily. Кофе и сэндвичи – идеальный якорный продукт, который приводит покупателя каждый день и соответствует потребностям московского бизнес-класса. Концепцию Daily однозначно нужно масштабировать.

В декабре Азбука Вкуса открыла новый для себя формат — ресторан The Finch в Москва-сити. Как Вы его оценивате?

ВП: Неудачный концепт: слишком специфическая точка. Бистро считаю гораздо более перспективным начинанием. Впрочем, это интересные, но нецелевые проекты компании.

В таком случае вернемся к основному формату – супермаркетам. За какими продуктами лично Вы приходили бы в Азбуку Вкуса? Что считаете сильным ассортиментным решением – как потребитель и как стратег?

ВП: Я считаю, что фишка Азбуки – это уникальные товары, которые редко где встретишь. Это широкий ассортимент вин для разборчивого клиента, выбор фруктов на уровне лучших московских рынков, качественная продукция под пятью собственными торговыми марками. Отдельно я бы выделил направление готовой продукции – оно показывает, что менеджмент мыслит на перспективу. Это новый тренд, это не найдешь в других сетях – например, веганская линейка и серия боулов с суперфудами, линейка завтраков или сертифицированной по ГОСТу детской еды.

Что Вы считаете центральным элементом бизнес-модели Азбуки Вкуса? Что отличает её на рынке ритейла от всех остальных?

ВП: Однозначно бренд и уровень сервиса. АВ исторически ассоциировалась с премиальностью – всегда, начиная с самого первого проекта. Даже снижение цен и таргетирование среднего класса, объявленное менеджментом, ещё долго будет разрушать этот образ. Потребителю премиальный товар по доступным ценам покажется привлекательным, и Азбука сможет забирать клиентскую базу у крупных ритейл-сетей, с которыми планирует конкурировать по новой стратегии. Правда в таком случае открытым остается вопрос маржинальности.

Какие Вы могли бы выделить недостатки? Что может заставить инвесторов серьезно задуматься?

ВП: Сейчас, как инвестор, я бы обеспокоился несоответствием бренда и стратегии. Стремление к масштабированию бизнеса и широкому охвату размывает целевую аудиторию Азбуки Вкуса и делает её больше похожей на супермаркет среднего класса, вроде Перекрестка. Снизился уровень сервиса: в зале не хватает сотрудников, и нередко на все кассы работает лишь один укладчик. Уже сейчас трафик в основном формате показывает, что смешение концепций не идёт на пользу – лично я вижу безлюдные супермаркеты, например, в Ясенево или на Лубянке. Для Азбуки жизненно важно не терять ключевой премиальный сегмент: несколько лояльных клиентов, регулярно приносящих высокие средние чеки, гораздо выгоднее, чем поток посетителей с более низким уровнем дохода. Премиальный сегмент не масштабный, но с точки зрения инвестиционной привлекательности как

Почему нужно делать упор именно на премиальный и бизнес-класс? Те же Магнит и X5 Retail Group, работая с массовой аудиторией, вполне жизнеспособны.

ВП: В премиальном сегменте конкуренция намного ниже. Условно говоря, в неделю в супермаркет приходят 100 клиентов, которые закупаются высокомаржинальными товарами на всю семью на 500-1000 долларов каждый. Они принесут выручки на 50-100 тысяч долларов. Или другая ситуация: придёт за неделю тысяча человек за «базовыми товарами» с чеком максимум в 500-1000 рублей и минимальной наценкой. Причём большой трафик снизит уровень клиентского обслуживания и «отпугнет» более разборчивую аудиторию с теми самыми 1000 долларов на недельную корзину.

В таком случае как Вы видите гармоничное сочетание активной экспансии и сохранения премиального сегмента покупателей?

ВП: Сегмент высокого уровня можно отделить от остальных – люди этого класса предпочитают соответствующее окружение. Хорошей идеей будет VIP-формат Азбуки Вкуса, с эксклюзивным ассортиментом, лучшими консультантами, наивысшим уровнем сервиса – и закрытым входом по членской карте. Пусть супермаркеты кроме бизнес-класса частично охватывают и средний сегмент – но тогда следует оградить своих лучших клиентов от другого трафика. Премиальные товары должны быть ключом к успеху, selling point Азбуки Вкуса. В конце концов, если сейчас покупателю топ-класса больше некуда идти, то со временем рынок может измениться, и усредненная Азбука проиграет какому-нибудь новому игроку в борьбе за самый сильный сегмент.

Каким Вы видите дальнейшее развитие Азбуки?

ВП: Пока что сеть Азбука – это скорее Москва, и я считаю этот рынок отличной базой для развития, внедрения новых продуктов и расширения интеграции с покупателем. Благосостояние московского потребителя стабильно и устойчиво растёт, а значит средняя покупательная способность будет постепенно приближаться к уровню Азбуки. Это органический стабильный рост рынка, крайне привлекательный для инвесторов момент. В будущем Азбука Вкуса вполне может выйти и на международный рынок, ориентируясь на крупнейшие мегаполисы, большей частью в СНГ.

А что касается внутренних изменений, в чем могут быть драйверы роста?

ВП: Здесь можно ориентироваться на международный опыт. Сейчас, к примеру, набирает обороты доставка не только готовой еды, но и ингредиентов для ее приготовления – в частности, в Америке, которая задает тренды будущего для остального мира. Стоить посмотреть на опыт Blue Apron, безумно популярный в Нью-Йорке.

В операционной части ключ к успеху – это операционная эффективность и развитие мощной логистической сети. Например, для Азбуки может крайне полезной оказаться автоматизация системы прогнозирования запасов в зависимости от трафика и даже прогноза погоды, пока еще не очень распространенная в России.

Расскажете про принцип работы этой системы?

ВП: Разумеется. Для примера возьмем запас свежих соков собственного производства, которые выпускаются по тысяче бутылочек каждые три дня. Жарким летом их разбирают, а в холодные дни – 800 из них списываются. Но если бы производство планировалось согласно ожидаемому спросу (в зависимости от прогноза погоды), огромных списаний можно было бы избежать. В целом подобные системы позволяют оптимизировать число товаров на полке и значительно сократить издержки. Мне кажется, это наиболее сильная технология с точки зрения оптимизации.

И наконец: можете сформулировать ключевые идеи – что поможет Азбуке Вкуса провести успешное IPO?

ВП: Первое – это строгая сегментация покупателя и оптимальное управление форматами. Премиум формат – это имидж бренда АВ и финансовая опора. Супермаркеты АВ и Daily – масштаб и перспективы роста в бизнес-сегменте для мегаполисов. Второе – это рост в рамках выбранных рыночных сегментов. Для этого нужно позаботиться о логистической сети и постепенно увеличивать число точек. И следовать новейшим трендам: расширять онлайн-сегмент и включать новые продукты. Третье – рост должен подкрепляться устойчивой маржинальностью. Прогресс гарантируют оптимизация бизнеса и новые технологии.

В целом, именно наличие ясной стратегии у компании наиболее убедительно действует на инвесторов и пробуждает в них веру в перспективность бизнеса – веру, в которую они будут готовы вложиться.

Рубль до конца марта останется в диапазоне 67-70 за доллар, если не будет новых санкций. Именно из-за страха санкций рубль не может укрепиться сильнее, чем 66 за доллар.

Нефть растёт — рубль не укрепляется. Чем выше нефть, тем больше валюты Минфин и ЦБ закупают по бюджетному правилу. При этом нефть, похоже, достигла равновесных значений. Если цена пойдёт вверх, США нарастят производство. А если пойдёт вниз — нефтяники из ОПЕК не смогут балансировать бюджет. В итоге, нефть не будет значительно влиять на рубль.

Главный фактор для рубля — санкции. Пока похоже, что ситуация с санкциями в ближайшие три месяца не изменится. Однако в конце марта на Украине выборы. По опросам лидирует Тимошенко, которая готова договариваться с Россией. Для удержания власти действующему президенту Порошенко будут выгодны любые провокации в Азове и на Донбассе. А российскому правительству провокации выгодны из-за продолжающегося падения рейтинга.

• Думаем, что рубль и нефть останутся в течение 3 месяцев на уровне текущих значений.

Человек года — Дональд Трамп.

Главный маркет мувер уходящего года. Ни один президент США так не переживал за фондовые рынки, как Дональд Трамп. Сейчас Трамп, безусловно, самый влиятельный человек на фондовых рынках.

Событие года — Чемпионат мира по футболу в России.

Просмотр матчей ЧМ на сдвоенных мониторах Bloomberg-терминала — одно из лучших воспоминаний года. Переживания за нашу сборную делали ничтожной всю финансовую повестку дня, а вчерашние матчи были главной темой утренних брифингов.

Тема года — Санкции.

Согласно wordstat, слово «санкции» в 2018 году искали на 60% чаще, чем в 2017. Кто-то на санкциях зарабатывал, кто-то терял, но все согласятся: «чёрный понедельник» 9 апреля — одно из самых ярких воспоминаний года.

Тренд года — Матфонды.

Именно риск-нейтральные фонды называют виновниками всего, что происходило на биржах с октября. Роботы считают быстрее человека и постепенно завоёвывают мир управления активами. В 2018 году термин «Восстание машин» начал обретать осязаемый смысл.

Камбек года наоборот — Биткойн.

В принципе, ничего страшного не произошло: Цифровое Золото всё ещё стоит в 4 раза дороже, чем в начале 2017 года. Просто биткойн вернулся на ценовые уровни прошлого сентября — за что и попал в наш рейтинг.