Водка – второй самый продаваемый алкогольный напиток в мире и лидер продаж в сегменте крепких напитков в США. Мировой рынок водки, самого русского алкоголя, оценивается в $47 млрд. При этом российский экспорт водки составляет всего $150 млн. Но скоро это изменится: с 2020 года правительство будет субсидировать экспорт водки.

Почему водка так популярна и почему российские производители экспортируют так мало – далее в статье.

Мировой рынок водки сегодня

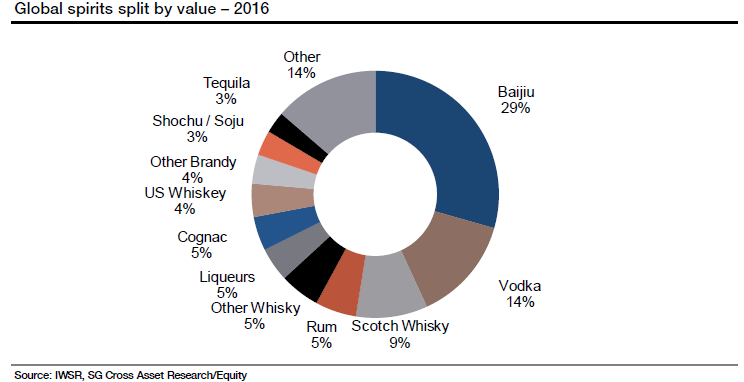

В денежном и натуральном выражении рынок водки на втором месте в мире среди крепких алкоголей. Ежегодный объём потребления — 460 млн девятилитровых ящиков. Выше показатели только у китайского напитка байцзю.

Рынок водки в денежном выражении

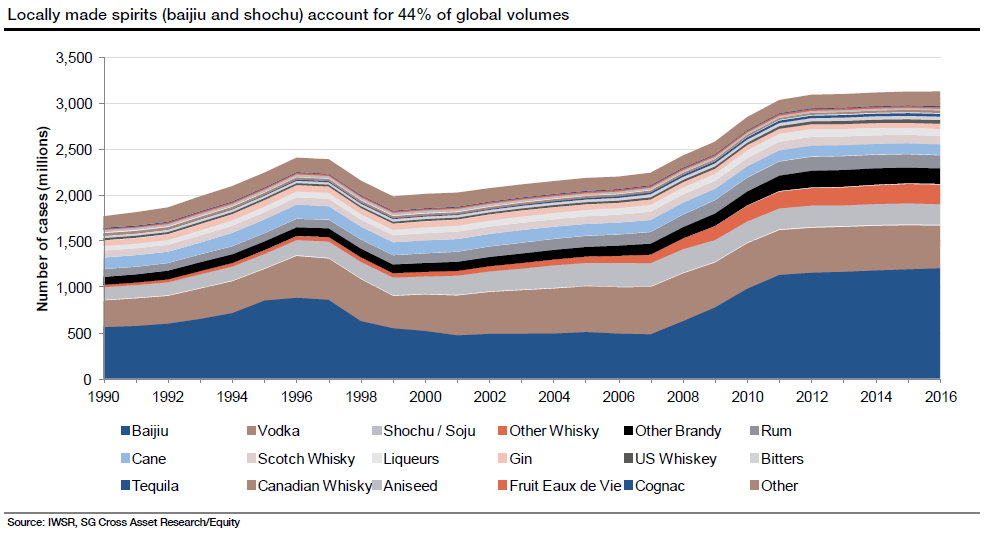

Рынок водки в количестве девятилитровых ящиков в сравнении с другими крепкими напитками.

В США и Европе водка — самый популярный алкоголь и количество его потребления растёт, как и в развивающихся странах: Бразилии, Вьетнаме и других. Спрос в этих странах растет за счет роста коктейльной культуры, где водка, благодаря нейтральному вкусу, играет важную роль.

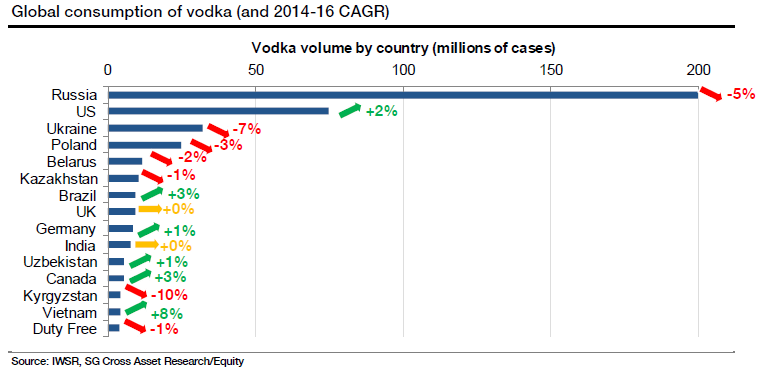

На Россию и Восточную Европу приходится около 50% рынка. Потребление водки в России падает, в основном, из-за того, что раньше водки пили слишком много и сейчас происходит нормализация потребления: население пробует другие напитки.

Потребление водки (в млн девятилитровых ящиков) и темпы роста потребления по странам мира

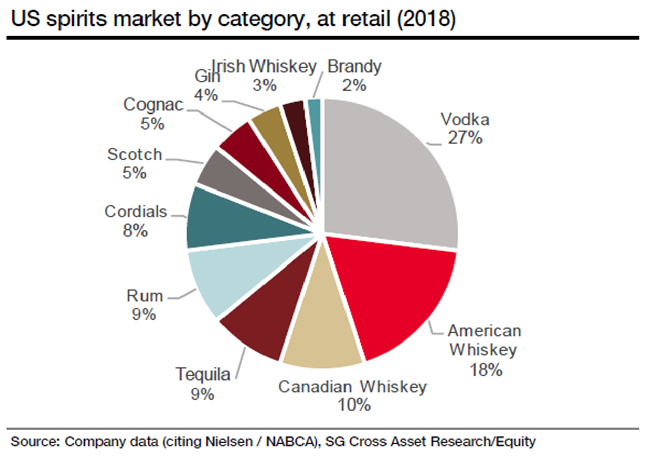

В Америке водка занимает 27% объёма продаж крепкого алкоголя, значительно обгоняя даже местный виски. Популярность в США поможет повысить спрос на водку и в других странах, возможно, даже в Китае, где пока предпочитают местный напиток.

Структура рынка крепкого алкоголя в США в денежном выражении

Почему водка популярна

В России водку пьют с XIV века. До Второй мировой войны её употребляли в основном русские, поляки, балканские народы. В Европе и США популярность этого алкоголя стала расти во время послевоенного бума.

Популярность водки также связана с её распространением в массовой культуре. Во многих американских фильмах герои отдают предпочтение водке в чистом виде или в качестве основы для коктейля. Джеймс Бонд в «Казино Рояль» пьёт Smirnoff, в «Умри, но не сейчас» — Finlandia, в «Спектр» — Belveder. Героини «Секса в большом городе» пьют коктейль Космополитен на основе водки Absolut. Психолог главного героя в сериале «Клан Сопрано» тоже не прочь приобщиться к русскому алкоголю.

Лидеры на мировом рынке

Водка — традиционно русский напиток, но мировой рынок пока занят зарубежными брендами, некоторые — с российскими корнями. Например, Smirnoff, один из самых популярных водочных брендов в мире, принадлежит британской компании Diageo, но корни у него русские. Крупный интернациональный бренд зародился на Московском спиртоводочном заводе, основанном в 1863 году.

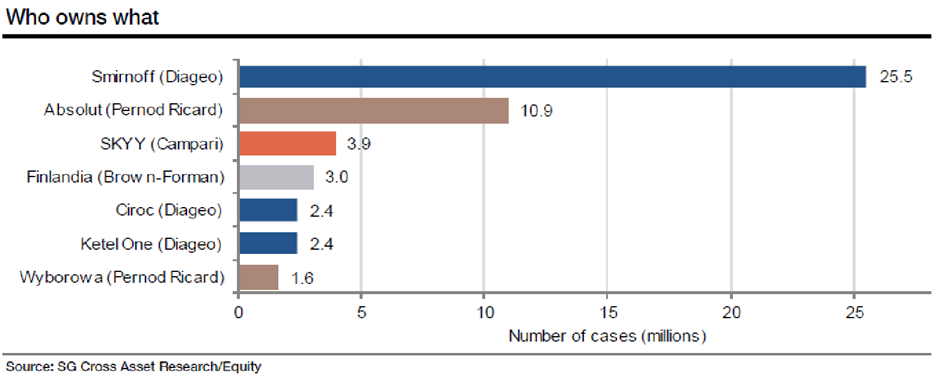

Каким компаниям принадлежат крупнейшие бренды водки

Среди крупнейших мировых брендов компании из Великобритании, Италии, Франции. Российские производители только выходят на мировой рынок.

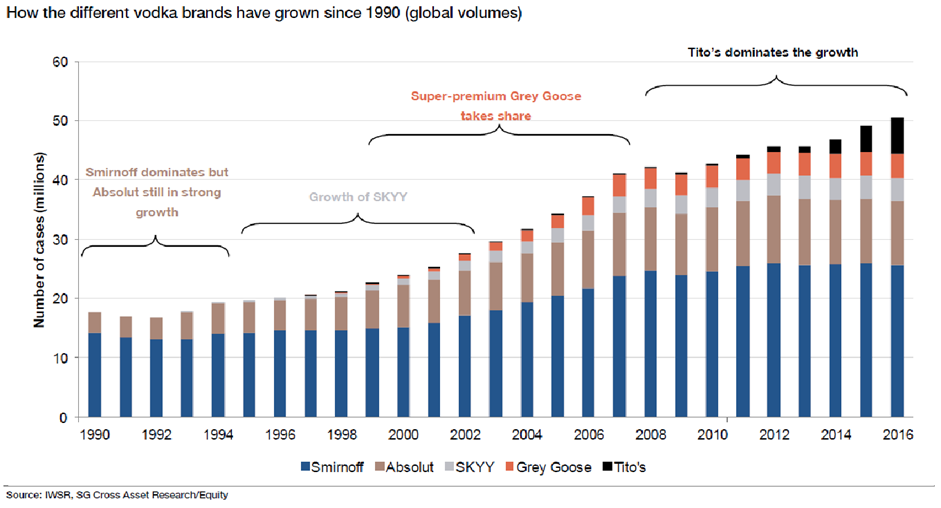

Как росли мировые водочные бренды с 1990 года

Перспективы русской водки

В 2018 году объем экспорта российской водки составил $150 млн. Это четвёртый показатель в мире с долей 6,6% всего экспорта. Продажи продолжают расти более чем на 10% в год, после сильного падения в 2015 году, когда на объём экспорта повлияли политические события. Поставки в Украину упали почти на 70%, в Великобританию и США — на 35% и 22% соответственно.

Экспорт российской водки 2006–2018 гг, млн долларов

Экспорт российской водки в декалитрах в перерасчёте на стопроцентный спирт, 2006–2018

C 1 января 2020 года вступят в силу поправки Бюджетного кодекса, позволяющие производителям крепкого алкоголя получать субсидии на производство экспортного алкоголя. Это поможет компаниям отправлять больше водки на экспорт.

«Русский стандарт» и «Белуга» — примеры крупных российских экспортёров водки.

В 2018 году «Русский стандарт» продал 3,5 млн девятилитровых ящика — на 0,1 млн больше, чем в предыдущем году. Около 75% продукции ушло на экспорт, а экспортная выручка составила 5 млрд рублей. «Русский стандарт» — второй по величине бренд водки в Великобритании. На каком ещё потребительском рынке российский бренд занимает топовые позиции в развитой стране?

«Белуга» за первое полугодие 2019 года компания нарастила экспорт водки своего одноимённого премиального бренда на 22.6% и ставит цель дальнейшего наращивания экспорта.

Итоги

Мировой рынок водки огромен и продолжает расти. Сейчас этот рынок занят зарубежными компаниями, и это возможность для российских производителей значительно увеличить продажи. А для государства — точка роста новой статьи экспорта.

Введение

В минувшую пятницу (после долгих предупреждений) США таки ввели санкции против Северного потока 2.* При этом «Северный поток – 2» почти готов. Осталось проложить всего лишь 160 км газопровода при общей длине 1 200 км. Получены разрешения от всех стран, через чьи территориальные воды он проходит. Германия в ответ на санкции даже обвинила США во вмешательстве во внутренние дела Европы.

В связи с этим давайте разберемся, на сколько Германии вообще нужен российский газ? И в частности «Северный поток – 2» для его доставки? Постараемся опираться на немецкие первоисточники.

*Под санкции попадут компании, занимающиеся укладкой газопровода, если они не прекратят строительство в течение 60 дней. Сейчас под это описание попадает швейцарская Allseas, которая уже вывела свои трубоукладчики из вод Дании. Санкции предполагают полную блокировку всех американских активов попавших под санкции компаний, запрет на операции с ними и запрет на въезд представителей компаний в США.

Для России экспорт газа – стратегический вопрос, а Германия – крупнейший потребитель

Газ – один из ключевых экспортных товаров России. Экспорт газа приносит России более $50 млрд в год (12-15% от экспорта товаров из России в стоимостном выражении) (по данным платежного баланса, источник: Банк России). Очевидно, что Россия, являясь вторым в мире производителем газа (после США) и первой в мире страной по запасам газа, планирует и далее получать значительную часть своей экспортной выручки от газа.

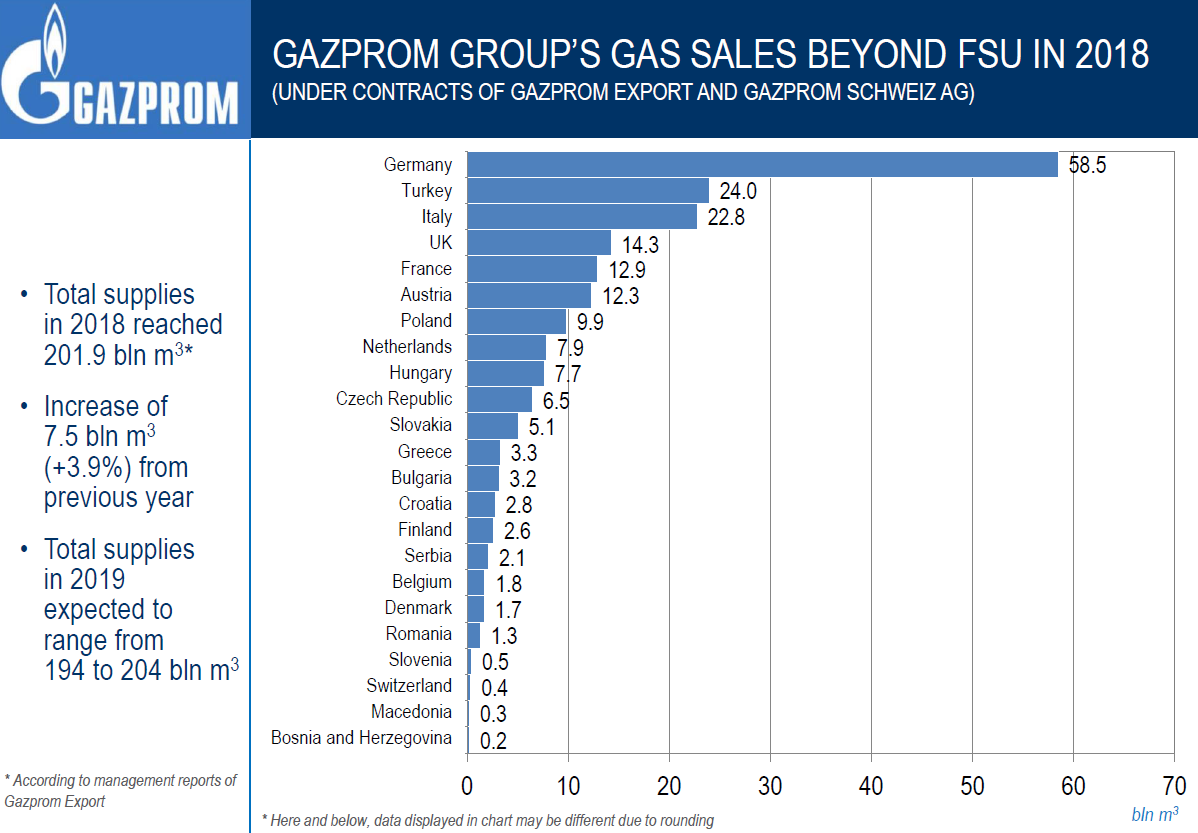

При этом Европа – ключевой экспортный рынок для российского газа. Экспорт на Запад в 2018 году составил 202 млрд м3. Германия же – крупнейший рынок для российского газа в Европе: экспорт газа в Германию в 2018 году составил 58.5 млрд м3 (рис. 1). Россия отправляет в Европу ~27% добываемого в стране газа (в т.ч. ~8% в Германию).

Для сравнения пропускная мощность стартовавшего недавно газопровода в «Сила Сибири» (в Китай) – 38 млрд м3 в год, а строящегося «Северного потока – 2» – 55 млрд м3 в год.

Рис. 1. Структура экспорта газа Газпромом на западном направлении (по странам, млрд м3, 2018 год)

Источник: https://www.gazprom.com/f/posts/76/106965/presentation-press-conf-2019-06-18-en.pdf

Газ для Германии – второй по важности источник энергии (важнее ветра и солнца)

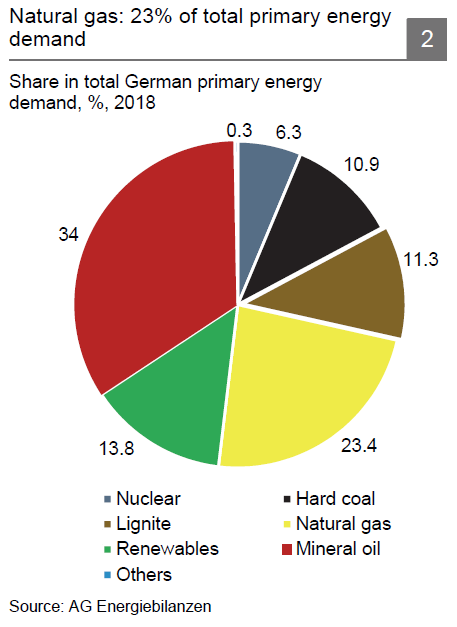

Германия потребляет немного менее 90 млрд м3 газа в год. При этом газ в Германии – второй по важности источник энергии после нефти (важнее даже возобновляемых ветра и солнца): на газ приходится 23% потребляемой в стране энергии (рис. 2).

Рис. 2. Структура потребления энергии в Германии по источникам, 2018 год

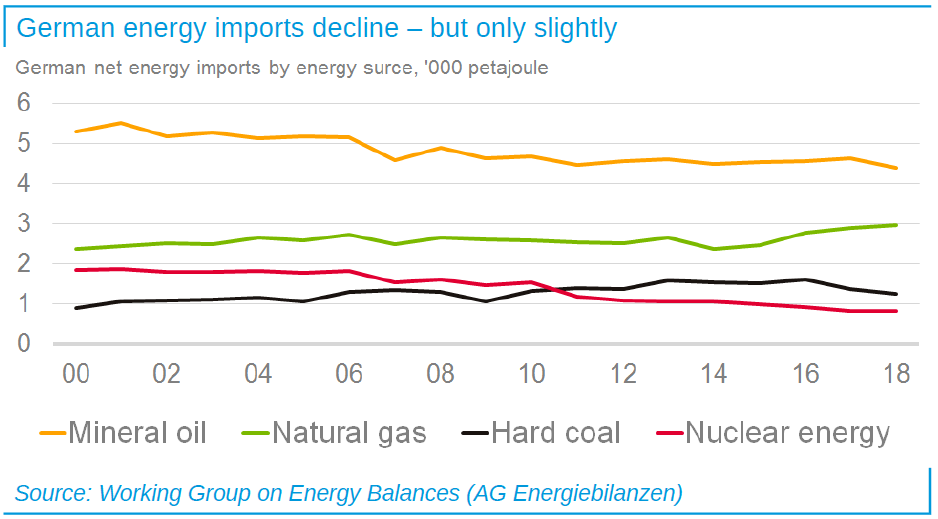

Газ при этом единственный вид топлива, импорт которого Германия увеличивала в последние годы (рис. 3).

Рис. 3. Импорт топлива в Германию (2000-2018 гг.)

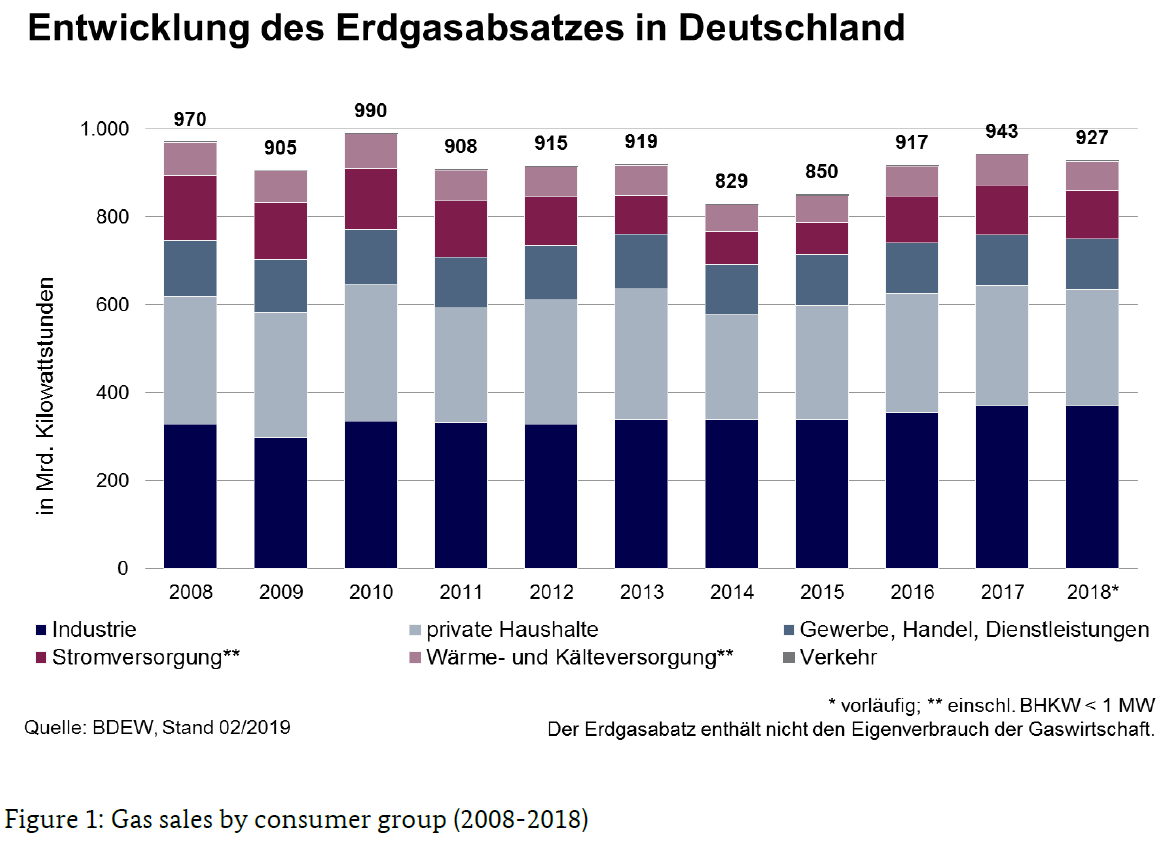

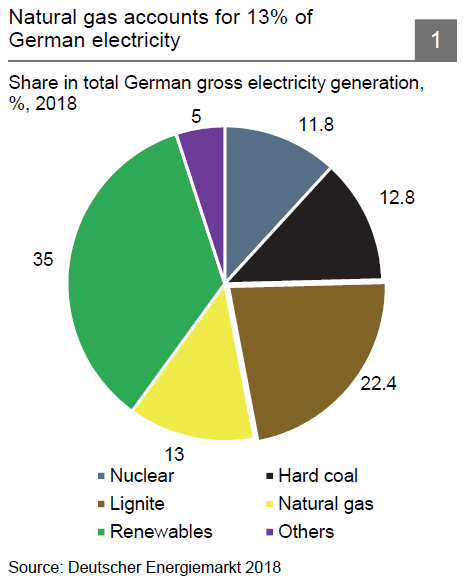

Газ используется всеми секторами немецкой экономики (рис. 4). Например, более 49% немецких домов оборудованы газовыми отопительными системами. На долю газа приходится 13% топливного баланса электрогенерирующего сектора Германии (рис. 5).

Рис. 4. Структура потребления газа в Германии по секторам экономики

Комментарий: Industrie = промышленность; private Haushalte = домохозяйства; Gewerbe, Handel, Dienstleistungen = сектор услуг; Stromversorgung = генерация электроэнергии; Warme— und Kalteversorgung = отопление и кондиционирование.

Рис. 5. Топливный баланс электрогенерирующего сектора Германии, 2018 год

Для Германии газ – политически приемлемое топливо «переходного» периода

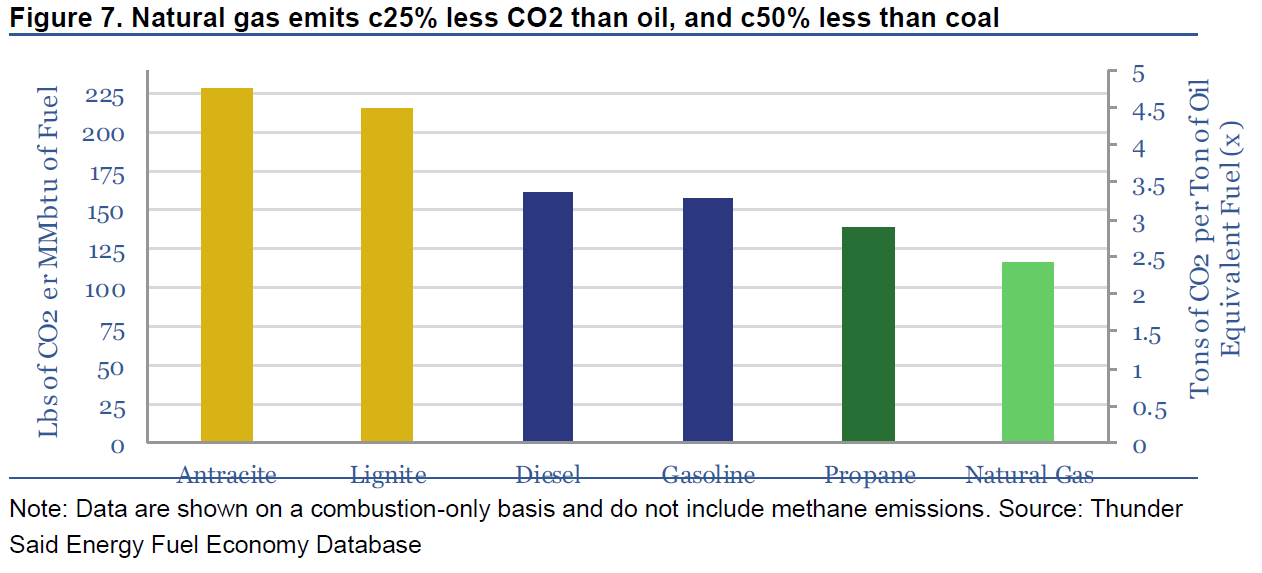

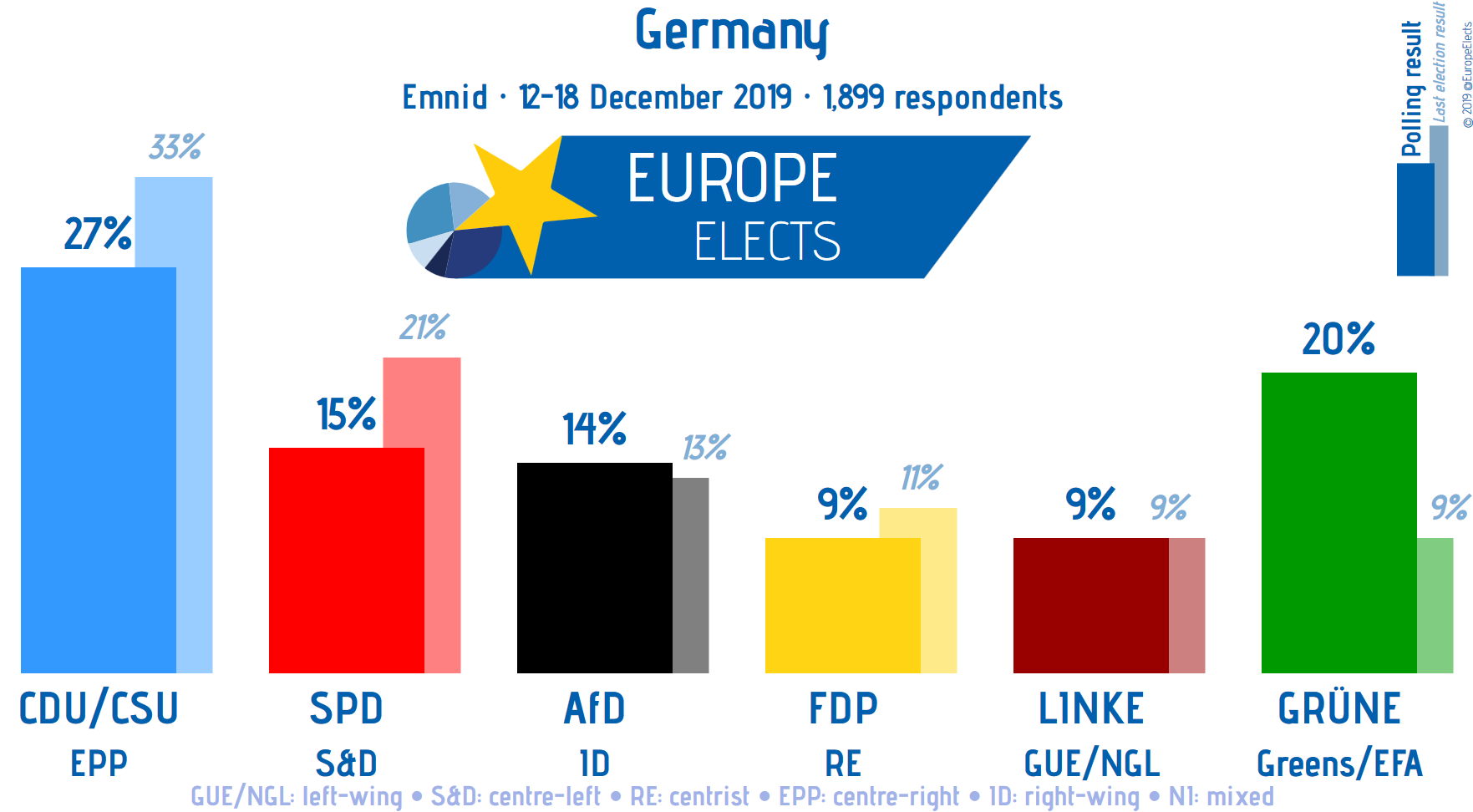

Газ – самый «чистый» из всех «грязных» источников энергии (рис. 6). Чистота климата же – политический вопрос. Партия Зеленых (Grune) – вторая по популярности в Германии (рис. 7).

Рис. 6. Уровень эмиссии CO2 при сжигании разных видов ископаемого топлива

Рис. 7. Популярность основных политических партий в Германии

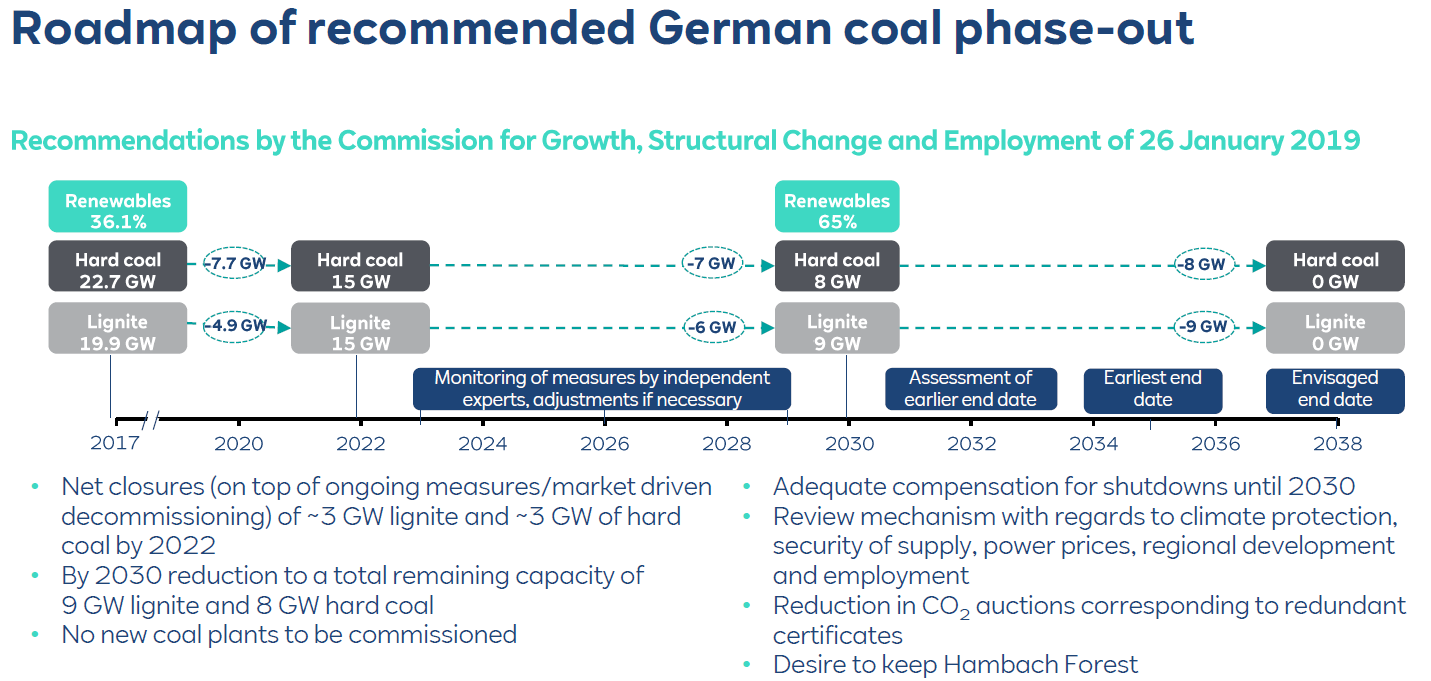

От «грязного» угля Германия должна полностью отказаться к 2038 году (рис. 8). От атомной энергетики Германия планирует полностью отказаться к концу 2022 года.

Рис. 8. План отказа Германии от угля

К 2050 году Германия и вовсе планирует достичь greenhouse-gas neutrality. То есть через 30 лет Германия планирует отказаться и от газа, однако в ближайшие три десятка лет газ будет пользоваться спросом как топливо «переходного» периода.

Возможно, газ будет пользоваться спросом и после 2050 года. Особенно учитывая (1) сложности с дальнейшим развитием возобновляемых источников энергии* и (2) потенциал развития технологий carbon capture and storage.

*В Германии и так самые высокие в Европе цены на электричество – субсидирование строительства дополнительных альтернативных мощностей бьет по карману потребителя. Население выступает против «портящих вид» ветряков. Есть вопросы к экологическим чистым методам утилизации отработанных солнечных батарей и аккумуляторов. Солнечные и ветряные электростанции в силу природных ограничений не являются бесперебойными источниками электроэнергии, для обеспечения бесперебойности нужны либо «подстраховывающие» источники энергии (газ, атом), либо должна быть придумана и построена накопительная инфраструктура.

Импорт из России для Германии – надежный источник дешевого газа

Германия импортирует 94% потребляемого газа. Основными поставщиками являются Россия, Норвегия и Нидерланды (на рынок Германии также выходит СПГ из США). На долю импорта из России приходится около 60% потребляемого в Германии газа (а с запуском «Северного потока – 2» доля России, вероятно, увеличится).

Для Германии импорт из России – это надежный источник газа (СССР и Россия бесперебойно поставляют газ в Европе уже более 40 лет, несмотря на Холодную войну, Берлинскую стену, европейские и американские санкции, ненадежного транзитера газа в лице Украины и т.п.).

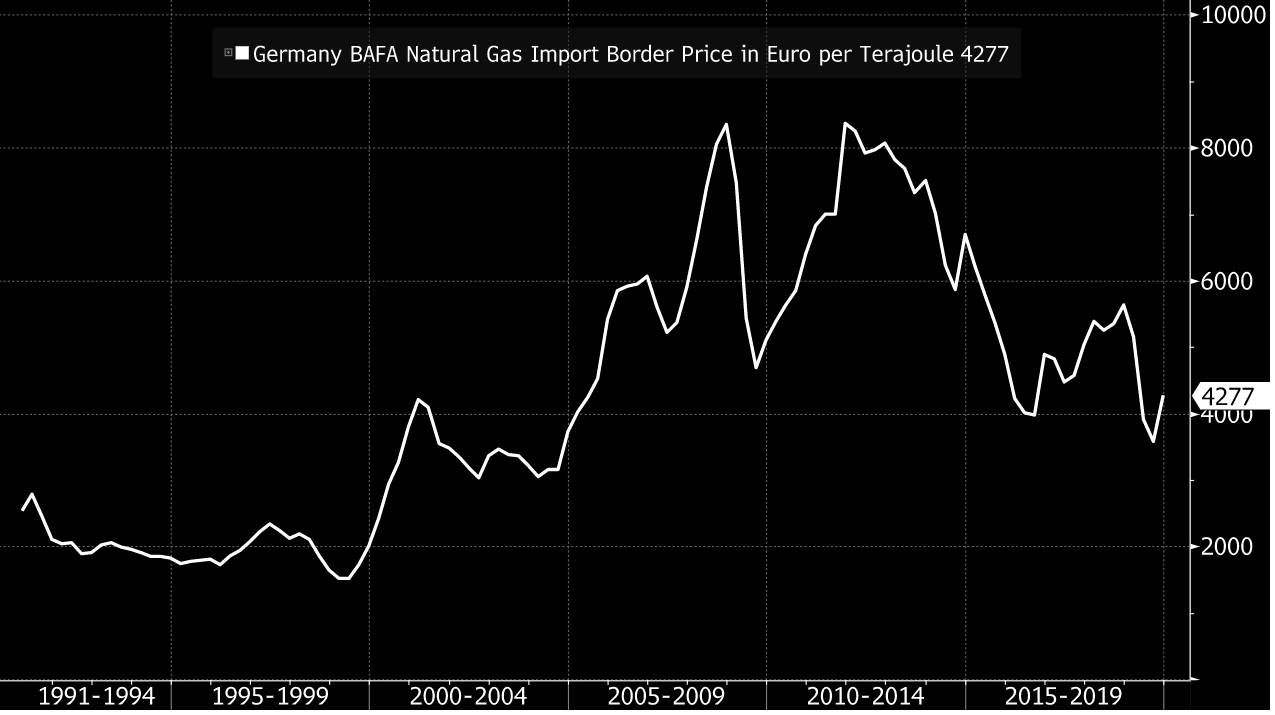

И чем больше у Германии таких источников газа – тем ниже цены.

Рис. 9. Цена газа в Германии (евро/тераджоуль)

Источник: Bloomberg

Низкая цена и высокая надежность поставок – ключевые критерии выбора поставщиков для немцев.

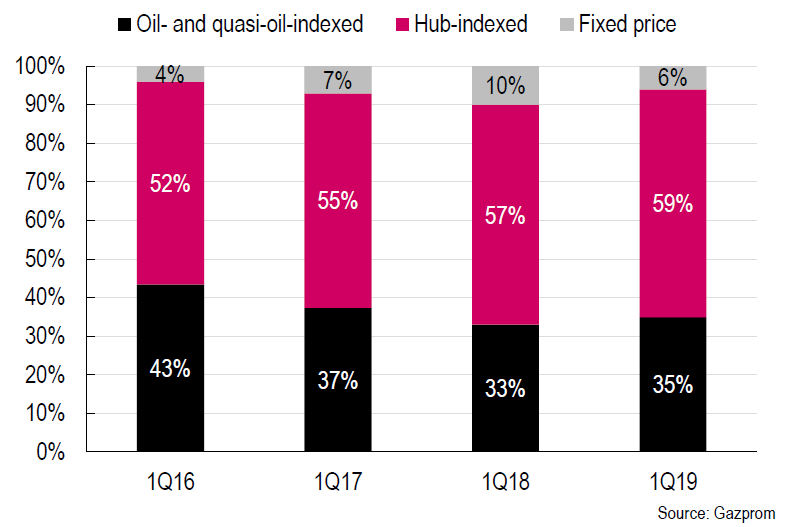

При этом ценовые риски немцы все больше предпочитают перекладывать на производителей. Структура контрактов Газпрома в Европе постепенно смещается от долгосрочных контрактов к споту (рис. 10).

Рис. 10. Структура европейских контрактов Газпрома

Источник: Renaissance Capital

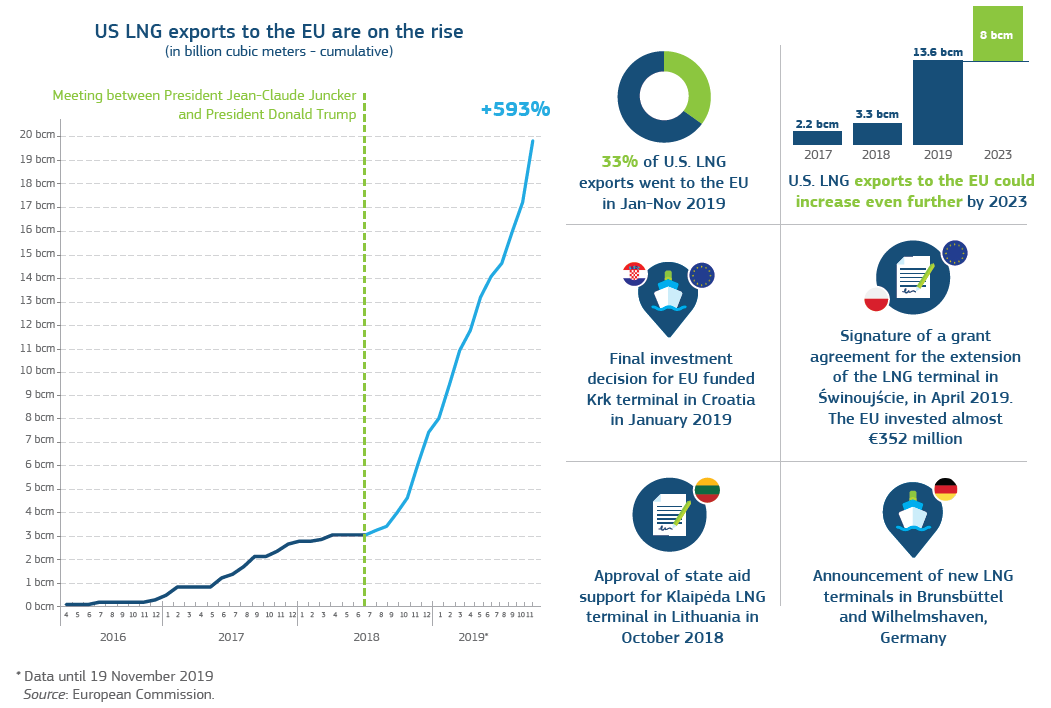

Ситуация будет ухудшаться под давлением растущих объемом поставок СПГ в Европу, в частности из США (рис. 11). Хотя пока США могут экспортировать в Европу, а Европа может принимать лишь 10-15 млрд м3 в год (против 202 млрд м3 Газпромовского экспорта), однако дополнительное предложение газа будет оказывать давление на европейские цены и контрактную структуру продаж Газпрома.

Рис. 11. Импорт СПГ из США в Европу

Приведем цитату из интервью главы немецкой нефтегазовой компании Wintershall – участника проекта «Северный поток – 2» (источник: https://www.vedomosti.ru/business/characters/2018/07/01/774304-nam-nuzhno-bolshe-gaza-i-menshe-politiki):

<< Это настоящая роскошь, что у Европы – по сравнению с Азией, например, – не единственный источник поставок газа. Азия очень зависит от СПГ, отсюда зачастую высокие цены на газ в этом регионе. Европа может похвастаться возможностью получать как трубопроводный газ, так и сжиженный. Это, мне кажется, помогает европейской промышленности (не газовой, а промышленности в целом) оставаться конкурентоспособной, потому что это позволяет нам иметь цены на энергоносители на том же уровне или немного ниже того уровня, который мы видим в Азии. >>

«Северный поток – 2» (Nord Stream II) еще больше повышает надежность и снижает цены на газ для Германии

Напомним, что «Северный поток – 2» – это газопровод, проходящий по дну Балтийского моря из России в Германию в обход Украины и Польши, с пропускной способностью в 55 млрд м3. Общая стоимость проекта €9.5 млрд. 50% стоимости проекта предоставляют пять европейских компаний: ENGIE, OMV, Royal Dutch Shell, Uniper и Wintershall. При этом Uniper и Wintershall являются немецкими компаниями. 100% акционером проекта является Газпром.

Немцам нужен Nord Stream II по следующим причинам:

- Газопровод поможет увеличить объём и уровень диверсификации газовых поставок, что приведёт к снижению цен на газ в Европе.

- Высокий уровень инвестиций Газпрома в «Северный поток – 2» ещё больше увеличивает заинтересованность России в бесперебойных поставках газа в Европу.

- Благодаря тому, что «Северный поток – 2» проходит через Балтийское море, а не через Украину, поставки газа станут более надёжными и дешевыми. «Северный поток – 2» при текущем уровне спроса Европы на российский газ позволяет сократить транзит через Украину до ~20 млрд м3 в год (Россия и Украина договорились о транзите через Украину в 40 млрд м3 при пропускной способности ГТС Украины в 140 млрд м3).

- Трубопроводный газ считается в Германии более экологически чистым, чем СПГ.

Выводы:

- Для России экспорт газа – стратегический вопрос, а Германия – крупнейший потребитель. Газ – один из ключевых экспортных товаров России. Экспорт газа приносит России более $50 млрд в год (12-15% от экспорта товаров из России в стоимостном выражении). Россия отправляет в Европу ~27% добываемого в стране газа (в т.ч. ~8% в Германию).

- Газ в Германии сегодня важнее возобновляемой энергетики: на газ приходится 23% потребляемой в Германии энергии, а на «альтернативные» ветер и солнце – лишь 14%.

- Для Германии газ – политически приемлемое топливо «переходного» периода: газ будет замещать атом (все атомные электростанции в Германии будут закрыты к концу 2022 года) и уголь (все угольные электростанции будут закрыты к концу 2038 года).

- Российский газ Германии и Европе нужен. Доля Газпрома Спрос на газ в целом и на Газпромовский газ в частности в Германии и Европе в ближайшие 30 лет не будет снижаться, а возможно, будет расти. На долю импорта из России приходится около 60% потребляемого в Германии газа (а с запуском «Северного потока – 2» доля России, вероятно, увеличится).

- «Северный поток – 2» будет достроен и запущен, несмотря на американские санкции, так как данный проект повышает надежность поставок (за счет обхода капризных стран-транзитеров) и снижает цену газа для Германии. «Северный поток – 2» при текущем уровне спроса Европы на российский газ позволяет сократить транзит через Украину до ~20 млрд м3 в год (Россия и Украина договорились о транзите через Украину в 40 млрд м3 при пропускной способности ГТС Украины в 140 млрд м3).

- Однако цены на газ в Европе будут находиться под давлением из-за растущего числа источников импортного газа (в том числе СПГ). Германия также будет стараться так или иначе перекладывать все риски (в т.ч. ценовые и санкционные) на Газпром и других производителей и инвесторов в транспортную инфраструктуру. В результате, при стабильных или потенциально увеличивающихся объемах поставок газа в Европу прибыль Газпрома от европейского направления будет под давлением.

Рубль – самая укрепившаяся валюта 2019 года, с начала года рубль укрепился к доллару на 12%. Однако укрепление рубля долго не продлится.

Хотя рубль остается одной из самых слабых валют последних 20 лет, потенциал его укрепления ограничен из-за низкой конкурентоспособности российских товаров даже при текущем курсе в 62 рубля за доллар.

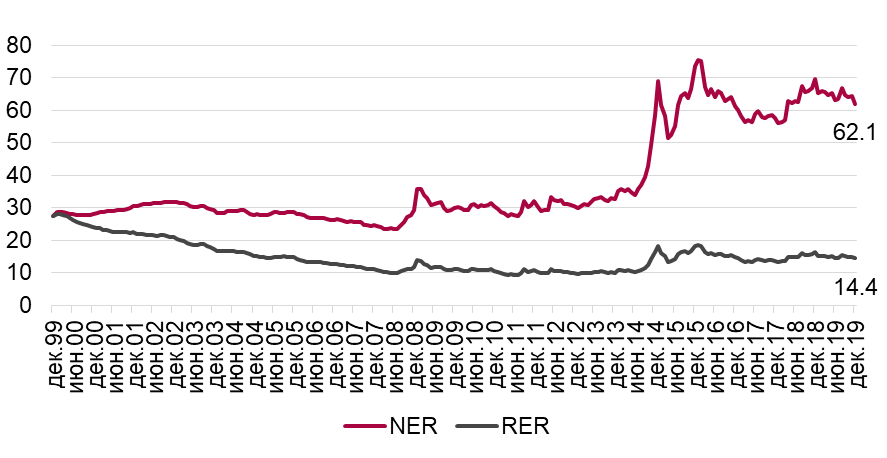

С конца 1999 года доллар вырос к рублю почти в два раза: с 27.5 до 62 руб. Однако в реальном выражении (с учетом инфляции) доллар ослаб к рублю также почти в два раза с 27.5 до 14.4 руб. Другими словами, сегодня в обмен на один контейнер российских товаров можно получить в два раза больше американских товаров, чем в 1999 году.

То есть США стали в два раза конкурентоспособнее России за последние 20 лет. Для того, чтобы Россия по конкурентоспособности своих товаров вернулась в начало 2000-х, рубль должен ослабнуть до 120 рублей.

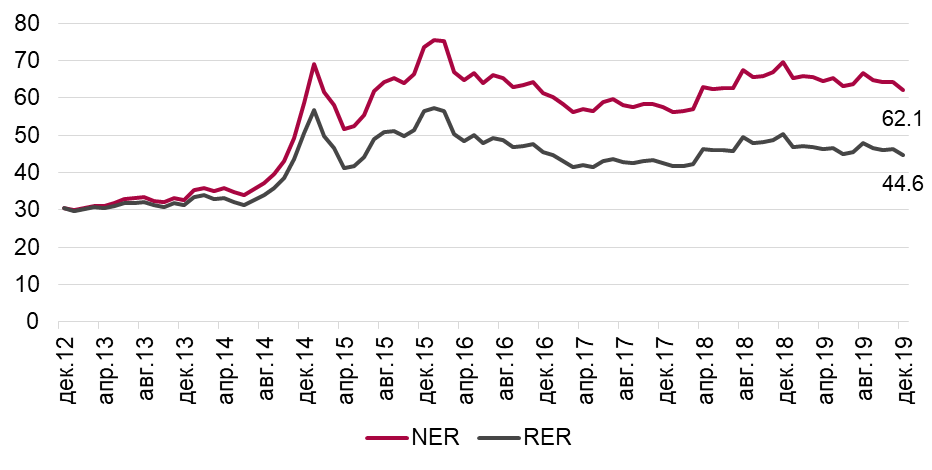

Девальвация 2014-2015 годов лишь отчасти повысила конкурентоспособность России. С конца 2012 года рубль в номинальном выражении ослаб в два раза: с 30 до 62 руб. за 1 доллар. Но в реальном выражении доллар укрепился лишь в 1.5 раза. То есть выигрыш в конкурентоспособности от «санкционной» девальвации 2014-2015 годов оказался гораздо меньше, чем кажется на первый взгляд.

Сейчас реальный курс рубля там же, где он был в начале 2018 года (номинальный курс рубля тогда доходил почти до 55 руб.), весной 2015 года (после этого началась вторая волна девальвации из-за санкций), в ноябре 2014 года (в самом начале первой волны девальвации).

Рубль – лучшая валюта 2019 год

Рубль укрепился к доллару на 12% в этом году, обогнав все более или менее значимые валюты развитых и развивающихся стран (рис. 1).

Рис. 1. Изменение курсов валют развитых и развивающихся стран к USD в 2019 году

Рубль – одна из слабейших валют в последние 20 лет

Что дальше? Может показаться, что даже не смотря на укрепление текущего года рубль еще очень слаб.

Ведь рубль сейчас на 56% слабее доллара, чем в начале 2000-х годов. Рубль – 4-ый с конца среди валют развитых и развивающихся стран (рис. 2).

Рис. 2. Изменение курсов валют развитых и развивающихся стран к USD с 2000 года

Рубль на 51% ниже, чем был в конце 2012 года (рис. 3). Слабее рубля на этом интервале только турецкая лира (неудачная попытка переворота, монополизация власти Эрдоганом, похмелье после кредитного пузыря) и аргентинский песо (новый дефолт, переход власти от капиталистов к социалистам).

Рис. 3. Изменение курсов валют развитых и развивающихся стран к USD с 2013 года

Но в реальном выражении рубль не ослаб, а значительно окреп к доллару

Однако важно смотреть не на номинальный курс, а на реальный. То есть с учетом разницы в инфляциях в России и США.

С конца 1999 года доллар вырос к рублю почти в два раза: с 27.5 до 62 руб. А в реальном выражении доллар ослаб к рублю также почти в два раза с 27.5 до 14.4 руб. (рис 4).

То есть сегодня в обмен на один контейнер российских товаров можно получить в два раза больше американских товаров, чем в 1999 году.

США стали в два раза конкурентоспособнее России за последние 20 лет.

Рис. 4. Реальный и номинальный курс доллара к рублю (с декабря 1999 года)

То есть рубль должен ослабнуть до 120 рублей, чтобы Россия по конкурентоспособности своих товаров вернулась в начало 2000-х.

Девальвация 2014-2015 годов лишь отчасти повысила конкурентоспособность России

С конца 2012 года рубль в номинальном выражении ослаб в два раза: с 30 до 62 руб. за 1 доллар. А в реальном выражении рубль ослаб лишь с 30 до 45. То есть выигрыш в конкурентоспособности от девальвации оказался гораздо меньше, чем кажется на первый взгляд (рис 5).

Рис. 5. Реальный и номинальный курс доллара к рублю (с декабря 2012 года)

Основная потеря конкурентоспособности произошла с 1999 по 2007 год. Ослабление рубля в 2014-2015 годах отыграло лишь половину ослабления с конца 1999 года. Но из-за более высокой, чем в США инфляции, Россия к текущему моменту уже потеряла существенную часть реального ослабления рубля 2014-2015 годов.

Сейчас реальный курс рубля там же, где он был в начале 2018 года (номинальный курс рубля тогда доходил до 55 руб.), весной 2015 года (после этого началась вторая волна девальвации из-за санкций), в ноябре 2014 года (в середине первой волны девальвации 2014-2015 годов) (рис. 5).

Выводы:

Потенциал укрепления рубля с текущих уровней ограничен из-за низкой конкурентоспособности российских товаров даже при текущем курсе в 62 рубля за доллар.

Рубль против доллара в реальном выражении в два раза крепче, чем был 20 лет назад. Для того, чтобы Россия по конкурентоспособности своих товаров вернулась в начало 2000-х, рубль должен ослабнуть до 120 рублей.

Сейчас в реальном выражении рубль против доллара там же, где был перед тремя последними эпизодами девальвации: в начале 2018 года (номинальный курс рубля тогда доходил до 55 руб.), весной 2015 года (после этого началась вторая волна «крымско-санкционной» девальвации), в ноябре 2014 года (в середине первой волны девальвации 2014-2015 годов).

Образовательное приложение: что такое номинальный и реальный курс?

Номинальный обменный курс (nominal exchange rate, NER) – относительная цена валют двух стран. Номинальные курсы мы видим в торговых терминалах и на табло обменников.

Однако в долгосрочной перспективе важнее реальный обменный курс (real exchange rate, RER) – относительная цена товаров и услуг двух стран (сколько единиц иностранного товара можно получить в обмен на одну единицу аналогичного национального товара).

Реальный курс доллара по отношению к рублю сравнивает количество американских товаров, которое можно купить в США за один доллар с количеством российских товаров, которое можно купить за один доллар в России.

Приведем пример. Для простоты будем считать, что США и России производят только один товар – автомобили.

NER доллара по отношению к рублю равен 25 руб. за 1 долл.

Допустим, американский автомобиль стоит $20 тыс., а сходный автомобиль российского производства стоит 1 млн рублей ($40 тыс.).

Одна российская машина будет стоить потребителю столько же, сколько два сходных американских автомобиля.

NER = 25 руб. / 1 долл.

RER = 2 американские машины / 1 российская машина

В нашем примере выше потребитель очевидно выберет американский автомобиль, а рубль очевидно переоценен.

Представим, как изменится ситуация, если номинальный курс рубля ослабнет с 25 до 60 руб. за 1 доллар. На первый взгляд должно произойти следующее: американский автомобиль продолжит стоить $20 тыс. долл., но в рублях подорожает до 1.2 млн руб., а российский автомобиль продолжит стоит 1 млн руб., но в долларах подешевеет до $16.6 тыс. Российская машина сможет конкурировать с американской и в России, и на мировом рынке.

NER до девальвации рубля = 25

NER после девальвации = 60

Однако, есть еще инфляция. И в России она выше, чем в США. Например, 30%, а в США 2%. Тогда российский автомобиль под давлением растущих издержек подорожает на 30% до 1.3 млн руб. ($21.7 тыс.), а американский автомобиль подорожает лишь до $20.4 и российский автопроизводитель снова станет не конкурентоспособным. То есть один российский автомобиль будет стоить потребителю столько же, сколько 1.06 американских автомобиля. То есть реальный курс доллара вырос, но не так сильно, как номинальный.

RER до девальвации = 2 американские машины / 1 российская машина = 2

RER после девальвации = 1.06 американские машины / 1 российская машина = 1.06

Если даже номинальный курс доллара к рублю будет стоять на месте (на 60 руб. за 1 доллар), а инфляция в России будет опережать инфляцию в США, то реальный курс доллара будет постепенно слабнуть, Россия будет терять конкурентоспособность, а США увеличивать.

Поэтому для оценки долгосрочного справедливого уровня курса рубля важно смотреть именно на реальный курс.

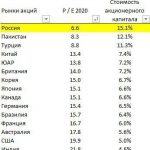

Дороговизну рынка акций измеряют показателем P / E.

P / E рынка акций – это капитализация всех публичных компаний в стране / прибыль всех публичных компаний. Если по-простому, то P / E показывает, за сколько лет окупится инвестиция в рынок акции из прибыли компаний. Чем выше P / E – тем больше лет окупается инвестиция и тем дороже рынок.

Российские акции торгуются по P / E 6.6.

Даже Турция и Пакистан (с девальвациями, переворотами, террористами) дороже России. Для сравнения, P / E коммунистического Китая 13.4, США – 19.9. P / E можно «перевернуть» и получить меру доходности инвестиций в акции для инвестора или стоимость привлечения акционерного капитала для компании.

Для России получим: 1 / 6.6 = 15.1%, для Китая: 7.4%, для США: 5.0%. То есть в России самый дорогой в мире акционерный капитал. Обратная сторона дешевизны рынка – высокая стоимость акционерного капитала. Для привлечения инвесторов акции российских компаний должны предлагать доходность в 2 раза выше, чем и китайские и в 3 раза выше, чем американские.

Почему дорогой рынок – это хорошо?

- Во-первых, рост рынка с текущего P / E в 6.6 до, скажем, китайского уровня увеличит капитализацию российских компаний на $760 млрд. Более 75% акций российских публичных компаний принадлежит российскому государству и обществу. То есть благосостояние России вырастет на $570 млрд долл. Это вдвое больше, чем ежегодные доходы России от нефти и газа.

- Во-вторых, на рынке с высоким P / E частные инвесторы и государство могут за большие деньги привлекать инвестиции или продавать активы ИЛИ отдавать меньшие доли (т.е. меньше контроля и меньшую долю будущих прибылей) внешним инвесторам. Возьмем две одинаковых по прибыли компании в России и Китае в $10 млрд. В России такая компания будет оцениваться в $66 млрд, а в Китае в $134 млрд. Чтобы привлечь $10 млрд на развитие, российской компании надо дать инвесторам долю в 13%, а китайской – менее 7%.

- В-третьих, в странах, имеющих рынок с высоким P / E, больше относительно экономики залоговая база. А значит можно привлечь больше ресурсов для финансирования инвестиций. В странах с высоким P / E владеющие рынком инвесторы, в том числе и частные, чувствуют себя богаче и более решительно тратят деньги на потребление.

А чем больше инвестиции и потребление – тем выше ВВП.

В России капитализация рынка к ВВП 45%, а в США 160%. Если бы наш рынок торговался хотя бы с китайским P / E 13.4, то залоговая база для финансирования инвестиций и потребления выросла бы на $760 млрд или 50% от текущего ВВП.

России нужен дорогой рынок акций

В России самый дорогой в мире акционерный капитал (или самый дешевый в мире рынок акций). Рост P / E российского рынка хотя бы до уровня коммунистического Китая (с 6.6 до 13.4) сделает российское общество и государство богаче на $570 млрд, снизит стоимость привлечения акционерного капитала для российских компаний в два раза: с 15.1% до 7.4%, позволит за ту же самую долю в акционерном капитале получать вдвое больше денег при ее продаже ИЛИ продавать вдвое меньшую долю за те же деньги, создаст залоговую базу в экономике в $760 млрд (почти в 50% ВВП). Результатом станет рост благосостояния общества и экономики страны.

Включать в дивидендный портфель только акции с высокими дивидендами опасно. Вот почему.

Дивидендный портфель — это портфель акций, приносящий стабильный дивидендный поток выше ставки по депозиту вне зависимости от колебаний рынка или замедления экономик.

Опасно отбирать в дивидендный портфель исключительно акции с высокими дивидендами.

Такой подход предлагает брать в расчёт только ближайшие дивиденды. Высокие дивиденды завтра не означают высокие дивиденды послезавтра:

• Компания может платить в этом году много из-за того, что она работает в отрасли находящемся на пике цикла прибыли, а при падении с пика цикла упадут и дивиденды (так было совсем недавно с металлургами).

• Компания может вылезать из своих возможностей: платить из долга или ранее заработанных денег. Деньги кончатся, долговая нагрузка возрастёт — кончатся дивиденды.

• Высокая дивидендная доходность сама по себе может отражать понимание рынка, что в будущем дивиденды будут ниже. Например, многие электрогенерирующие компании потеряют часть входящего денежного потока из-за окончания ДПМ и не смогут платить больше.

При выборе акций стоит учитывать возможные дивидендные выплаты в следующие 3 года.

Не следуйте слепо предложениям купить топ 5 или 10 по ближайшей дивидендной доходности. Если дивиденды в следующие 3 года не будут падать или даже будут расти — тогда покупайте бумаги.

Инвестируя в акции — можно получить часть дохода компании. Зарабатывая на рынке прибыль, компании делятся ею с акционерами в виде дивидендов.

Как отбирать акции в дивидендный портфель?

1. Инвестировать в компании, которые занимают сильное положение на своем рынке – монополисты на рынке своего товара. Или в компании, которые имеют низкую себестоимость. Уоррен Баффет – самый известный инвестор в американские акции – советует покупать именно монополии. Эти компании умеют зарабатывать стабильную прибыль.

2. Инвестировать в компании, которые не перегружены долгом. Высокий долг несет в себе высокие риски: при ухудшении ситуации на рынке все деньги компании уйдут на выплаты кредиторам. Средств на дивиденды не останется.

3. Инвестировать в тех, кто показал готовность делиться с акционерами прибылью через дивиденды. Если компания не платит дивиденды, то ее высокая прибыль для акционера не имеет значения.

4. Инвестировать в дешевые бумаги — вложения в которые быстро окупаются через дивиденды. То есть имеют высокую дивидендную доходность: отношение дивидендов к цене акции – высокое число. Многие компании имеют сильное положение на рынке и стабильную прибыль, но их акции уже стоят дорого.