Неужели по щелчку пальцев двух сенаторов, это можно сделать? На этот и другие вопросы ответил Федор Наумов в программе «Актуально» на Радио России

О том, как субботняя операция американцев, британцев и французов повлияла и на фондовые рынки рассказал Федор Наумов

Стрес-тест российской экономики, ядерный удар по Сирии, Юлия Скрипаль и внеочередные выборы в Азербайджане. Эти и другие вопросы обсудили эксперты на Радио России вместе с Федором Наумовым

Какие компании выиграли и проиграли от падения Российского рынка. Что делать с российскими акциями поделился Федор Наумов

Может ли криптовалюта считаться платежным средством и стоит ли инвестировать в биткоин порассуждал Федор Наумов в эфире радиопередачи «Своя правда»

Наш управляющий партнер Владислав Пантелеев поделился мнением о стоимости биткоина в будущем

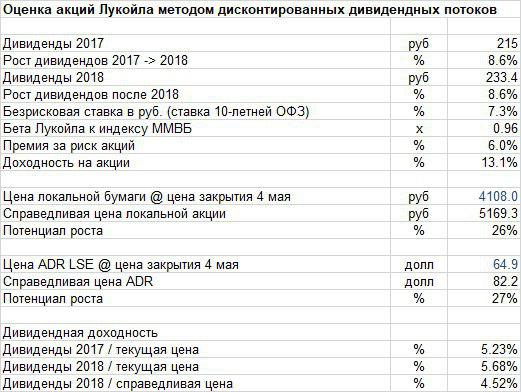

— Мы оцениваем потенциал роста акций Лукойла в 26%.

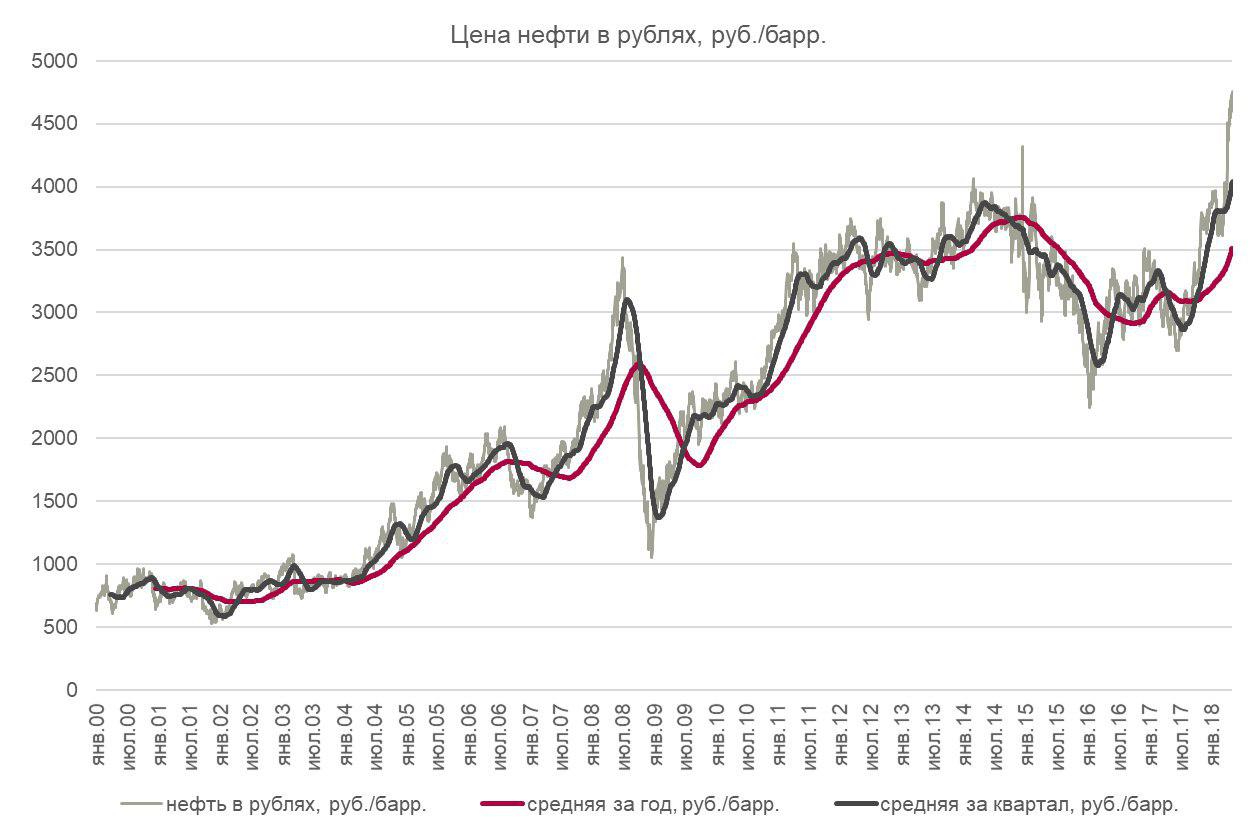

— Компания выигрывает от дешевого рубля и дорогой нефти — цена на нефть в рублях сейчас на историческом максимуме 4700 руб/баррель.

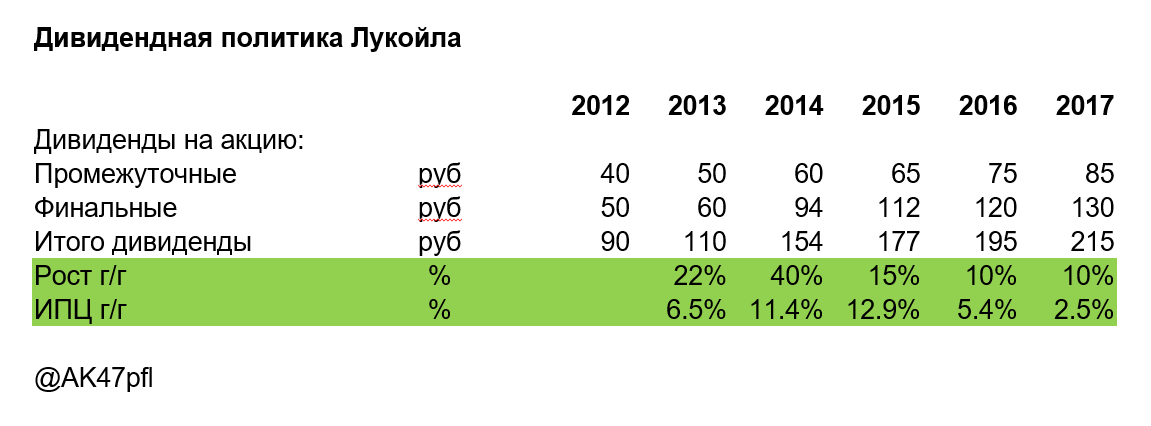

— Дивиденды компании стабильно растут быстрее инфляции, дивидендная доходность составляет 5.2% в 2017 году и 5.7% в 2018 году.

— Лукойл приступит к выкупу своих акций с рынка уже в текущем году, будет выкупать по 4% своих акций в год, тем самым поддержит цену акций и увеличит дивиденды на акцию.

Оказались в идеальных условиях

Как нефтяная компания Лукойл выигрывает от высокой цены на нефть. Как экспортёр с валютной выручкой компания выигрывает от дешёвого рубля. В 2018 году показатель стоимости нефти в рублях достиг исторического максимума — 4700 рублей за баррель.

Менеджмент может и хочет платить дивиденды при любой конъюнктуре рынка

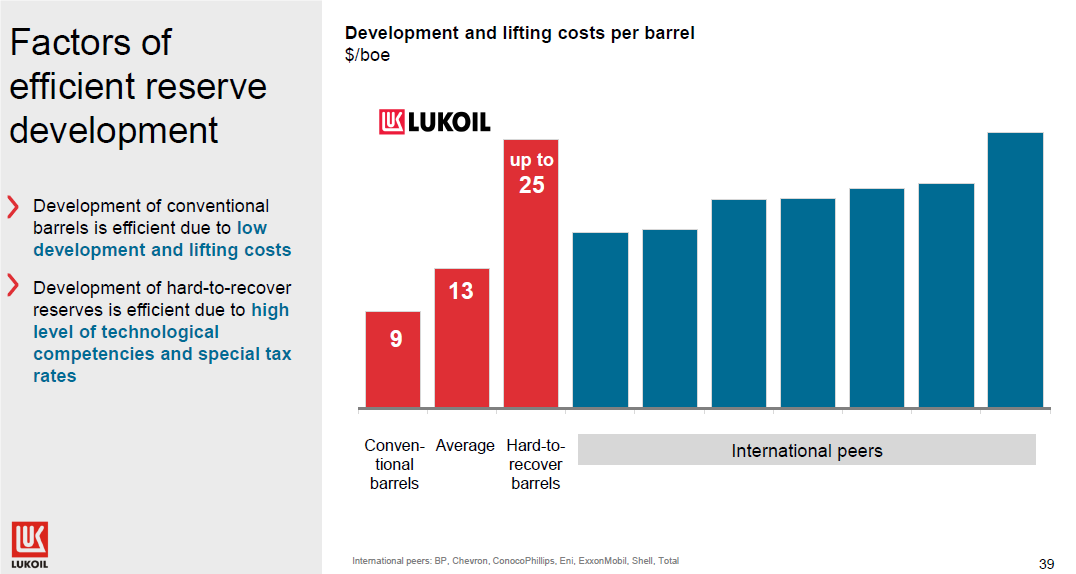

У Лукойла нефтегазовые активы с низкой себестоимостью добычи.

Долговая нагрузка близка к нулю — всего лишь 0.3х EBITDA. Поэтому Лукойл не просто платил, но даже наращивал дивиденды в трудных 2013-2014 годах. И продолжает это делать при текущей гораздо более благоприятной конъюнктуре.

Менеджмент, контролирующий 44% компании, ясно продемонстрировал свою заинтересованность в том, чтобы наращивать выплаты дивидендов и повышать стоимость акций.

Это значит, что инвесторы могут закладывать в свои модели дальнейший рост дивидендов при любых сценариях по рынку нефти, кроме катастрофических – падения цены нефти ниже $30/barr.

Продолжит наращивать дивиденды и приступит к выкупу собственных акций с рынка

По итогам 2017 года Лукойл заплатит 215 рублей дивидендов на акцию: 85 рублей промежуточных дивидендов компания уже заплатила в январе, а 130 рублей финальных дивидендов выплатит в июле этого года.

Дивидендная доходность составит 5.28% при текущей цене акции в 4068 рублей. Рост дивидендов по итогам 2017 года по сравнению с 2016-м составит 10%.

Компания взяла на себя обязательство, зафиксированное в дивидендной политике, ежегодно увеличивать дивиденды на акцию на величину не меньше, чем рублевая инфляция. По факту же как минимум с 2012 года дивиденды на акцию ежегодно росли гораздо быстрее инфляции.

На состоявшемся в марте этого года Дне инвестора Лукойл объявил о том, что продолжит исполнять текущую дивидендную политику.

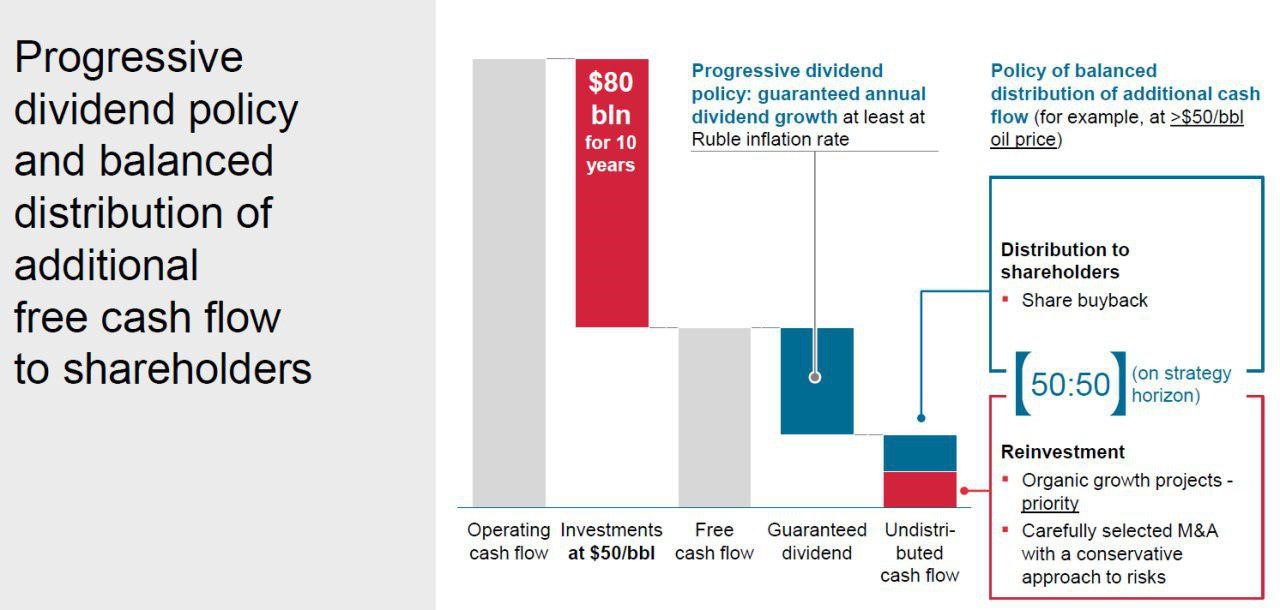

Но это ещё не всё. Помимо дивидендов компания будет выкупать собственные акции с рынка, что поддержит темпы роста дивидендов на акцию на текущем уровне. Далее поясним, как это будет работать.

Алгоритм определения величины выкупа акций будет следующим: если цена нефти по году будет превышать $50 за баррель (эта цена заложена в бюджет компании), то 50% от получаемых в этом случае дополнительных денежных потоков (сверх заложенных в бюджет) будет направляться на выкуп акций Лукойла с рынка.

Выкупленные с рынка акции будут погашаться. При этом, представители компании по связям с инвесторами сообщили нам, что в существующую дивидендную политику будут внесены изменения, согласно которым дивиденды на акцию будут индексироваться на величину инфляции ДО вычета погашаемых акций. То есть дивиденды на акцию будут расти и на величину инфляции, и за счёт сокращения числа акций в обращении.

Средняя цена нефти с начала года составляет 68 долл. за баррель. Согласно алгоритму выкупа, компания может начать выкуп акций уже в этом году. Представители компании, отвечающие за связи с инвесторами, говорят, что выкуп начнётся уже летом текущего года. Программа выкупа стартует с 3 млрд долл. (~6% от рыночной капитализации), которые должны быть потрачены на выкуп акций в течение 5 лет.

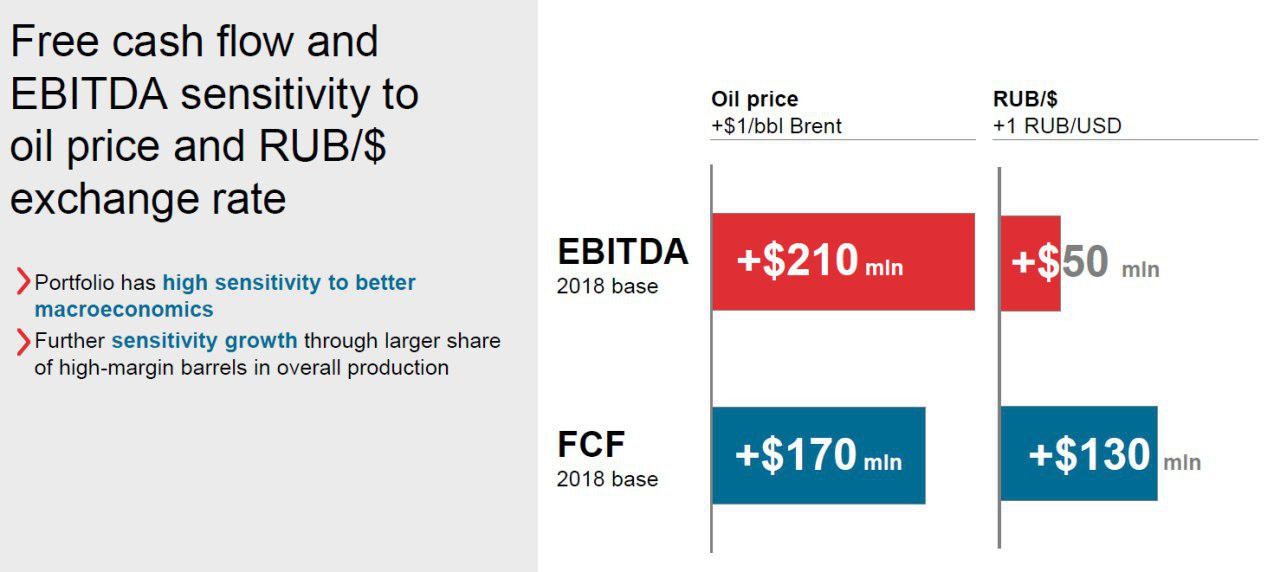

Однако, если цена нефти и курс рубля сохраняться на текущем уровне до конца года, то дополнительный (сверх заложенного в бюджет) денежный поток Лукойла составит, по нашим оценкам, 4 млрд долл. (по данным компании каждый дополнительный доллар за баррель увеличивает денежный поток компании на 170 млн долл., средняя цена нефти по году составит ~73 долл./баррель, 73 – 50 = 23, 23 * 170 млн долл. = ~4 млрд долл.).

На выкуп будет направлено 2 млрд долл., будут выкуплены 4% акций компании (то есть программа выкупа будет выполняться с существенным опережением графика).

С учётом выкупа акций, дивиденды будут расти и на величину рублевой инфляции, и за счёт уменьшения количества акций. При рублевой инфляции в 4% (целевой уровень Банка России) и из расчёта, что будут выкуплены 4% акций, прирост дивидендов на акцию составит не менее 8.2%. Дивиденды следующего года составят не менее 233 рублей на акцию – 5.5% текущей цены.

При сохранении цен на нефть и курс рубля около текущих уровней компании и далее будет наращивать дивиденды не менее чем на 8% ежегодно.

Потенциал роста 26%

Методом дисконтирования денежных потоков оцениваем справедливую стоимость акций Лукойла в 4938.70 рублей. Потенциал роста составляет 26% — без учёта дивидендов. Для ADR справедливая цена составляет 82.2 долл. за бумагу.

Защищен от санкций

Лукойл защищен от санкций, так как компания контролируется миноритарными акционерами. Сейчас доля акций в свободном обращении составляет 49%. После объявленного в начале этого года частичного погашения казначейских акций, имевшихся на балансе компании, доля акций в свободном обращении составит 56%. По словам самой компании, формальное погашение казначейского пакета состоится в декабре 2018 года. При этом две трети миноритарного пакета уже принадлежит американским и британским институциональным инвесторам, а среди миноритариев числятся даже физические лица — розничные инвесторы из США.

Определение

Неизменный спутник финансовых рынков на всем протяжении их истории – периоды

неустойчивости. Резкие взлеты и падения, высокая частота изменения цены инструмента за

относительно короткий промежуток времени.

То, что сейчас принято называть турбулентностью.

Для математической оценки такого явления введен термин волатильности.

Волатильность (от английского volatility) – показатель, характеризующий изменчивость

цены.

Формула для расчета волатильности использует базовое в теории вероятности и

матстатистике понятие среднеквадратичного отклонения:

σ= σ SD /√P

где:

σ – средняя волатильность инструмента в годовом исчислении;

σ SD – среднеквадратичное отклонение цены финансового инструмента за период P;

P – период времени, в годах.

Различают историческую и ожидаемую волатильность.

Историческая волатильность (historical volatility) определяется на основе предыдущих,

исторических данных по инструменту. Ретроспективный взгляд на его изменчивость.

Ожидаемая волатильность (implied volatility) рассчитывается, исходя из текущих цен. Это

попытка прогноза волатильности ценной бумаги, дериватива, товарного актива.

Волатильность может измеряться, как в абсолютных величинах, т.е. в валюте цены: долларах,

евро, рублях и пр., так и в относительных – в процентах.

Индекс VIX

В 1993 году 2 Чикагская биржа опционов (CBOE) ввела индекс волатильности. Через 10 лет он

был модифицирован. Современное название – CBOE Volatility Index. Кратко, индекс VIX.

Трейдеры и прочие участники рынка окрестили его «индексом страха».

Индекс VIX оценивает ожидаемую 30-дневную волатильность широкого индекса акций

США S&P500. Рассчитывается по стоимости опционов на S&P500 с большим спектром

страйков (цен исполнения). Индекс VIX признается главным индикатором волатильности

американского рынка акций.

Связь между премией опциона и ценой его базового актива основана на знаменитой модели

ценообразования опционов Блэка-Шоулза.

Волатильность актива влияет на стоимость опциона и наоборот, размеры опционных премий

позволяют судить об ожидаемой волатильности ценной бумаги или дериватива.

Максимального внутридневного значения индекс достиг 24.10.2008 года – 89,53 пункт.

Бушевал американский ипотечный кризис. 15 сентября о своем банкротстве объявил один из старейших и крупнейших инвестбанков Соединенных Штатов – Lehman Brothers. На 1 мая

2018 г. на американском рынке акций штиль, VIX снизился к 15 пунктам.

VIX не случайно именуется «индексом страха». Между его величиной и поведением игроков

на рынке существует четкая связь.

Локальные максимумы S&P500 соответствуют локальным минимумам VIX и наоборот.

Данная тенденция четко прослеживается на следующей диаграмме.

«Читать» VIX надо следующим образом.

Индекс на минимумах – инвесторы спокойны и благодушны. Самое время продавать /

открывать короткие позиции. Публика откликнется.

Максимальные значения VIX отвечают наибольшему чувству страха и неуверенности

участников рынка.

Иногда паники.

Народ готов продавать и продавать. Неплохой момент для покупок / длинных позиций.

Высока вероятность разворота тренда вверх.

Индекс VIX действует, как хороший биржевой индикатор. Тот, кто вовремя разглядит точки

разворота VIX, правильно рассчитает смену тенденции по финансовому инструменту и имеет

шанс обыграть большинство.

Сработать «против толпы»

Большие заработки трейдеров приходятся именно на периоды большой волатильности.

К сожалению, большие потери тоже.

РФ. Волатильность, апрель-2018

Что такое волатильность и неустойчивость совсем недавно продемонстрировали финансовые

рынки России.

Напряженными выдались три апрельских дня – 9, 10 и 11 апреля.

Относительно доллара российский рубль снизился на 8 р.: с 57 до 65 (на пике падения) или

на 14% – 1707% годовых.

Российский индекс акций RTST упал глубже. 200 пунктов: с 1240 до 1040 на локальном

минимуме или на 16% – 1962% годовых.

Буквально через несколько дней рынки отыграли примерно половину падения (еще один

признак волатильности).

Вернуться на уровни до 9 апреля они пока не смогли.

информация на 03.05.2018