Фундаментальная стоимость — сегодняшняя оценка будущих денежных потоков, которые дает инвестиция.

Оценка фундаментальной стоимости российских компаний опирается на дивиденды.

Это связано с тем, что большинство компаний контролируется олигархами или государством, а не миноритариями (рынком). Чем больше будущих дивидендов заплатит компания — тем выше ее фундаментальная стоимость.

Фундаментальная стоимость = Дивиденды следующего года / Справедливая дивидендная доходность.

При этом важно учитывать несколько моментов:

1. Чем выше потенциал роста дивидендов в будущем и чем вероятнее этот рост, тем ниже текущая дивидендная доходность. Так как рынок закладывает (по крайней мере частично) в текущую дивидендную доходность будущее повышение дивидендов.

2. Чем стабильнее бизнес, тем ниже должна быть справедливая дивидендная доходность, и наоборот. Рынок опасается, что в будущем дивиденды менее стабильного бизнеса могут упасть из-за снижения прибыли по причине рецессии. Например, металлурги торгуются под двузначную дивидендную доходность. Это отражение риска падения прибыли, поскольку металлурги — самый чувствительный к изменениям экономической активности сектор. Их прибыль может легко упасть в два раза из-за замедления экономики, что опустит дивидендную доходность до 5-6%.

3. Чем ликвиднее компания, и чем выше доля её акций в свободном обращении — тем ниже должна быть справедливая дивидендная доходность.

4. Чем ниже процентные ставки в экономике, тем ниже справедливая дивидендная доходность акций.

5. Для долларовых компаний (нефтегазовый сектор) справедливая дивидендная доходность должна быть ниже, чем для рублевых (банки, телекомы, электроэнергетика).

Байбэки — основная движущая сила роста рынка акций в США.

Компании из S&P500 выкупают своих акций на $750 млрд в год. Сейчас – это один из немногих способов поддержать рынок в условиях замедления экономики, а еще в прошлом веке байбэки были вне закона и считались манипуляцией акциями. Вот почему:

1. Байбэки выгодны для акционеров и менеджмента, но вредны для развития экономики.

Вместо того, чтобы вкладывать свободные деньги в развитие бизнеса, компании выкупают свои акции ради обогащения менеджмента. Это стало одной из причин, почему сегодня CEO американских компаний зарабатывают в среднем в 221(!) раз больше, чем рядовые сотрудники. В 1982 г, когда байбэк был ещё вне закона, это соотношение равнялось 31.

2. Байбэки позволяют менеджменту использовать опционную программу мотивации для собственного обогащения без роста компании.

Уменьшение количества акций путём байбэка приводит к росту стоимости акций даже при неизменной капитализации. Яркий пример — компания Oracle, которая тратит на выкуп собственных акций почти $30 млрд в год. С начала 2018 года акции компании выросли на 18%, в то время как капитализация сократилась на 7%.

Крупные корпорации в США не видят точек роста в своих отраслях.

В 2018 году байбэки компаний из S&P500 существенно превысили капитальные затраты. В прошлый раз такая ситуация наблюдалась в 2007 году, после чего последовал мировой финансовый кризис.

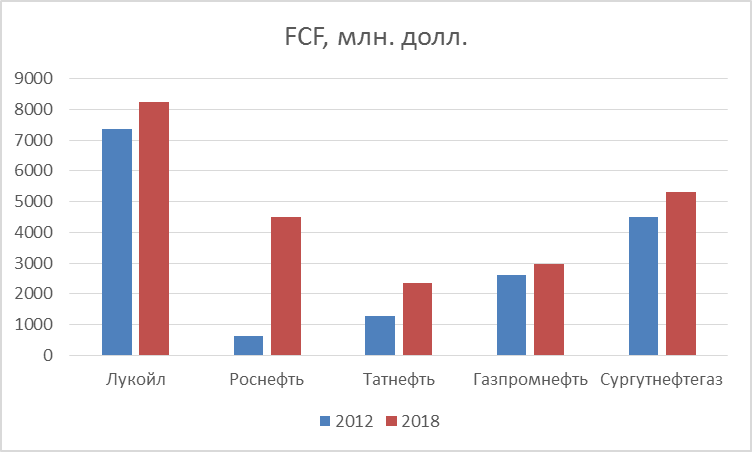

С 2012 по 2018 год нефть упала в 2 (!) раза, при этом долларовый FCF российских нефтяников вырос.

Российские нефтяные компании повышают эффективность, что отражается на свободном денежном потоке. FCF является базой для выплаты дивидендов и проведения байбеков. Его рост положительно сказывается на привлекательности сектора в целом и акций нефтяных компаний в отдельности. Чем выше эффективность бизнеса нефтяников — тем ниже их зависимости от цен на нефть.

Свободный денежный поток нефтяных компаний вырос за период с 2012-2018 года.

На картинке представлены FCF нефтяников за этот период. Особенно сильно вырос FCF Лукойла – на $890 млн, Татнефти – на $1.08 млрд, Роснефти — на $3.9 млрд.

FCF увеличился одновременно с падением нефти со $120/баррель до, примерно, $60/баррель.

Вот причины такого положительного изменения:

— Удешевились операционные и капитальные затраты из-за снижения курса рубля, оптимизации закупок и продажи непрофильных активов. Нефтяные компании получают долларовую выручку. Курс доллара вырос более, чем в 2 (!) раза: со среднегодового курса 2012, равного 31.08 рублей, до 62.69 рублей в 2018 году. Сейчас это значение выросло на 106.4% к 2012 году – 64.15 рублей.

— Снизились налоговые выплаты за счет льгот на разработку новых месторождений, месторождений с трудноизвлекаемыми запасами, старых истощенных месторождений. При этом общая налоговая нагрузка на сектор осталась крайне высокой: при цене нефти $60 НДПИ и экспортные пошлины составляют в сумме 63% – $38.

— Внедрились новые технологии. Развитие горизонтального бурения до 48% в 2018 против 14.2% в 2012 году привело к повышению производительности. В Роснефти горизонтальное бурение уже преобладает над вертикальным: 6 млн метров горизонтального бурения против 5.5 млн метров вертикального.

— Многие нефтяники прошли пик инвестиционной программы. Инвестиции увеличивали капитальные затраты, что снижало общий свободный денежный поток. А сейчас реализованные проекты повышают эффективность и рентабельность добычи и переработки.

— Выросла общая добыча в РФ: с 2012 года прирост на 37.8 млн тонн +7.2%. При этом рост добычи только у Роснефти 63% за счет покупки ТНК-ВР.

Нефтяные компании продолжают работать над повышением производительности и маржинальностью. Что положительно отразится на финансовых результатах компаний в будущем.

Американские добытчики сланцевой нефти начинают испытывать серьёзные проблемы.

Низкая цена на нефть и высокая себестоимость делают добычу сланцевой нефти в США нерентабельной. Также компании под угрозой неполучения финансирования. Насколько эта ситуация серьезна и какие могут быть последствия – читайте в статье.

Загадывая вперед сразу можно сказать: при любом раскладе ситуации выигрывают российские нефтяники.

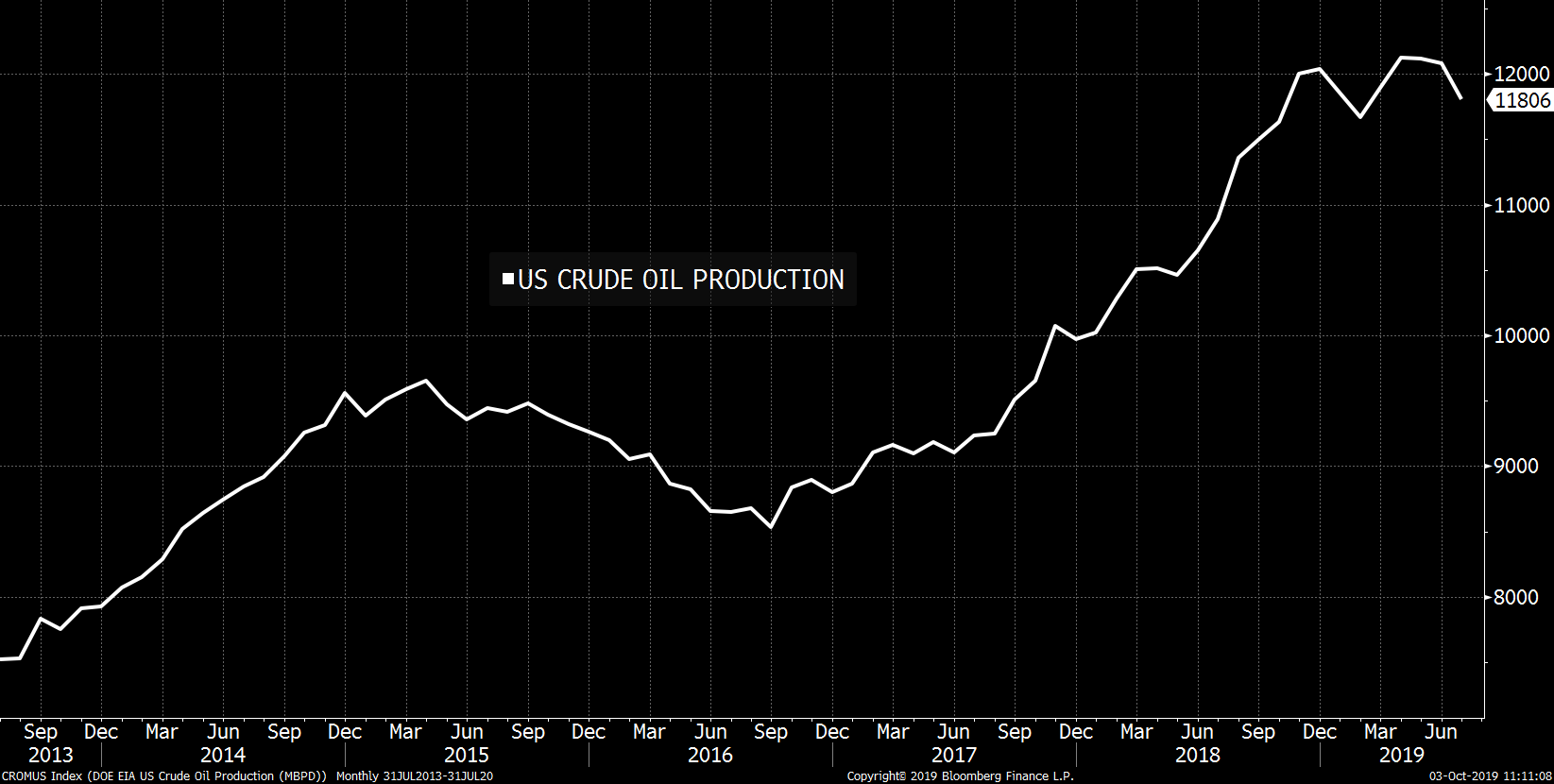

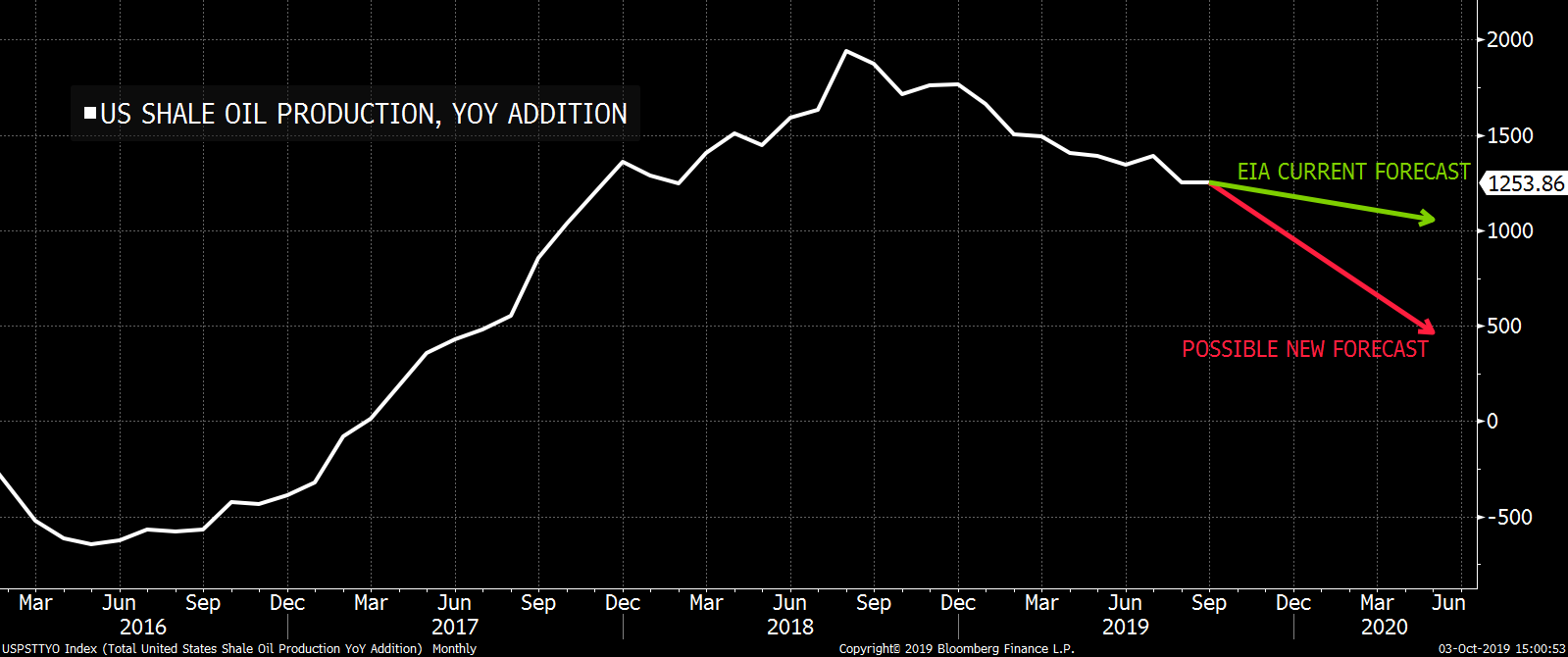

Объемы добычи сланцевой нефти в США снижаются.

Добытчики сланцевой нефти в США предоставляют неутешительные данные: добыча снижается, доходность вслед за ней. Добывать сланцевую нефть при текущих ценах на нефть компаниям невыгодно. По данным EIA добыча нефти в США в июле упала на 2.3% м/м до 11.8 млн баррелей/сутки.

Сокращение добычи отчасти произошло из-за снижения числа нефтяных установок. Baker Hughes сообщает о падении на 20% с начала 2019 года.

Новые скважины добывают на 10-16% меньше, чем введенные в 2017-2018 годах — пишет The Wall Street Journal. Запасы нефти на месторождениях были изначально неверно оценены. Меньший объем нефти, доступной для добычи, и слишком близкое расположение скважин друг к другу приводят к снижению роста операционных показателей.

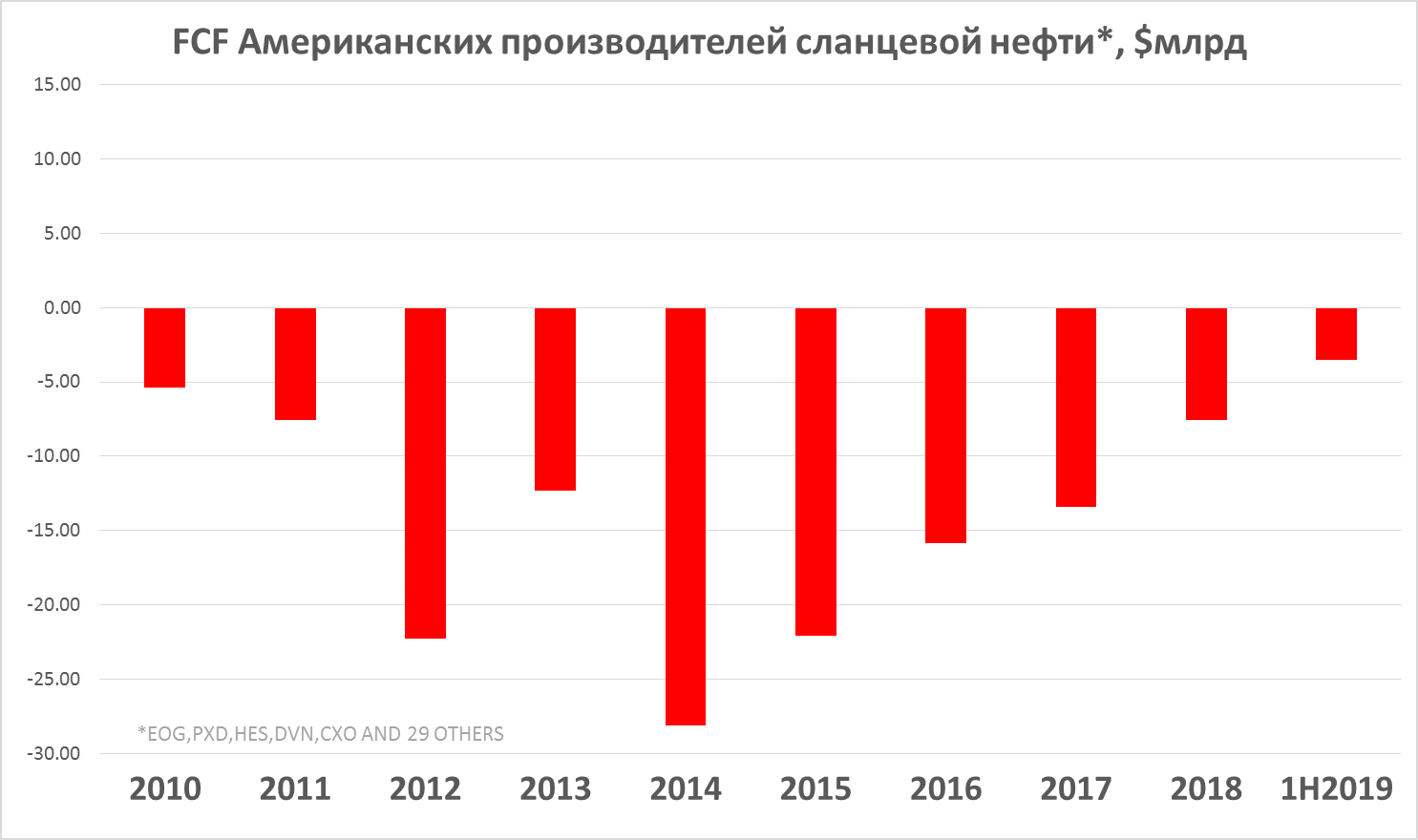

Инвесторы недовольны отсутствием отдачи.

Инвестиции в сланцевые проекты не вернулись инвесторам ни в виде дивидендов, ни в виде байбэков.

Американские сланцевики получают отрицательный чистый денежный поток уже 10 год подряд. За это время компании потратили суммарно $135 млрд. Только 10% добытчиков получают положительный денежный поток при относительно комфортных ценах – более $60 за баррель. В случае закрепления цен ниже этого значения сланцевый сектор в США будет под угрозой.

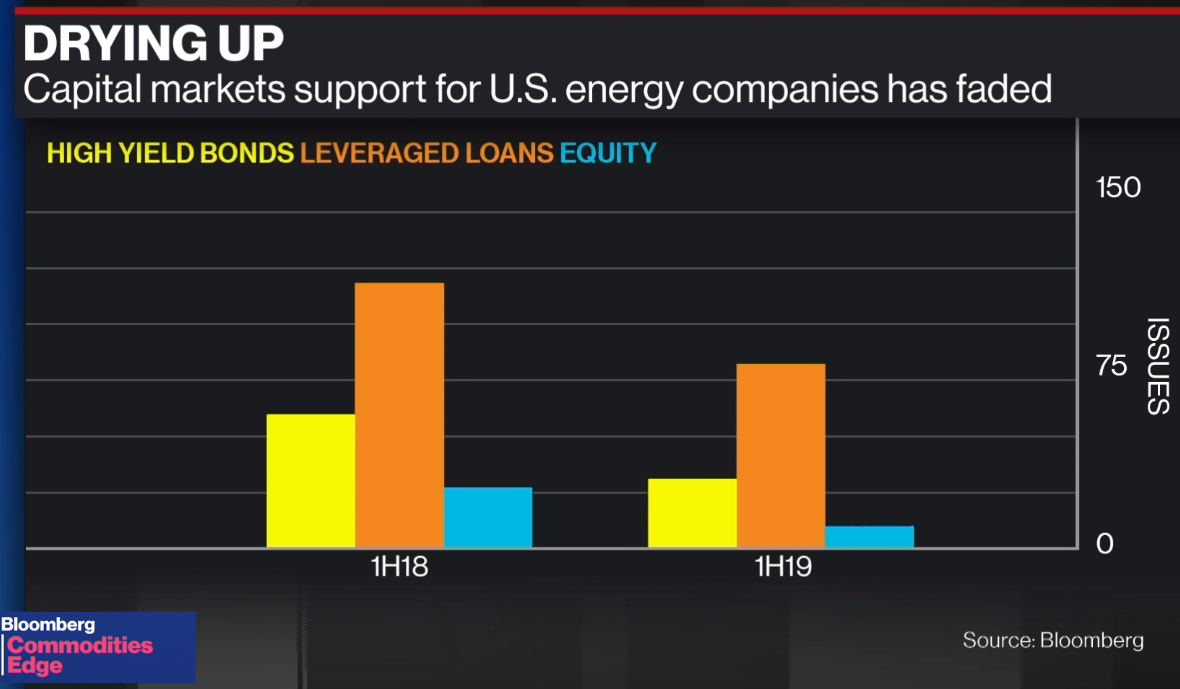

Объемы инвестиций в проекты по добыче сланцевой нефти снижаются.

Финансовые организации сокращают объемы финансирования добытчиков сланцевой нефти. Кредиторы не видят перспектив и результатов сектора. Акционеры недовольны отсутствием прибыли и уменьшают инвестиции.

У добытчиков сланцевой нефти только два варианта выхода из ситуации:

- Оптимизация костов через снижение добычи на нерентабельных скважинах. Это приведет к потерям компаний, общему снижению добычи нефти и недовольству инвесторов.

- Поиски новых источников финансирования, которое становится проблематично в условиях низких цен на нефть и серии банкротств. Кредиторы не видят перспектив и результатов сектора.

Прогнозы по добыче нефти США могут быть снижены.

Эксперты ожидают понижения прогноза по добыче нефти в США в ближайшем будущем. Текущий прогноз EIA предполагает увеличение добычи на 1 млн баррелей/сутки в 2020 году. Пересмотр этого прогноза в сторону снижения позволит другим странам увеличить добычу.

Цена на баррель нефти отреагирует ростом.

Сложности у добытчиков сланцевой нефти приведут к росту стоимости нефти. Американским добытчикам нужна дорогая нефть, чтобы покрывать свои расходы и не обанкротиться. Средняя себестоимость сланцевой нефти – $50 за баррель. При этом уровне большинство компаний терпит убытки.

Главные бенефициары высокой стоимости нефти — российские нефтяники.

Российская нефтянка выигрывает и выглядит наиболее привлекательной на фоне происходящего. Российские компании с минимальными долгами и стабильной добычей при низкой себестоимости приносят высокую доходность.