В России так заведено: хранить богатство в наличных деньгах. Россияне хранят наличными 5 трлн в рублях – это 68% от всех наличных сбережений. Остальные 32% в основном, в долларах и евро. Получается, что спрятано в сейфах, закопано в огородах и заморожено в морозильных камерах валюты примерно на 35 млрд долларов США. А если вспомнить случай с полковником Захарченко, то, скорее, даже больше.

Однако сегодня, в 2019 году, пришло время положить эти деньги в банк или перевести в криптовалюту. Дело в том, что отмена наличности крупного номинала – дело времени.

Электронные деньги вытесняют наличность

Люди перестают пользоваться кэшем, и бизнесу становится невыгодно содержать операцию по инкассации. В Швеции магазинам и ресторанам на законодательном уровне разрешено не принимать оплату наличными. Швеция может стать первым в мире обществом без наличности: количество наличных крон в обороте там упало уже до 1% ВВП.

Отказ честного населения и белого бизнеса от наличности – это глобальный тренд. И единственное место, где отчаянно нуждаются в наличности – теневая экономика.

Наличность используется для теневых транзакций

В 2016 году бывший главный экономист МВФ Кеннет Рогофф опубликовал книгу «Проклятие наличности». Центральная идея книги в том, что наличность в наше время используется для теневого бизнеса, криминала, уклонения от налогов и анонимных платежей.

В будущем наличность заменят криптовалюты. Но прямо сейчас у государств есть эффективный способ справиться с нелегальным использованием наличности. Для этого будут изымать из обращения купюры крупных номиналов.

Крупные купюры будут изымать

В развитых странах идёт дискуссия об отказе от кэша – это и есть первые результаты. 26 апреля 2019 года в Европе напечатают последнюю партию купюр достоинством 500 евро — больше её выпускать не будут. Возросший спрос на 100-долларовые купюры также привлёк внимание властей Канады.

Для изъятия кэша правительству даже необязательно прекращать выпуск купюр. Можно просто поменять дизайн и в сжатый срок провести обмен старой наличности на новую. Для обычного населения и белого бизнеса это не будет проблемой. А тем, кто хранит в кэше значительные суммы, придётся объяснять их происхождение. Либо потерять деньги — частично или полностью. И это не фантастика, такие примеры уже известны истории.

Такое уже было в Индии

В том же 2016 году, 8 ноября премьер-министр Индии неожиданно объявил о денежной реформе. Из обращения внезапно вывели банкноты номиналом 500 и 1000 рупий — по тем временам 7.5 и 15 долларов США. Этими деньгами нельзя было рассчитываться уже с 9 ноября, а 30 декабря купюры переставали принимать и в банках. На купюры 500 и 1000 рупий приходилось 86% наличности в стране.

Тех, кто вносил больше 250’000 рупий, обязали подтверждать происхождение денежных средств. Данные сверяли с налоговыми декларациями. За месяц население разместило на депозитах 12.6 трлн рупий, это 190 млрд долларов США.

Что в итоге

- Хранить деньги в кэше сейчас более рисково, чем когда-либо. Отмена кэша или крупных купюр в США или ЕС – дело времени.

- Если у вас есть значительная сумма в валютном кэше — с этим пора что-то делать. Если деньги заработаны легально и вы не боитесь их раскрывать — разместите их в банке или на брокерском счету. Если не хотите раскрывать источник — купите криптовалюту.

Никогда — слышите? — никогда не нужно слепо копировать чужую стратегию, не разобравшись, как именно она работает. Даже если вы копируете великого Уоррена Баффета.

Автор статьи — Фёдор Наумов, управляющий партнёр PFL Advisors (написать автору)

Мой друг — ярый последователь Баффета. Он покупает акции недооценённых американских компаний и держит их 3-5 лет. За последние 5 лет его портфель вырос значительно меньше, чем индекс S&P500.

Его ошибка в том, что он пытается копировать лишь часть стратегии Баффета. Именно ту часть, которая больше не работает. Но в стратегии легендарного Баффета есть элементы, которые до сих пор работают. Копировать можно — и нужно! — именно их.

Уоррен Баффет, безусловно, самый великий инвестор современности. Стратегия Баффета заключается в том, чтобы однажды купить акции хорошей компании по справедливой цене и очень долго их держать. С этой стратегией Баффет заработал миллиарды. За 40 лет он обогнал долларовый депозит на 17.6% годовых. А индекс S&P500 он обогнал на 10.6% годовых.

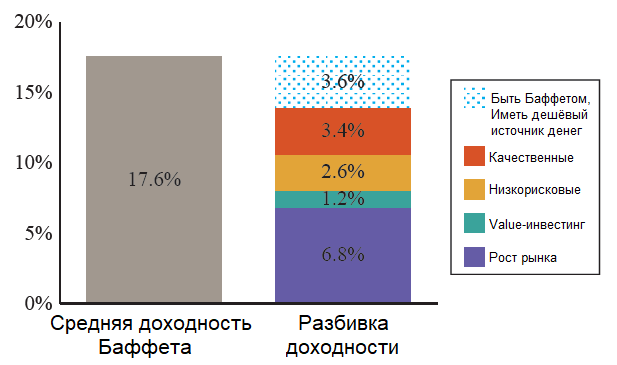

Математики разложили стратегию Баффета на 5 элементов. Они подсчитали, какой вклад в итоговый результат сделал каждый из этих элементов. Итак, стратегия Баффета с доходностью 17.6% годовых — это комбинация из 5 стратегий:

1. Расти вместе с рынком

2. Value-инвестинг (покупать недооценённое)

3. Покупать качество и низкий риск

4. Иметь дешёвый источник длинных денег

5. Быть Баффетом

Рассмотрим каждую из этих стратегий в отдельности.

1. Расти вместе с рынком

Стратегия работает, но не везде и не всегда.

В долгосрочной перспективе акции растут, хотя в 2019 году это утверждение кажется спорным. Из 17.6% результата Баффета, участие в общем росте рынка принесло 6.8%.

На инвестиционную жизнь Баффета выпало выдающееся ралли в американских акциях. Мало в каких странах мира акции выросли так сильно, как в США. А в последние 5 лет акции вообще мало где росли, кроме США. В Японии акции сегодня стоят в два раза дешевле, чем в конце 1980-х. Стратегия роста вместе с рынком сработала в определённом времени и в определённом месте, и её повторение не гарантирует результат.

Российские акции в долгосрочной перспективе не растут. За последний экономический цикл с 2008 по 2018 год, с учётом дивидендов, российский рынок потерял 52% в долларах. Отличная статья на эту тему есть здесь. Ещё со времён революции 1917 года у России не лучшая репутация в плане отношения к частной собственности. Сейчас покупать российские акции на долгосрок кажется опасной идеей.

2. Value-инвестинг (покупать недооценённое)

Стратегия сейчас не работает.

Стратегию value-инвестирования ещё называют «покупать дешёвое». Это стратегия великих учителей Баффета — Грэма и Додда. Инвестор покупает недооценённые компании. Недооценёнными инвесторы считают компании, которые стоят дешевле аналогов по различным мультипликаторам, например EV/EBITDA, P/E или P/B, а также компании с большим количеством кэша на балансе. Из 17.6% результата Баффета value-инвестирование принесло 1.2%.

Последние 5 лет эта стратегия не работает. Последователи Грэма и Додда значительно отстают от рынка на периодах 20 лет, 5 лет и 2 года. А в последние 5 лет и 2 года лучшей стратегией стало… покупать дорогие компании:

Дешёвые компании продолжают дешеветь — этот феномен назвали value trap. Возможно, причина в том, что в 21 веке все инвесторы знают об этой стратегии — и это нашло отражение в ценах.

Российские дешёвые акции — не исключение. Вообще, в России недооценёнными можно считать все компании. А самые недооценённые из них, даже с огромным балансом кэша — истинные value traps. Лучше купить облигации, чем запирать капитал в акциях дешёвых российских компаний в надежде на рост.

3. Покупать качество и низкий риск

Стратегия работает — и её нужно повторять!

Стратегия заключается в том, чтобы покупать низкорисковые акции надёжных компаний. «Низкорисковые» — значит, менее чувствительные к движениям рынка, чем остальные акции, с показателем Beta меньше единицы. «Надёжные» — значит, прибыльные и с растущей прибылью, без долга, с хорошей доходностью акционерного капитала и дивидендами. Эта стратегия — основной элемент превосходства Баффета. Из 17.6% доходности, покупка качественных и низкорисковых активов принесла 6%.

Эта стратегия работает и сегодня. Её эффективность подтверждена исследованиями. Одна из вариаций такой стратегии — покупать низкий риск и продавать высокий риск — отлично работает на рынках облигаций. С учётом заёмных средств, доходность по стратегии может стабильно переигрывать рынок.

Такая стратегия работает и в России. Причём, как в акциях, так и в облигациях.

4. Иметь дешёвый источник длинных денег

Стратегия доступна единицам и не гарантирует успеха.

Баффет использует плечо. Это плечо умножило его доходность. Среднее заёмное плечо у Баффета — 1.7 к 1. Это значит, что на 100 долларов собственных средств он привлекает 70 долларов заёмных. Процентная ставка, под которую Баффет привлекает финансирование ниже, чем у Минфина США. Дешевизна плеча добавляет к результатам Баффета минимум 1%.

Баффет известен инвестициями в страховые компании. Страховые резервы его компаний и есть источник финансирования. Но необходимо помнить, что плечо увеличивает не только прибыли, но и убытки. А в карьере Баффета случались провальные периоды — с 30 июня 1998 по 29 февраля 2000 Berkshire Hathaway потеряла 44% стоимости, в то время как рынок вырос на 32%. Но длинные и дешёвые пассивы позволили Баффету пересидеть сложный период.

В России есть похожие кейсы. Эти кейсы доказывают, что длинный источник дешёвых денег не гарантирует успеха. Самые яркие примеры — госбанки и пенсионные фонды, инвестиции которых не всегда растут быстрее рынка. Но в любом случае, абсолютному большинству участников рынка такая роскошь недоступна.

5. Быть Баффетом

Стратегия работает, если вы Уоррен Баффет.

Уоррен Баффет — национальный герой США и воплощение американской мечты. Простой американец из провинции, который стал миллиардером. Баффет больше идеолог, чем бизнесмен. Он всю жизнь говорит, что США — великая страна и рынок США будет всегда расти. Он зазывает на фондовый рынок простых американцев.

У популярности Баффета есть два эффекта.

Баффет влияет на цену акций. Ни один инвестор не обладает такой репутацией, как Баффет. Когда Баффет покупает долю в компании — это сигнал к покупке всему рынку. Сам факт покупки Баффетом акций любой компании приводит к росту котировок.

Баффет знает больше, чем остальные. В раздувании репутации Баффета заинтересованы все воротилы Wall Street. И они готовы предоставить Баффету любую информацию о компании, лишь бы он принял инвестиционное решение. Благодаря этому, Баффет узнаёт о компаниях больше, чем обычный инвестор.

Математики так и не смогли объяснить превосходство Баффета над рынком и всему его стратегиями на 3.6%. Может быть, это результат дешёвого плеча и тот факт, что Баффет — это Баффет. А может быть, просто удача.

Всё это не преуменьшает заслуг Уоррена Баффета как великого финансиста. Он первым заметил все особенности рынка и смело с плечом их применил. Это показатель великого управляющего активами. Баффет создал уникальную стратегию и придерживался её, несмотря ни на что.

В России подобных примеров инвесторов и бизнесменов нет. Вряд ли в России когда-либо появится бизнесмен, которого будут считать национальным героем.

Что в итоге

Мой друг копирует стратегию Баффета, но получает доход ниже рынка. Его пример доказывает: слепое копирование чужой стратегии не принесёт прибыли. Надо разобраться, из каких элементов состоит стратегия и как работает каждый из этих элементов.

Конкретно в стратегии Баффета, есть пять элементов: один из них работает, два не работают, и два работают только у Баффета

1. Стратегия «покупать качество и низкий риск» работает и её нужно копировать.

2. Стратегии «расти вместе с рынком» и «value-инвестинг» работали раньше, но могут не сработать в будущем.

3. Стратегии «иметь дешёвый источник длинных денег» и «быть Баффетом» работают только у Баффета.

Отец одной моей знакомой владел американскими ценными бумагами, квартирой в Нью-Йорке и домом в Испании. В октябре он скоропостижно скончался, не оставив завещания. Вдове и дочери предстоит потратить $100k на юристов и налоги, чтобы получить наследство. У семьи таких денег нет: все средства хранятся на брокерском счете, к которому у них нет доступа. Но даже если деньги найдутся, получение наследства будет очень долгим — и, возможно, нерентабельным.

Если вы владеете не только двушкой в Москве и счётом в Сбере, решите вопрос с наследованием заранее. Вот как правильно оставить наследникам российские активы, зарубежную недвижимость и ценные бумаги на зарубежном брокерском счёте.

Наследование российских активов

В России владельцы активов передают имущество наследникам двумя способами: по закону или по завещанию.

Если умерший не оставил завещание, имущество распределяется между наследниками по закону. Половину совместно нажитого имущества получает супруг или супруга умершего. Остальное в равных долях распределяется между детьми, супругом/супругой и родителями наследодателя, которые заявили нотариусу о правах на наследство. Если ребёнок наследодателя умер до открытия наследства, то долю ребёнка в первой очереди получают его или её дети — то есть, внуки наследодателя. Наследники каждой последующей очереди наследуют, если нет наследников предшествующих очередей. Наследниками второй очереди по закону считаются братья и сестры, дедушки и бабушки, наследниками третьей очереди — дяди и тёти.

Если вы сами хотите определить, кто и какие активы получит после смерти, составьте завещание. Половина совместно нажитого имущества причитается супругу или супруге. А вашу долю получат указанные люди, даже если они не кровные родственники. В завещании вы распределяете доли между ними. Вы даже можете лишить наследства одного, нескольких или всех законных наследников без указания причин. Единственный нюанс — несовершеннолетние или нетрудоспособные дети, нетрудоспособные супруг и родители наследуют, независимо от содержания завещания, не менее половины доли, которая причиталась бы каждому из них при наследовании по закону. Ещё вы вправе включить в завещание любые распоряжения. Если вы не указали в завещании какую-то часть имущества — она наследуется по закону.

Завещание составляется у нотариуса и стоит от 2500 рублей. Нотариус хранит у себя один экземпляр завещания. Момент подписания завещания снимается на видео и также хранится у нотариуса. Это нужно на случай будущих разбирательств. Электронная запись о завещании разнится в электронном реестре наследственных дел и завещаний.

Когда родственники обратятся к нотариусу для заведения дела о наследстве, нотариус сообщит родственникам о наличии завещания и расскажет, у какого нотариуса оно хранится.

В России нет налога на наследство. Чтобы получить наследство, наследникам предстоит оплатить только услуги нотариуса, юристов и госпошлины.

Наследование зарубежной недвижимости

Зарубежной недвижимостью лучше владеть через юридическое лицо. Наследование недвижимого имущества происходит по законам страны, в которой оно находится. То есть, квартира в Нью-Йорке передаётся наследникам по американским законам, а дом в Испании — по испанским.

В отличие от России, во многих странах существует налог на наследование недвижимости. Для примера, в Испании он может достигать 34% от стоимости объекта. Если у вас есть недвижимость в нескольких странах мира, и вы владеете ей как физлицо, наследникам придётся сильно потрудиться и заплатить много денег, чтобы вступить в наследство.

Передать недвижимость, которая находится в собственности юридического лица, проще и дешевле.

У оформления активов на юрлицо есть ещё один классный use-case: оно помогает защититься от нежелательных наследников. Юридическое лицо, на которое оформлена недвижимость, можно обременить контролируемым займом. Тогда, если нежелательный наследник получит контроль над юрлицом, он в придачу получит долг, который сделает захват актива нерентабельным.

Наследование активов на зарубежном брокерском счёте

В случае с финансовыми активами, до завещания дело лучше вообще не доводить. В США ценные бумаги при наследовании облагаются значительным налогом, который может достигать 55%. Оптимальными вариантами наследования активов с брокерского счёта являются доверенность, совместное владение счётом или владение через юрлицо.

Самый простой способ передать наследнику активы на брокерском счету — изменить статус счёта с Personal на Joint, либо дать наследнику полную доверенность на управление счётом. Обязательно нужно заранее объяснить наследнику, как пользоваться счётом. На Joint Account возможен вывод средств по распоряжению любого из хозяев счёта на собственный счёт. В таком случае, брокеру можно даже не сообщать о смерти одного из владельцев счёта, чтобы избежать лишних вопросов.

Передача брокерского счёта по доверенности или через Joint Account помогает избежать налогов на наследство, а также любых расходов на передачу счёта.

Другой способ — оформить брокерский счет не на физическое, а на юридическое лицо. В таком случае, наследник становится главным органом управления в юридическом лице и получает полный контроль над активами. Как и в случае с недвижимостью, оформление брокерского счёта на юридическое лицо поможет защититься от нежелательных наследников.

Что в итоге

Желаемые наследники должны получить пошаговую инструкцию по наследованию, чтобы точно и по шагам знать, как стать полноправными собственниками вашего имущества. Если вы владеете иностранными активами, лучше при жизни сформировать схему владения ими с учётом структуры и географии активов, семейной иммиграции и брачной ситуации. Для этого обратитесь к юристу.

1. Если вы хотите контролировать, кто получит ваше имущество после смерти, составьте завещание. Если вы не составили завещание, активы будут распределены по действующему законодательству Российской Федерации.

2. Недвижимостью за рубежом лучше владеть через юридическое лицо. Это поможет наследникам избежать налогов и лишних расходов, а также защитит их от нежелательных наследников.

3. Дайте доступ к брокерскому счёту желаемым наследникам, сделайте их управляющими по счёту и научите им пользоваться. В таком случае брокерский счёт даже не нужно передавать по наследству.