Депозитарная расписка – удобный, а иногда и единственно возможный, финансовый инструмент для инвестирования в иностранные ценные бумаги (ЦБ).

ДР удостоверяет право ее владельца на определенное количество акций, облигаций и прочих ЦБ зарубежного эмитента, находящихся на хранении в депозитарном учреждении / кастодиане. Не выходя за пределы национальных рынков, держатель ДР получает тот же набор важнейших опций по бумагам, представленным данной распиской, что и покупатель реальных ЦБ. К ним относятся прибыль/убыток от движения курса и доходы, обусловленные видом и условиями выпуска ценной бумаги. Для акции – дивиденды, для облигации – купонные/дисконтные выплаты.

Основная угроза для иностранного собственника депозитарной расписки – неизбежный валютный риск, возникающий в паре валют страны инвестора и страны эмитента ценной бумаги.

Своим появлением ДР обязаны Соединенным Штатам.

Первыми американскими распискам стали ДР на английские акции, появившиеся еще в 1927 г. Широкое распространение американские депозитарные расписки получили с 1950-х годов.

Далее, под ценными бумагами, представляемыми ДР, будут пониматься акции, если не оговорено иное.

Виды национальных депозитарных расписок

В отечественных источниках ДР, с точки зрения «национальной» принадлежности, принято разделять на три вида.

1. Американские депозитарные расписки (АДР, ADR).

Выпускаются на акции неамериканских компаний для обращения на фондовом рынке США. Банк-депозитарий – американское финчреждение. 95% ADR выпущены тремя банками: JPMorgan Chase, City Bank и Bank of New York.

2. Глобальные ДР (ГДР, GDR).

Эмитируются зарубежными банками для международного обращения. Преимущественные рынки – европейские, включая РФ.

3. Российские ДР (РДР).

Расписки на акции иностранных компаний для российского фондового рынка.

РДР. Законодательство

Ядро нормативной базы РФ по российским депозитарным распискам – соответствующие статьи Федерального закона о рынке ценных бумаг № 39-ФЗ от 22.04.1996 г. Первые изменения и дополнения в Закон в части РДР были внесены Федеральным законом № 282-ФЗ от 30.12.2006 г.

В статье 2 Закона вводится понятие РДР.

«Российская депозитарная расписка — именная эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая право собственности на определенное количество представляемых ценных бумаг (акций или облигаций иностранного эмитента либо ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении акций или облигаций иностранного эмитента) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами.

В случае, если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей».

Столь подробное определение дает ряд существенных признаков РДР:

1. РДР – именная эмиссионная ЦБ.

2. РДР не имеет номинальной стоимости.

3. РДР удостоверяет право собственности на конкретное число ценных бумаг иностранного эмитента.

Статья 27.5-3 Закона посвящена особенностям выпуска и обращения РДР.

Эмитентом РДР выступает российский депозитарий, отвечающий требованиям Банка России. Права депозитария на ценные бумаги, представляемые РДР, учитываются зарубежными депозитарными организациями. Перечень организаций утверждается Центробанком РФ.

Выпуск РДР может проходить и без обязательств эмитента расписок перед их владельцами, упомянутых в абзаце втором приведенного определения РДР. К таковым относятся, в частности, информационное обеспечение по эмитенту представляемых акций – регулярная финансовая отчетность, сообщения о существенных событиях и пр. Все это оговаривается в отдельном договоре между депозитарием РДР и эмитентом представляемых бумаг. Договор должен отвечать требованиям, изложенным в Законе.

Эмиссия без подобных обязанностей возможна в том случае, когда представляемые распиской бумаги прошли листинг на зарубежной бирже из списка Банка России.

Действующий перечень утвержден еще приказом ФСФР (Федеральной службы по финансовым рискам) 2007 года и включает 21 биржу, в том числе, NYSE, NASDAQ, Deutsche Borse, LSE и пр.

Общий порядок выпуска РДР прост и состоит из трех этапов.

1. Уполномоченный орган депозитария утверждает решение об эмиссии РДР.

2. Банком России проводится регистрация выпуска. При упрощенной процедуре регистрация может свестись к присвоению распискам идентификационного номера (обычно это делает биржа). Случаи, когда достаточно ограничиться кодом, изложены в Законе.

3. Размещение РДР путем закрытой или открытой подписки.

Ведение реестра депозитарных расписок возложено на депозитарий. Если эмитент представляемых расписками бумаг не оплатил вознаграждение депозитарию или не компенсировал оговоренные расходы, то депозитарий вправе блокировать транзакции по таким РДР.

Один выпуск расписок может представлять ценные бумаги только одного эмитента и только одного вида (типа/категории). В предельном случае, одна РДР отвечает одной ЦБ. Таким образом, достигается полное соответствие между РДР и представляемыми ими акциями и достигается максимум удобства в инвестировании. Нет существенной разницы между приобретением бумаги или РДР на нее.

Все выплаты по РДР (дивиденды, купонные платежи и пр. доходы) производятся в российских рублях, если иное не оговорено в условиях их выпуска.

Владелец РДР может потребовать у депозитария ее погашения. Под погашением РДР законодатель понимает реализацию депозитарием причитающихся держателю расписки акций и перечисление ему выручки от такой реализации. РДР также считается погашенной, когда депозитарий передал собственнику бумаги, представляемые распиской.

Налогообложение операций с РДР освещено в части второй Налогового кодекса РФ4.

Так как российские депозитарные расписки позиционируются, как эмиссионные ценные бумаги, то налоговая политика по РДР дублирует соответствующие нормы по традиционным ЦБ.

Ставка налога на прибыль по сделкам с расписками – 20%.

Статья 299.5 НК РФ приводит особенности формирования налоговой базы для эмитентов РДР. В частности, при определении доходов главную роль играет вознаграждение за подобный вид деятельности. Прочие денежные средства и имущество, полученные депозитарием-эмитентом при размещении РДР, в статье доходов не учитываются.

Продолжение в следующей статье

Определение

Неизменный спутник финансовых рынков на всем протяжении их истории – периоды

неустойчивости. Резкие взлеты и падения, высокая частота изменения цены инструмента за

относительно короткий промежуток времени.

То, что сейчас принято называть турбулентностью.

Для математической оценки такого явления введен термин волатильности.

Волатильность (от английского volatility) – показатель, характеризующий изменчивость

цены.

Формула для расчета волатильности использует базовое в теории вероятности и

матстатистике понятие среднеквадратичного отклонения:

σ= σ SD /√P

где:

σ – средняя волатильность инструмента в годовом исчислении;

σ SD – среднеквадратичное отклонение цены финансового инструмента за период P;

P – период времени, в годах.

Различают историческую и ожидаемую волатильность.

Историческая волатильность (historical volatility) определяется на основе предыдущих,

исторических данных по инструменту. Ретроспективный взгляд на его изменчивость.

Ожидаемая волатильность (implied volatility) рассчитывается, исходя из текущих цен. Это

попытка прогноза волатильности ценной бумаги, дериватива, товарного актива.

Волатильность может измеряться, как в абсолютных величинах, т.е. в валюте цены: долларах,

евро, рублях и пр., так и в относительных – в процентах.

Индекс VIX

В 1993 году 2 Чикагская биржа опционов (CBOE) ввела индекс волатильности. Через 10 лет он

был модифицирован. Современное название – CBOE Volatility Index. Кратко, индекс VIX.

Трейдеры и прочие участники рынка окрестили его «индексом страха».

Индекс VIX оценивает ожидаемую 30-дневную волатильность широкого индекса акций

США S&P500. Рассчитывается по стоимости опционов на S&P500 с большим спектром

страйков (цен исполнения). Индекс VIX признается главным индикатором волатильности

американского рынка акций.

Связь между премией опциона и ценой его базового актива основана на знаменитой модели

ценообразования опционов Блэка-Шоулза.

Волатильность актива влияет на стоимость опциона и наоборот, размеры опционных премий

позволяют судить об ожидаемой волатильности ценной бумаги или дериватива.

Максимального внутридневного значения индекс достиг 24.10.2008 года – 89,53 пункт.

Бушевал американский ипотечный кризис. 15 сентября о своем банкротстве объявил один из старейших и крупнейших инвестбанков Соединенных Штатов – Lehman Brothers. На 1 мая

2018 г. на американском рынке акций штиль, VIX снизился к 15 пунктам.

VIX не случайно именуется «индексом страха». Между его величиной и поведением игроков

на рынке существует четкая связь.

Локальные максимумы S&P500 соответствуют локальным минимумам VIX и наоборот.

Данная тенденция четко прослеживается на следующей диаграмме.

«Читать» VIX надо следующим образом.

Индекс на минимумах – инвесторы спокойны и благодушны. Самое время продавать /

открывать короткие позиции. Публика откликнется.

Максимальные значения VIX отвечают наибольшему чувству страха и неуверенности

участников рынка.

Иногда паники.

Народ готов продавать и продавать. Неплохой момент для покупок / длинных позиций.

Высока вероятность разворота тренда вверх.

Индекс VIX действует, как хороший биржевой индикатор. Тот, кто вовремя разглядит точки

разворота VIX, правильно рассчитает смену тенденции по финансовому инструменту и имеет

шанс обыграть большинство.

Сработать «против толпы»

Большие заработки трейдеров приходятся именно на периоды большой волатильности.

К сожалению, большие потери тоже.

РФ. Волатильность, апрель-2018

Что такое волатильность и неустойчивость совсем недавно продемонстрировали финансовые

рынки России.

Напряженными выдались три апрельских дня – 9, 10 и 11 апреля.

Относительно доллара российский рубль снизился на 8 р.: с 57 до 65 (на пике падения) или

на 14% – 1707% годовых.

Российский индекс акций RTST упал глубже. 200 пунктов: с 1240 до 1040 на локальном

минимуме или на 16% – 1962% годовых.

Буквально через несколько дней рынки отыграли примерно половину падения (еще один

признак волатильности).

Вернуться на уровни до 9 апреля они пока не смогли.

информация на 03.05.2018

Налоговая база, ставки, налогообложение дивидендов, отдельные вопросы налогового учета

1. Доходы и расходы при реализации ценных бумаг

1.1. Доходы по реализации ЦБ

Пункт 2 статьи 280 НК РФ дает следующие статьи доходов, связанные с реализацией или иным выбытием ЦБ:

1. Выручка от реализации (на это указывается также в абзаце первом статьи 329 НК).

2. Сумма накопленного процентного (купонного) дохода (НКД), уплаченная покупателем долговой ценной бумаги.

3. Сумма НКД, выплаченная эмитентом долговой бумаги: облигации или векселя.

Под иным выбытием НК понимает, в том числе, полное/частичное погашение долговой бумаги.

1.2.Расходы при реализации ЦБ

Расходная часть при реализации или ином выбытии включает (пункт 2 статьи 280):

1. Сумму приобретения, учитывающую все издержки.

2. Сумму уплаченного налогоплательщиком НКД. Суммы не должны включать НКД, учтенный ранее.

Доходы/расходы от ЦБ, выраженные в иностранной валюте, для целей налогообложения пересчитываются по курсу Банка России на дату реализации бумаги.

1.3. Ставка

Ставка налога на прибыль при реализации ценных бумаг составляет 20% (пункт 1 статьи 280).

2. Налогообложение доходов от долевого участия (дивидендов)

Дивиденды — доход по акциям, обусловленный участием акционера в распределении прибыли акционерного общества (эмитента акций) по итогам отчетного периода. Данный вид дохода по паевым ЦБ не требует их реализации владельцем-налогоплательщиком.

Налоговая политика в отношении дивидендов изложена в статье 275 НК.

Согласно пункту 3 статьи 275, эмитент (российская организация) выступает налоговым агентом при выплате дивидендов. Она самостоятельно рассчитывает размер налога на дивиденды для каждого акционера и удерживает их при перечислении налогоплательщику (пункты 4 и 10 статьи 275).

В соответствии с пунктом 7 статьи 275, налоговым агентом при выплате дивидендов могут быть также доверительный управляющий или депозитарий.

Базовая ставка налога на дивиденды — 13% (пункт 5 статьи 275). В случаях, изложенных в подпункте 1 пункта 3 статьи 284, для владельцев доли не менее, чем 50% от уставного фонда предприятия, действует нулевая налоговая ставка.

3. Отдельные аспекты налогового учета по ЦБ

3.1. Нулевая ставка налога по бумагам высокотехнологичных компаний

Статья 284.2.1 НК вводит нулевую ставку налога для операций по реализации акций, облигаций и инвестиционных паев высокотехнологичного сектора. Порядок отнесения бумаг к сектору высоких технологий прописывается отдельным документом Правительства РФ. На дату подготовки материала действуют «Правила отнесения …», утвержденные постановлением Правительства РФ от 22.02.2012 г. № 156.

3.2. Налоговая база для профучастников рынка ЦБ

Детализация доходов и расходов для профессиональных участников рынка ценных бумаг изложена в статьях 298, 299 НК РФ соответственно.

Согласно Федеральному закону 39-ФЗ от 22.04.1996 г. к профучастникам относятся брокеры и дилеры по ЦБ, управляющие ЦБ, депозитарии и регистраторы ценных бумаг.

3.3 Особенности ведения налогового учета при реализации ценных бумаг

3.3.1. Методы списания на расходы

В пункте 23 статьи 280 определены два метода списания на расходы при реализации ЦБ:

1. ФИФО — по цене первых по времени покупок.

2. По стоимости каждой единицы. Учитываются расходы в разрезе приобретения каждого пакета бумаг.

Налогоплательщик самостоятельно выбирает метод и фиксирует его в своей учетной политике.

3.3.2. Учет прибылей и убытков

Статья 329 НК вводит раздельный учет прибылей и убытков при реализации ЦБ по обращающимся и необращающимся бумагам.

Отдельные пункты статьи 280 уточняют эту норму.

Так, пункт 21 говорит о том, что доходы по с сделкам с обращающимися ЦБ за отчетный период не могут быть уменьшены за счет расходов или убытков по необращающимся ЦБ или по необращающимся производным финансовым инструментам (ПФИ).

Пункт 22 устанавливает, что налоговая база по необращающимся ЦБ и ПФИ определяется совокупно и отдельно от общей налоговой базы в соответствии со статьей 304 Налогового Кодекса. Убытки по таким бумагам и инструментам прошлых периодов можно учитывать для уменьшения налоговой базы по ним в отчетном периоде, если иное не оговорено в НК.

Согласно пункту 24 статьи 280, убытками по общей налоговой базе можно уменьшать налоговую базу по операциям с необращающимся ЦБ и ПФИ.

3.3.3. Учет в разрезе портфелей ЦБ для банков

Банкам и иным профучастникам рынка ЦБ разрешено вести налоговый учет поступлений/выбытия ЦБ в разрезе сформированных портфелей ценных бумаг (последний абзац статьи 329 НК РФ). Норма должна быть закреплена в учетной политике банка.

Банки распределяют бумаги по портфелям, исходя из видов ЦБ, цели приобретения и планируемых сроков владения ими.

К банковским портфелям ЦБ относятся:

• портфель на продажу;

• портфель до погашения;

• инвестиции в дочерние и зависимые организации.

Каждому портфелю отвечает отдельная строка в разделе I «Активы» Бухгалтерского баланса финучреждения.

Часть I

Виды ценных бумаг, рыночная цена и дата сделки

Операции с ценными бумагами в Российской Федерации подлежат обложению налогом на прибыль. Вопрос освещается в статье 280 и ряде других главы 25 части второй Налогового Кодекса РФ от 05.08.2000 г. № 117-ФЗ, с изменениями и дополнениями.

1. Виды и классификация ценных бумаг

Общее определение ценной бумаги, как документа, который удостоверяет обязательственные и иные права и соответствует установленным законодательством требованиям, дается в статье 142 части первой Гражданского кодекса РФ, принятой 30.11.1994 г. № 51-ФЗ. Здесь же приводится широкий перечень ЦБ: от акции до чека.

1.1. Эмиссионные, именные / на предъявителя, бездокументарные/документарные ЦБ.

Статья 2 Федерального закона «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996 г. разделяет ценные бумаги на эмиссионные и неэмиссионные.

Главные признаки эмиссионной ЦБ – размещение выпусками (эмиссиями). Внутри каждого выпуска ее владельцы имеют одинаковые права по бумаге, независимо от времени приобретения.

В свою очередь, эмиссионные ЦБ делятся:

• по виду идентификации владельца – на именные и на предъявителя;

• по форме выпуска на бездокументарные и документарные.

Принципиальная черта документарной ЦБ – собственник устанавливается на основании сертификата ЦБ, а при его депонировании – по записи по счету депо. На практике преимущественно применяется сертификат.

Бездокументарные бумаги учитываются по записи в реестре владельцев ЦБ или по счету депо.

Статья 16 Закона 39-ФЗ вводит корреляцию между такими классами ЦБ. Эмиссионные именные бумаги имеют только бездокументарную форму, эмиссионные ЦБ на предъявителя – только документарную.

Ключевые эмиссионные представители рынка ценных бумаг – акция и облигация, в подавляющем большинстве случаев, имеют именной бездокументарный (иногда еще говорят электронный) вид. Их учет проводится по счету депо, который владелец ЦБ открывает в депозитарном учреждении.

1.2. Паевые и долговые бумаги

Акция и облигация — классические представители двух типов ЦБ с сточки зрения удостоверяемых ими прав.

Собственник акции владеет долей в уставном фонде акционерного общества (АО). Акционер принимает участие в управлении АО, претендует на доход в виде дивидендов по итогам отчетного периода и на часть имущества предприятия при его ликвидации. Акция имеет бессрочный характер.

В литературе за такими ЦБ закрепилось название паевых (долевых) или бумаг с нефиксированным доходом.

Облигация подтверждает отношения долга, займа. Собственник облигации имеет право на получение номинальной суммы облигации при ее погашении в оговоренный проспектом эмиссии срок. По облигации может быть предусмотрена выплата процентного (купонного) дохода.

Облигацию причисляют к долговым ценным бумагам или к ЦБ с фиксированным доходом.

1.3. Обращающиеся/необращающиеся ЦБ

Базовая статья 280 НК РФ дополнительно квалифицирует бумаги по типу рынка обращения:

1. ЦБ, операции по которым проходят на организованном (биржевом) рынке – обращающиеся ЦБ.

2. ЦБ, не допущенные к торгам на биржах – необращающиеся ЦБ.

2. Рыночная и фактическая цена ЦБ

Для налогового учета налоговый орган признает только рыночные цены реализации ценной бумаги.

В биржевой торговли это очевидно, на бирже нет иных цен.

Налоговый учет по биржевым операциям с обращающимися ЦБ, проводится исходя из фактической цены их реализации, а также иного выбытия бумаг (подпункт 2 пункта 11 статьи 280).

На неорганизованном рынке ситуация иная. Здесь операции с бумагами могут стать объектом манипуляций, налоговых оптимизаций и пр. Особенно велик риск таких злоупотреблений в транзакциях между взаимосвязанными лицами при проведении, так называемых «контролируемых сделок» (в трактовке раздела V.1 НК РФ).

Для противодействия подобным явлениям, законодатель в ряде пунктов статьи 280 НК (12, 14-17, 19) приводит методологию определения рыночной цены по контролируемым сделкам для необращающихся ЦБ и по обращающимся ЦБ на внебиржевых площадках.

В том случае, когда операции по бумагам не подпадают под определение «контролируемых», согласно разделу V.1 НК РФ, законодатель признает фактическую цену продажи/выбытия ЦБ рыночной стоимостью для налогообложения (п. 29 статьи 280).

3. Дата сделки.

Для отнесения операции с ценной бумагой к правильному налоговому периоду необходимо определиться с датой сделки по ней.

Для обращающихся ЦБ такой датой признается дата торгов (биржевой сессии), когда была заключена сделка с бумагой (подпункт 1 пункта 11 статьи 280).

Если транзакция с обращающейся бумагой прошла на неорганизованном рынке, то дата сделки по ней – дата договора, в котором прописаны все существенные (ключевые) условия приема-передачи ЦБ (подпункт 1 пункта 12 статьи 280). Аналогичная норма действует в отношении необращающихся ЦБ (абзац первый пункта 18 статьи 280).

Продолжение в следующей статье

Налогообложение операций с производными финансовыми инструментами (ПФИ) в России выписано не менее тщательно, чем налоговые нормы в отношении классических ценных бумаг – акций, облигаций, векселей, инвестпаев и др.

Главный документ налоговой политики по ПФИ в отношении юридических лиц – вторая часть Налогового кодекса РФ (НК РФ), принятая 05.08.2000 г. за № 117-ФЗ, статьи 301-305.

1. Термины

Виды ПФИ определены в статье 2 Федерального закона «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996 г.

ПФИ, по версии 39-ФЗ – договора трех видов. Первый отвечает свопу, второй – опциону, третий – форварду или фьючерсу.

Расчеты по третьему виду ПФИ (фьючерсу/форварду) совершаются не ранее третьего дня от заключения сделки. Более ранний срок исполнения отвечает спотовому контракту.

ПФИ вместе с ценной бумагой 39-ФЗ объединяет в понятие финансового инструмента.

Часть 1 статьи 301 НК РФ ссылается на интерпретацию ПФИ в 39-ФЗ, но с двумя уточнениями.

1. Вводится привычный глазу перечень ПФИ: фьючерсы, форварды, опционы, свопы и подчеркивается, что он устанавливается отдельным документом Центрального банка РФ. На дату подготовки обзора – Указанием ЦБ РФ № 3565-У от 16.02.2015 г. «О видах производных финансовых инструментов».

2. НК делает акцент на то, что в рамках налогового кодекса производным фининструментом признается договор, права и обязанности по которому защищаются российским гражданским законодательством или применимым в РФ законодательством зарубежных стран. В противном случае, убытки по такому ПФИ не уменьшают налоговую базу.

В части 1 статьи 301 НК РФ упоминаются также базисный актив и участник срочной сделки – юрлицо (организация). Законодатель принимает термин «базисный» вместо широко используемого вне нормативного поля «базовый».

Часть 4 статьи 301 разъясняет вариационную маржу, как промежуточную сумму, насчитываемую клиринговой компанией или организатором биржевой торговли владельцу ПФИ.

Часть 5 статьи 301 дает точку зрения российского законодательства на хеджирование, как на совокупность сделок с ПФИ, преследующих целью снизить товарные, процентные, валютные и иные виды рыночных рисков, сопровождающих бизнес налогоплательщика.

На терминологическом ликбезе по хеджированию Налоговый кодекс не останавливается и описывает процедуру отнесения операций с ПФИ к хеджированию.

Для того, чтобы налоговый орган признал классификацию набора сделок с ПФИ, как хеджирование обоснованной, налогоплательщик на дату первой сделки обязан подготовить справку. В ней предоставляется прогноз/расчет того, что данная совокупность операций с ПФИ выполняет роль страховки хозяйственной деятельности от неблагоприятной рыночной конъюнктуры.

2. Классификация срочных сделок

Налогоплательщик самостоятельно квалифицирует в учетной политике сделки, предусматривающие оплату/поставку базисного актива.

Их можно отнести к:

1. Операциям с ПФИ.

2. Договорам с отсрочкой исполнения.

От классификации зависит налогообложение. В первом случае оно проводится по статьям 301-305 части второй НК РФ, во втором – согласно положениям НК для стандартных сделок с товаром — базисным активом.

3. Исполнение и прекращение ПФИ

Часть 2 статьи 301 НК дает три варианта исполнения ПФИ:

1. Поставка базисного актива.

2. Окончательный взаиморасчет по ПФИ.

3. Совершение обратной сделки.

Например, для фьючерса систематизация НК читается так.

По варианту 1 имеет место поставочный фьючерс, по варианту 2 – расчетный, по третьему – закрытие длинной позиции по инструменту открытием короткой и наоборот.

Четко прописаны законодателем и пути прекращения (прекращения до даты исполнения) сделок по ПФИ.

Их также три:

1. Зачет однородных требований/обязательств.

2. В соответствии с единым договором (генеральным соглашением) согласно Закону 39-ФЗ с определением нетто-обязательств (чистых, итоговых обязательств) по сделкам с ПФИ.

3. Зачет встречных требований, учтенных биржевым клирингом при организованной торговле.

4. Рынки

Часть 3 статьи 301 НК распределяет ПФИ в зависимости от типа рынка:

1. Обращающиеся ПФИ – заключаемые/торгуемые на организованном, т.е. биржевом рынке.

2. Необращающиеся ПФИ – на неорганизованном (внебиржевом) рынке.

5. Доходы и расходы по ПФИ

В зависимости от рынка обращения ПФИ, Налоговый кодекс дает структуру доходной и расходной части налогоплательщика.

5.1.

Для обращающихся (биржевых) ПФИ, фьючерс/опцион доходами в отчетном периоде считаются (статья 302 НК РФ):

1. Полученная (ожидаемая к получению) вариационная маржа.

2. Суммы, вырученные (причитающиеся) при исполнении ПФИ, иные поступления от владения/реализации/исполнения ПФИ.

Соответственно, к расходам по биржевым ПФИ НК относит:

1. Оплаченная/списанная вариационная маржа (подлежащая оплате/списанию).

2. Суммы, выплаченные (подлежащие оплате) налогоплательщиком по ПФИ, включая перечисления, связанные с исполнением контрактов.

3. Иные оплаты, связанные с участием в организованной торговле (брокерские комиссии, биржевой сбор и пр.).

5.2.

Для необращающихся ПФИ, (речь идет, прежде всего, о внебиржевых форвардах), доходная часть в отчетном периоде формируется из (статья 303 НК РФ):

1. Сумм к получению по ПФИ при исполнении/окончании контракта.

2. Прочих поступлений, предусмотренных срочным контрактом, включая расчеты по поставке базисного актива.

Расходы по необращающимся ПФИ:

1. Денежные средства, оплаченные (должны быть оплачены) при исполнении контракта.

2. Все прочие издержки, связанные с сопровождением/окончанием ПФИ.

6. Ставка

Для обращающихся ПФИ налог на прибыль рассчитывается по ставке, указанной в пункте 1 статьи 284 НК РФ, а именно – 20%.

Ставка в 20% применяется и для внебиржевых сделок по опционам и свопам, в том случае, когда они проводятся через центрального контрагента (ст. 304).

7. Особенности налогообложения срочных контрактов

В статье 304 НК приводятся детали налоговой политики в отношении отдельных видов операций с ПФИ и их участников.

7.1. Для необращающихся ПФИ доходы и расходы в отчетном (налоговом) периоде определяются по совокупности сделок со всеми базисными активами.

7.2. Налогообложение операций хеджирования проводится с учетом доходов/расходов по объекту хеджирования.

7.3. При общем порядке учета доходов и расходов, для отдельных типов участников срочных сделок законодатель вводит такие исключения.

7.3.1. Банки вправе уменьшить налоговую базу на величину убытков по поставочным внебиржевым контрактам с иностранной валютой.

7.3.2. Банки и прочие профучастники рынка ценных бумаг, при проведении дилерской деятельности (от своего имени и за свой счет) с необращающимися ПФИ, также имеют право уменьшать налогооблагаемую прибыль на величину убытков от операций с ПФИ.

7.4. Отдельно выписана норма по расчету налоговой базы для процентных свопов. Налоговый кодекс позволяет не учитывать процентные доходы/расходы по таким инструментам на конец отчетных периодов, т.е. не делать промежуточные начисления процентов. Достаточно провести подобную процедуру в том периоде, когда по свопу производится окончательный расчет.

8. Оценка ПФИ для налогообложения

Статья 305 НК вводит соответствие между фактической и рыночной ценой сделки для ПФИ.

8.1. Для обращающихся контрактов фактическая цена равна рыночной. Общий момент для любого биржевого инструмента. Цитата от американского экономиста, нобелевского лауреата Милтона Фридмана: «Доллар стоит столько, сколько скажет биржа». Подходит к любому ликвидному биржевому активу, включая срочный контракт.

Фактическая цена принимается равной рыночной и для необращающихся опционов и свопов, в том случае, когда операции по ним проводятся через центрального контрагента.

8.2. Для необращающихся ПФИ по сделкам, находящихся под контролем, согласно разделу V.1 (по взаимозависимым лицам), применяется такая норма.

Фактическая цена признается рыночной, в том случае, если она отличается не более, чем на 20% в обе стороны от расчетной цены контракта на день заключения. Порядок исчисления расчетной цены ПФИ устанавливается отдельным документом ЦБ РФ, согласованным с Минфином. На дату написания материала – Указание ЦБ РФ № 3413-У от 07.10.2014 г.

Когда фактическая стоимость контракта выходит за рамки такого коридора, для целей налогообложения применяется расчетная цена увеличенная/уменьшенная ровно на 20%.

Если участники сделок с ПФИ не подпадают под действие раздела V.1 НК РФ, то фактическая цена необращающегося инструмента признается рыночной, как для биржевого контракта.

Что в итоге?

Статьи НК РФ в отношении производных финансовых инструментов, важны не только, как руководство в налоговом учете для организации, работающей на срочном рынке.

Наряду с подзаконными актами (Указаниями Центробанка РФ и др.), они освещают общие принципиальные вопросы ПФИ: виды и оценка стоимости ПФИ, хеджирование, опционные и своп-контракты, процентные свопы, биржевые и внебиржевые инструменты и пр. с точки зрения действующей российской нормативной правовой базы.

(информация по состоянию на 29.03.18)

Подзаконные акты 2016-17. Итог.

2016 год

Письмо Федеральной налоговой службы России от 03.10.2016 № ОА-18-17/1027

«О мерах по осуществлению контроля за обращением криптовалют»

Специалисты международной аудиторской компании Deloitte назвали это письмо ФНС (далее — Письмо) первым полноценным официальным документом РФ по криптовалютной тематике.

Удивительно, но Письмо ФНС смягчает, если не снимает запреты на операции с биткоином и прочими цифровыми валютами, имевшими место в документах РФ от 2014 г. (см. в предыдущей статье).

Проблему с запретом на выпуск денежных суррогатов (ДС) в России ФНС обошла изящно, в стиле дорогого, опытного адвоката.

Где определение ДС?

Как упоминалось ранее, в комментариях к закону о ЦБ РФ № 86-ФЗ, такого определения в российской нормативной базе нет.

А если нет правой формулировки — то, какие основания считать биткоин и пр. ДС?

Нет таких оснований.

Таким образом, это ограничение снимается.

Операции с криптовалютой, по мнению ФНС, разрешены.

Конечно, с криптовалютами надо быть острожными.

Но это проблема граждан, инвестирующих в монеты и Росфинмониторинга, призванного следить за «легализаторами» и террористами с пособниками.

Второй, в определенном смысле, революционной, новацией от налоговиков стало отнесение купли/продажи биткоинов за рубли, иностранную валюту или внешние ценные бумаги к валютным операциям в концепции Закона № 173-ФЗ «О валютном регулировании и валютном контроле»

ФНС отнесла криптовалюту к объекту купли продажи в формате валютных операций.

Что такое виртуальная валюта налоговая служба не определяет, но обозначает правила ее регулирования: валютный контроль согласно 173-ФЗ.

Например, транзакции должны проводиться только через счета резидентов в уполномоченных банках.

Чего не сделала ФНС, так это не наделила биткоины и прочие коины функциями платежного средства. Впрочем, по мнению экспертов, это не функция письма ФНС.

Итог.

Письмо устанавливает два важнейших факта из области регулирования криптовалют в РФ:

1. Цифровая валюта признается объектом сделок по валютным операциям.

Обойден запрет денежных суррогатов.

2. Проводиться такие операции должны в соответствии с Законом «О валютном регулировании и валютном контроле».

2017 год

Информация Центрального банка РФ (Банка России) от 04.09.2017

«Об использовании частных «виртуальных валют» (криптовалют)»

Казалось бы, «лед тронулся»…

Еще немного и свет увидят российские нормативные правовые акты уровня законов, посвященные цифровым валютам. Например, изменения к Закону «О валютном регулировании и валютном контроле», в русле письма ФНС.

Увы. Ничего не произошло.

В сентябре выходит новая Информация от Банка России. Никаких шагов вперед.

Зато есть очередная запретительная новация.

Вот главные тезисы Информации ЦБ РФ от 04.09.17:

1. Банк России продолжает линию, изложенную в Информации от 27.01.14 и «вырабатывает подходы к определению и регулированию криптовалют в Российской Федерации».

Прошло 3,5 года – позиции те же, «подходы вырабатываются».

2. «Большинство операций с криптовалютами совершается вне правового регулирования, как Российской Федерации, так и большинства других государств».

Было бы интересно узнать, какие операции с виртуальными валютами, с точки зрения регулятора, происходят-таки в правовом поле?

3. Вновь отмечается привлекательность криптовалют для легализации средств, полученных преступным путем и финансировании терроризма.

4. Еще раз сделан акцент на высокие риски финансовых потерь при операциях с цифровыми валютами.

И, наконец – соль Информации ЦБ РФ от 04.09.17:

5. «Учитывая высокие риски обращения и использования криптовалют, Банк России считает преждевременным допуск криптовалют, а также любых финансовых инструментов, номинированных или связанных с криптовалютами, к обращению и использованию на организованных торгах и в расчетно-клиринговой инфраструктуре на территории Российской Федерации для обслуживания сделок с криптовалютами и производными финансовыми инструментами на них».

Вводится запрет не только на прямые сделки с биткоинами, лайткоинами и пр., но и на введение в обращение ПФИ на них, например, фьючерсов на биткоины.

То, что было сделано чуть позднее в США, когда накануне большой коррекции биткоина, 1 декабря 2017 г., Комиссия по торговле товарными фьючерсами дала официальное разрешение на биткоиновый фьючерс, а 10.12.17 одна из крупнейших мировых срочных бирж — Чикагская биржа опционов (CBOE) начала ими торговать

Запрет на инструмент, который ждало российское биржевое сообщество.

Что ж, прямое и недвусмысленное распоряжение главного российского финрегулятора необходимо исполнять.

И вот, 21 декабря 2017 г. глава Московской биржи (МБ) Александр Афанасьев сообщает, что фьючерсной торговли на биткоин в обозримом будущем на МБ не будет.

Причина – «отсутствие законодательного регулирования»

Нет нормативной базы – нет торгов на крупнейшей официальной финансовой площадке.

Заключение

Что же в сухом остатке?

Почти ничего.

Основные положения:

1. Криптовалюта – это, возможно, цифровой актив, возможно, объект купли-продажи в рамках валютных операций в редакции Закона «О валютном регулировании и валютном контроле».

Почти определенно, биткоин и пр. – не платежное средство на территории РФ.

Окончательно не снят вопрос отнесения виртуальных валют к денежным суррогатом.

2. Операции с биткоинами и прочим видам цифровых валют, а также по ПФИ с «крппто-базовым» активом на российских биржах запрещены.

3. Налогообложение – неясно. Если биткоин – товар, это может привести к введению НДС по его купле-продаже.

4. Регулирование деятельности майнеров – неясно.

5. Повышенное внимание к операциям с криптовалютами со стороны Росфинмониторинга и прочих правоохранительных органов.

6. Особый акцент – на невозможности защитить российскими государственными органами участников рынка криптовалют.

Попытки госрегулирования виртуальных валют отображены не только в позиции Банка России, Росфинмониторинга или ФНС.

Разъяснения дает Генпрокуратура РФ. Ничего нового. Биткоин – денежный суррогат, а значит – вне закона.

В процесс включились районные суды. Так, Приморский районный суд г. Санкт-Петербурга 10.12.2015 г., с подачи прокуратуры, выносит решение о запрете веб-сайта криптобиржи btc-e.com. По мнению компетентных органов, реестр запрещенных площадок, торгующих биткоином и другой «цифрой» имеет стойкую тенденцию к расширению.

«Подходы вырабатываются»…

Подзаконные акты и официальные выступления 2014-15

Поняв, что отмолчаться не удастся, профильные российские ведомства стали нащупывать пути подхода к теме госрегулирования криптовалют.

Как указано выше, в новые законы или изменения/дополнения к старым это пока не вылилось.

В ход пущены письма, информационные сообщения, разъяснения и даже отдельные судебные решения.

Кроме того, начали высказываться официальные лица.

Итак, РФ vs Биткоин, краткая хроника 2014-2017

2014 год

1. Информация Центрального банка РФ (Банка России) от 27.01.14

«Об использовании при совершении сделок «виртуальных валют», в частности, Биткойн»

27 января пресс-служба Центробанка РФ выпускает один из первых (если не самый первый) документ, отражающий мнение профильного государственного органа по исследуемому направлению, что дает понять настрой чиновников ЦБ РФ на самом раннем этапе эволюции их взглядов на «криптопроблему».

Можно выделить следующее:

1. Несколько пренебрежительный оттенок текста: «так называемые «виртуальные валюты», «так называемые «виртуальные биржи».

2. Указание на «спекулятивный характер операций» с биткоином.

Очередной повод пожурить «проклятых» спекулянтов, от которых все зло.

3. Пассаж о «высоком риске потери стоимости» вложений.

Банк России предостерегает «доверчивых», малоопытных граждан и юрлиц, ослепленных биткоиновым сиянием, от операций с криптовалютами.

Пока предостерегает.

4. «Между прочим» ЦБ РФ упоминает о запрете денежных суррогатов (см. ст. 27 Закона 86-ФЗ, приведенную выше).

5. Упомянув, о том, что биткоин идеальный «виртуальный финансовый инструмент» для террористов, их финансистов и отмывателей доходов, Банк России, всего через два абзаца, переходит от мягких предостережений к жестким фразам:

«Банк России предупреждает, что предоставление российскими юридическими лицами услуг по обмену «виртуальных валют» на рубли и иностранную валюту, а также на товары (работы, услуги) будет рассматриваться как потенциальная вовлеченность в осуществление сомнительных операций в соответствии с законодательством о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

По сути — это угроза. И не шуточная.

Это статья.

Причем, уголовного кодекса.

Например, в соответствии со ст. 174 и 174.1 УК РФ за легализацию (отмывание) денежных средств, полученных преступным путем, санкция лишения свободы — до 7 лет.

Резюме — физическим лицам не рекомендуют, а юридическим — «настоятельно» не рекомендуют иметь дело с криптовалютами.

По большому счету, регулирование сводится к запрету или к отстранению: «Если, что — виноваты сами, мы предупреждали».

2. Информационное сообщение Федеральной службы по финансовому мониторингу от 06.02.2014 «Об использовании криптовалют»

Проходит ровно 10 календарных дней и свою позицию обозначает Росфинмониторинг, используя подачу от Центробанка сделать это совсем нетрудно.

Посыл Росфинмониторинга понятен, прозрачен и предсказуем.

Риторика совпадает с «центробанковской»: «так называемые криптовалюты», мантра о противоправности денежных суррогатов, забота о правах «криптопотребителей» и пр., вплоть до прямой ссылки на Информацию ЦБ РФ от 27.01.14.

Но в документе появляется фрагмент, стержневой для раскрываемой темы:

«Процесс выпуска и обращения наиболее распространенных криптовалют полностью децентрализован и отсутствует возможность его регулирования, в том числе со стороны государства».

Вот так. Не больше и не меньше.

Госрегулирование криптовалют невозможно.

Ну и конечно, совет запретительного характера от Федеральной службы по финансовому мониторингу:

«Росфинмониторинг информирует, что использование криптовалют при совершении сделок является основанием для рассмотрения вопроса об отнесении таких сделок (операций) к сделкам (операциям), направленным на легализацию (отмывание) доходов, полученных преступным путем, и финансирование терроризма».

Логика ясна — если нельзя регулировать, значит, надо запрещать.

2015 год

В конце мая, в российских СМИ появляются цитаты из выступления в Госдуме зампреда ЦБ РФ Ольги Скоробогатовой п/п криптовалют.

Цитаты от Ольги Скоробогатовой:

«ЦБ предлагает в отношении ходящих в России криптовалют «применять законодательство с определенным уточнениями в части налогов, контроля и отчетности, как к цифровому товару».

«Если люди этим занимаются, они должны за это платить деньги. А мы должны четко понимать, как контролируем эту деятельность»

«Это <оборот криптовалют> в угрозу может превратиться очень быстро».

О. Скоробогатова, пообещала подготовку в месячный срок Центробанком варианта соответствующего документа, который устроит профильные министерства и ведомства.

К сожалению, по ситуации на февраль 2018 г., полноценный документ так и не появился. Трудно сказать, что произошло: то ли черновик нормативного акта застрял в процессе согласования, то ли Ольга Скоробогатова переоценила способности методологов Банка России.

А может быть, ЦБ РФ занял выжидательную позицию, обычную для регуляторов в ситуации с виртуальной валютой?

Заявления зампреда Банка России носят важный характер. Они дают направление взгляда финрегулятора.

Криптовалюта — товар.

Таким образом, в общих чертах, понятно каким планируется налогообложение операций с биткоином. В частности, возможен НДС.

Но увы, слова остались только словами, пусть и сказанные заместителем Председателя ЦБ РФ перед депутатами парламента.

Круг задач. Законодательные акты

Введение

Криптовалюта и ее ведущий представитель Bitcoin — одно из главных финансовых явлений второго десятилетия XXI века.

Продукт блокчейна, детище обобщенного мифологизированного персонажа по имени Сатоси Накамото (Satoshi Nakamoto), биткоин родился в 2009 году. До 2016 года криптовалюта была известна в достаточно узком кругу IT-специалистов и продвинутых представителей инвестиционного бизнеса.

Достигнув максимума в 2013-14 гг., на казавшемся фантастическом уровне в $1000 за одну монету, биткоин плавно скорректировался до $200 в 2015-ом. В 2016 году отыграл потери и вновь приблизился к трехзначному числу в долларах. The Guardian признала вложения в биткоин инвестицией года. За 2016-ый базовая цифровая валюта прибавила в цене 125%. Ее капитализация поднимается до $14 млрд.

Наступает 2017 год.

Курс биткоина взлетает ракетой, достигая к середине декабря феноменальных $20000 за монету. Капитализация переваливает за $300 млрд.

Биткоин, что называется «проснулся знаменитым».

Сейчас он в топ-темах далеко не только биржевых новостей.

Мало кто понимает природу нового финансового инструмента. Но что такое двадцатикратный рост актива осознает и школьник.

После 2017-го отмахнуться от криптовалют и блокчейна уже нереально.

Никому.

Биткоин можно сколько угодно называть пирамидой, не имеющей под собой ничего, но он существует, по нему проводятся транзакции, в него инвестируют, его добывают, за операции с ним получают комиссионные.

По всему миру.

А если есть хозяйственная деятельность — ее необходимо регулировать.

Особенно, деятельность «валютная», пусть и с приставкой «крипто».

Участники рынка и его предмет

Каждая страна избрала свой путь решения проблемы.

Но круг задач у каждой один и тот же.

1. Что такое криптовалюта?

Чтобы определиться с регулированием, в том числе и налоговым, надо понять сущность криптомонеты.

Ответить на вопрос: «Что это?»

Варианты:

1. Валюта/деньги или платежное средство.

2. Товар или финансовый актив, подобный ценной бумаге.

3. Денежный суррогат.

2. Участники.

Кого регулировать, над кем надзирать.

В конце концов, кого и как облагать налогами?

К операциям с биткоином имеют отношение:

1. Майнеры — лица, добывающие/производящие криптовалюту с использованием компьютерных систем.

2. «Криптоинвесторы» — те, кто вкладывает в биткоин и иные цифровые валюты с длинным горизонтом инвестирования.

3. «Криптоспекулянты» — игроки на краткосрочных колебаниях курса биткоина к доллару (основная «криптопара») или на иных «криптоинструментах».

4. Финансовые посредники, оказывающие услуги по операциям с биткоином за комиссионные: криптобиржи, «крпитоброкеры», платежные системы, осуществляющие переводы криптовалюты.

Российский опыт регулирования рынка криптовалют

Сама децентрализованная природа двух неразрывных понятий: «блокчейн» и «криптовалюта» очень сложна для процесса какого-либо регулирования или контроля.

Но и не регулировать уже невозможно.

Россия, как член глобального финансового рынка, граждане которой азартно добывают крипту и/или спекулируют ей, вынуждена как-то уложить новые феномены в действующую законодательную структуру.

Или создать новую.

Получается пока не очень.

Все только в самой начальной стадии.

Федеральные законы

Денежный оборот, валютные ценности и платежные системы регулируются в РФ тремя базовыми Федеральными законами.

1. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ

Внушительный законодательный акт, включающий XVI глав и 99 статей полезен для исследуемой темы единственной статьей.

Всего одной.

Ее содержание укладывается ровно в три предложения.

Проводим текст статьи полностью:

«Статья 27.

Официальной денежной единицей (валютой) Российской Федерации является рубль.

Один рубль состоит из 100 копеек

Введение на территории Российской Федерации других денежных единиц и выпуск денежных суррогатов запрещаются».

Четкий, телеграфный стиль, достойный пера Эрнеста Хемингуэя.

Из трех предложений первые два содержат важную, но банальную для соотечественников информацию, а вот последнее — играет ключевую роль в построении, пока хрупких, «криптоправовых» российских конструкций.

Все, что не рубль, есть денежный суррогат, а это запрещено.

Собственно, на этом правовые новеллы РФ по цифровым валютам можно было бы и закончить.

Нельзя — так нельзя.

Особенно на руку сыграл бы крах криптовалютного рынка, исходя из жизненного цикла всех сооружений от Чарльза (Карло) Понци, к которым многие настойчиво причисляют биткоин.

Но нет.

Как назло, биткоин исчезать не хочет. Более того, появляются сотни и тысячи иных видов виртуальных валют. Самые известные — эфириум и лайткоин.

Поэтому только статьей 27 из 86-ФЗ ограничиться никак не получится.

Тем более, есть еще одна шероховатость. Ни закон о Центробанке РФ, ни какой-либо иной, не дает определения, что же такое «денежный суррогат».

Ответ найти можно, но не в нормативных правовых актах РФ.

«Денежный суррогат (англ. monetary surrogate, money surrogate, money substitute) — заменитель законного платежного средства или денег вообще, который выполняет все или часть их функций, таких как средство обращения, платежа или сбережения».

Википедия дает две точки зрения на природу денежных суррогатов. С экономической стороны они могут включать как легитимные, так и нелегитимные средства/инструменты. С юридической — только нелегитимные (неразрешенные).

2. Федеральный закон «О национальной платежной системе» от 27.06.2011 N 161-ФЗ

Данный документ полезен тем, что в нем вводится понятие электронных денег / электронных денежных средств (ЭД/ЭДС).

Часть 18 Статьи 3:

«электронные денежные средства — денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу) <…>».

Центральный аспект определения ЭДС — ими можно распоряжаться без банковского счета. Наиболее известные представители платежных систем, оперирующих ЭДС в России — WebMoney, QIWI, Яндекс.Деньги. Из зарубежных — PayPal.

Как показала практика, ни одно государство не пошло по пути включения криптовалют в ЭДС.

3. Федеральный закон «О валютном регулировании и валютном контроле» от 10.12.2003 N 173-ФЗ

Законодательный акт РФ, «заточенный» под валютные операции. Так как интересуют вопросы регулирования рынка виртуальных, но все же, валют, то может быть, он как-то осветит тему?

Увы, нет.

По крайней мере, в своей последней редакции (на 29.12.2017 г.).

Закон регулирует операции с иностранной валютой и валютными ценностями.

Согласно части 2 статьи 1:

«иностранная валюта:

а) денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

б) средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах».

Под валютными ценностями понимаются (часть 5 статьи 1) «иностранная валюта и внешние ценные бумаги».

Как видите, ничего близкого к биткоину или эфириуму не наблюдается.

Один из важнейших аспектов текущей финансовой деятельности предприятия – размещение временно свободных средств.

Деньги должны работать круглые сутки. Без праздников и выходных.

Искусство финансового директора состоит в обеспечении минимального остатка на счете компании для проведения необходимых операционных транзакций. Все прочее должно быть эффективно вложено в инструменты денежного рынка.

Идеальная картинка для финансиста, когда он выключает компьютер в конце дня – 0 на расчетном счете.

Все деньги работают.

«Деньги не спят».

Что может порекомендовать клиенту обслуживающий банк?

(Покупка ценных бумаг выводится за рамки данного материала)

В основном, предложения сведутся к двум пунктам:

1. Начисление процентной ставки на ежедневный остаток по текущему счету.

2. Депозиты.

(здесь и далее речь идет о рублевых средствах)

По первой позиции банки соревнуются между собой только величиной ставки. Больше нечем.

Депозитные программы дают более широкое поле для борьбы за клиента между кредитными организациями. Здесь и срок депозита, и возможность пополнения / частичного снятия / досрочного возврата, и минимальная сумма.

И конечно, самое главное – та же ставка. Цена денег.

Каждый банк имеет отдельное подразделение или, как минимум, нескольких сотрудников, занимающихся пассивными операциями с корпоративными клиентами (привлечением их средств). Они продуцируют и постоянно обновляют целые линейки продуктов по данному направлению.

Но куда идут банкиры с вашими деньгами? Мертвый груз на корсчете финорганизации им тоже не нужен. Особенно им.

Банк выходит на межбанковский рублевый рынок и продает клиентские деньги. Ваши деньги.

Только на открытом рынке существует справедливая цена, в том числе и цена денег.

Банк всегда заработает больше, чем предложит вам.

Всегда?

В последнее время, благодаря инструментарию Московской биржи (МБ), обычная корпорация (нефинансовое учреждение) получила уникальную возможность выхода на главный биржевой депозитный рынок России.

На МБ запущен сервис «Депозитные операции с ЦК (Центральным контрагентом)»

Суть операции состоит в следующем.

После прохождения процедуры допуска и установки необходимого технического оборудования (торгового терминала) и программного обеспечения (электронного документооборота и пр.) юридическое лицо имеет право выставлять заявку на размещение своего депозита через ЦК в Национальном клиринговом центре (НКЦ).

НКЦ – банк в системе МБ, отвечающий за клиринг (сведение расчетов) биржевых сделок. В контексте операций на Московской бирже, Центральный контрагент и Национальный клиринговый центр – одно и то же лицо.

В сентябре 2017 г. Fitch Ratings присвоил НКЦ рейтинг в иностранной валюте на уровне «ВВВ-» (равен суверенному рейтингу РФ) и «ВВВ» в рублях (на одну ступень выше рейтинга РФ) со стабильным прогнозом.

Что получает компания, участвуя в депозитных операциях с ЦК?

Главное и безусловное преимущество – справедливая и прозрачная рыночная цена за денежные средства.

Без комиссий и вознаграждений банку.

Кроме этого:

• широкий круг участников денежного рынка;

• необходимость в установлении лимита только на одного контрагента (на ЦК);

• высокая надежность сделок, подкрепленная системой биржевого риск-менеджмента;

• оперативная торговля ресурсами в режиме онлайн с удаленного биржевого терминала;

• возможна адресная (с указанием конкретного контрагента по сделке) и безадресная подача заявок;

• минимальный размер одной заявки – 1000 рублей;

• гибкие сроки размещения средств: в адресном режиме – любой период от 1 дня до 1 года, в безадресном – 1, 2 недели, 1, 2, 3, 6, 12 месяцев;

• время торгов с 10 до 19 часов мск каждый рабочий день.

Схема размещения/продажи депозита через ЦК на МБ и схема обратного движения денег выглядит следующим образом:

Здесь:

РК – специальный расчетный код на клиринговом счете НКЦ, на котором учитываются денежные средства Участника (покупателя ресурсов корпорации);

КСУ – клиринговый сертификат Участника, особый вид ценных бумаг, используемых на МБ для обеспечения по сделкам РЕПО.

Депозитные предложения от корпорации сводятся с заявками на привлечение средств участников торгов под их ценные бумаги (КСУ). Бумаги депонируются в НКЦ, как обеспечение депозитной сделки. Данный факт, а также высокий уровень надежности Национального клирингового центра является залогом безусловного возврата средств корпорации, включая доход по операции.

Следует отметить, что досрочное расторжение депозита по схеме с ЦК на МБ невозможно.

Для допуска к торгам предприятие должно соответствовать необходимым критериям. Они сводятся к размеру капитала и валюты баланса, положительному финансовому результату, наличию профильных специалистов и ряду других.

Например, для компании, полностью обеспечивающей сумму депозита до начала торгов, капитал должен быть не менее 1 млрд р., для тех, кто депонирует только, так называемый, процентный риск, эти требования возрастают до 10 млрд р., а валюта баланса должна составлять не менее 50 млрд р.

Что по затратам?

Они есть, в том числе:

• ежемесячная оплата одного терминала – 5500 р. и 4950 р. за каждый последующий;

• абонентская плата за ведение электронного биржевого документооборота (ЭДО) в сумме 1500 р. в месяц;

• расходы на изготовление электронного ключа – 3500 р. ежегодно;

• в случае частичного депонирования депозитных средств до окончания торгов – возвратный взнос в гарантийный фонд в размере 1 млн р.;

• наконец, комиссия/тариф за операцию, эквивалент 0,1825% годовых.

Но все эти расходы, включая и тариф за сделки ничтожны по сравнению с той выгодой, какую имеют на процентной ставке компании, размещающие суммы от нескольких десятков миллионов рублей.

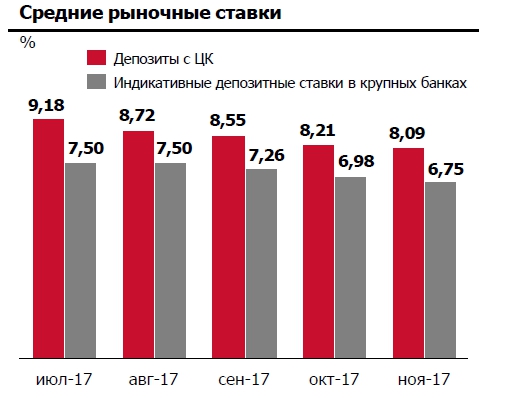

Ниже приведена диаграмма соотношения процентных ставок по депозитам с ЦК и депозитам в значимых банках РФ:

Перепад по ставке, в среднем, 1,3% годовых. Вычитая биржевой тариф, получим дельту в 1,12% годовых. Более 110 тыс. р. при размещении 10 млн р. на один год. Данная сумма перекрывает годичные расходы на терминал, ЭДО и электронный ключ.

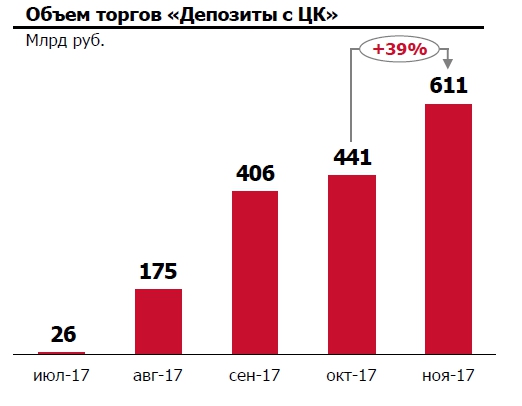

Популярность депозитных сделок с ЦК на Московской бирже растет лавинообразно:

С июля по ноябрь 2017 года объемы операций увеличились в 23,5 раза, составив в ноябре 611 млрд р.

Депозитная программа с Центральным контрагентом главная, но не единственная на Московской бирже. Клиент может выйти на депозитный рынок и минуя ЦК. Такой продукт получил название «М-депозит».

Современные рыночные тенденции и технологии расширяют возможности предприятий по управлению собственными средствами. Для их эффективного размещения банк уже не является безальтернативным направлением. Это приобретает особую актуальность при проведении биржевых стратегий по хеджированию рисков.

Под конверсионными понимаются операции купли-продажи одной валюты за другую. В английском языке для них принято использовать культовое слово в трейдинге – Forex (Foreign Exchange, FX).

Главные КО для российского предпринимателя – покупка долларов или евро за рубли и их продажа за российскую валюту. Первый блок операций формирует импорт, второй – экспорт.

Помимо вида используемых валют, КО классифицируются по срокам проведения/закрытия.

Различают текущие и срочные операции.

Текущие КО предполагают расчет не позднее, чем на второй рабочий день после заключения сделки. Если дата валютирования совпадает с днем сделки – это расчеты today («сегодня»), следующий рабочий день – tomorrow («завтра»). Второй день – классический spot (спот).

Срочные КО

Ключевые для хеджирования рисков. День окончательного расчета/поставки фиксируется на оговоренную в контракте дату в будущем. Так работают форварды и фьючерсы – инструменты срочного рынка и инструменты хеджирования.

Для юридического лица в РФ существуют два пути проведения конверсионных операций: через обслуживающий банк или самостоятельный выход на биржу через брокера с открытием биржевого/торгового счета.

В любом случае, торговая площадка для КО одна и та же – российский валютный биржевой рынок. Главная биржа в России – Московская биржа (МБ).

Итак, что же предпочесть: банк или биржу напрямую?

Банк

Плюсы и минусы.

1. Проводя КО через обслуживающий банк, клиенту не надо о чем-то сильно задумываться и тратить дополнительные силы и время на тонкости биржевой торговли.

Предприятие проводит в банке конверсионные операции в едином пакете услуг по сопровождению внешнеэкономической деятельности (ВЭД): от выбора партнера и оформления экспортно-импортных контрактов до вопросов таможенного декларирования и валютного контроля.

Удобно, не правда ли? Трудно не согласиться. Но, как и у всего в этом мире в данной ситуации есть и обратная сторона.

Низкий уровень осведомленности, полнейшее доверие к кредитно-финансовой организации неизбежно приведет к тому, что на вас будут стараться зарабатывать. Причем, несколько больше, чем следовало бы. «Ничего личного, это просто бизнес». Бессмертная цитата от Аль Капоне точно выхватывает суть такой ситуации.

Как бы там ни было, если финансовое хеджирование, предпринимаемое компанией в целях управления рисками, носит разовый характер, то вполне подойдет и «банковская схема». Почему нет? Тем более, что большинство кредитных учреждений предлагает и помощь по страхованию валютных рисков.

Но в том случае, когда к хеджу компания планирует прибегать не один раз и не один год, то следует призадуматься.

2. Еще одним плюсом в работе с банком является гибкая архитектура банковского форвардного контракта.

Банк может настроить форвард под любой клиентский запрос. Подберет нужную валюту, а главное – срок исполнения контракта. Но также стоит отметить, что в отличие от биржевого фьючерса банковский форвард предусмотрен не на все валюты, нет возможности досрочного закрытия обязательства, только с уплатой штрафа.

Но для того, чтобы воспользоваться преимуществами срочных банковских конструкций нет необходимости поручать все свои КО кредитному учреждению. Операции по банковским валютным форвардам вполне можно совмещать с активной работой по собственному торговому счету на срочном биржевом рынке.

Биржа

В последние годы Московская биржа существенно расширила возможности клиентского доступа на валютный рынок. На 1 января 2016 г. через более, чем 500 участников торгов на МБ вышли 650 тысяч клиентов. Только за 2015 год их количество увеличилось втрое. Оборот по их счетам составил 130 трлн рублей из общего в 311 трлн. В следующем, 2016-ом, число клиентов выросло до 820 тысяч.

Биржевые сервисы от МБ полностью защищают клиентские средства от неторговых рисков, предоставляют возможность открытия торгово-клиринговых счетов двух уровней, а также используют специальные алгоритмы прямого вывода клиентов на валютные торги.

В частности, технология спонсируемого (SMA) доступа или Sponsored Market Access. Она позволяет клиентам выставлять котировки непосредственно в торгово-клиринговую систему (ТКС) МБ от имени участника торгов. Достигается это путем присвоения клиенту персонального идентификатора SMA-ID.

Подключиться к ТКС можно также через брокерскую систему участника торгов по процедуре DMA (Direct Market Access).

Информированность, оперативность, широкий выбор срочных инструментов, справедливые цены и минимальные расходы – неоспоримые достоинства проведения конверсионных операций через биржевой счет.

Прямой выход на Московскую биржу в тесном сотрудничестве со специализированной консалтинговой фирмой – оптимальный вариант для российской компании.